A股3月以来指数坐上过山车,震荡下行态势加剧,而以原油、黄金等有色为代表的大宗商品价格不断攀升。

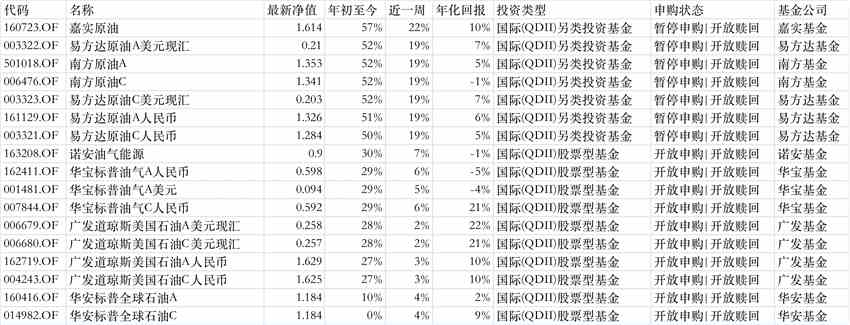

受益于此,大宗商品相关基金收益率成为弱市中的一抹亮色,Wind数据显示,截止3月10日,原油类ODII基金年内至今平均收益率达35.4%,其中嘉实原油、易方达原油A、南方原油A三只基金的收益率已突破50%。

随着收益向好,部分油气LOF的场内交易价格不断攀升逐渐偏离净值,出现大幅溢价。多家基金公司紧急发布溢价风险提示。

但随着近期地缘冲突的缓和,国际原油期货价格9日大幅下跌,收盘时重挫10%以上。有基金经理表示,原油价格当前不确定性较高,此前价格的快速抬升主要因国际局势的变化所导致,若冲突平复,市场可能会恢复至一个相对正常的状态。

油气QDII领跑市场 基金公司紧急提示溢价风险

受俄乌冲突影响,市场的避险情绪急剧升温。以原油、黄金等有色为代表的大宗商品价格不断攀升。

受益于火热的大宗市场,相关基金的收益率今年来表现出色,Wind数据显示,截止3月10日,原油类ODII基金年内至今平均收益率达35.4%,其中嘉实原油、易方达原油A、南方原油A三只基金的收益率已突破50%。

而在多只相关基金收益暴涨的同时,部分油气LOF的场内交易价格不断攀升逐渐偏离净值,出现大幅溢价。多家基金公司紧急发布溢价风险提示。

诺安基金近日公告,旗下诺安油气二级市场交易价格大幅波动,且场内交易价格较基金份额净值的溢价幅度较高。2月28日,基金在二级市场的收盘价为1.025元,当日基金份额净值为0.835元,溢价幅度22.75%。截至3月1日,基金在二级市场的收盘价为0.97元,基金份额净值将于3月3日披露,可能出现溢价风险,请投资者注意可能出现的溢价风险,避免盲目投资于高溢价率的基金份额,可能遭受损失。

广发道琼斯美国石油基金也发布溢价风险提示公告称,投资者如果盲目投资于高溢价率的基金份额,可能遭受较大损失。公告表示,该基金的交易价格,除了有份额净值变化的风险外,还会受到市场的系统性风险、流动性风险等其他风险影响,在当前溢价水平下买入,可能使投资人面临较大损失。

笔者注意到,许多基金公司正抓住眼下的机会,积极开展大宗商品相关基金的营销工作。有业内人士向笔者表示,今年权益市场震荡加剧,许多基金公司的新品发行压力都很大,因此不少公司也希望借此风口冲一波量。

避险情绪缓和 油价压力逐步增大

不过需要注意的是,随着地缘局势的降温,国际原油期货价格在3月9日大幅下跌,收盘时重挫10%以上。

Wind数据显示,截至3月9日,纽约商品交易所4月交货的轻质原油期货价格下跌15美元,收报每桶108.7美元,跌幅为12.13%;5月交货的伦敦布伦特原油期货价格下跌16.84美元,收报每桶111.14美元,跌幅为13.16%。

对此,不少业内人士表示,随着避险情绪的缓和,当前油价压力正逐步增大。

深圳某大型公募基金经理对笔者表示,此前原油价格的快速抬升主要因国际局势的变化所导致,若冲突平复,市场可能会恢复至一个相对正常的状态。

但他也强调,由于宏观环境的变化仍有太多的不确定性,油价后续的进展空间还应关注地缘局势的变化,若冲突进一步扩大,则油价或还有上行空间。

中信期货发表点评认为,当前油价中期系统风险压力增大。 地缘冲突造成能源和粮食价格大幅上行,加剧欧美已处高位的通胀风险,增加经济前景的不确定性。

华安基金则发表观点指出,在错综复杂的供应关系下,原油存在较大的配置价值。

具体来看,一是俄原油供应量巨大,供应缺口难填补;二是原油脆弱的供需紧平衡可能被打破。目前全球原油市场呈现脆弱的供需紧平衡,天然气、原油、煤炭等各类能源价格居高不下,能源强替代效应下,供给端的下降可能导致原有维持的紧平衡被打破;三是全球疫情管控逐步放松或提升需求。随着新冠疫苗接种率的逐步提升,全球多国将于近期逐步放松疫情管控,有望有效促进原油需求的提升;四是碳中和背景下油气产业链资本开支收缩。在碳中和背景下,全球能源行业资本开支持续收缩,投资者增产意愿薄弱,美国页岩油产业也恢复缓慢,供应端的硬约束对油价形成了支撑。