1

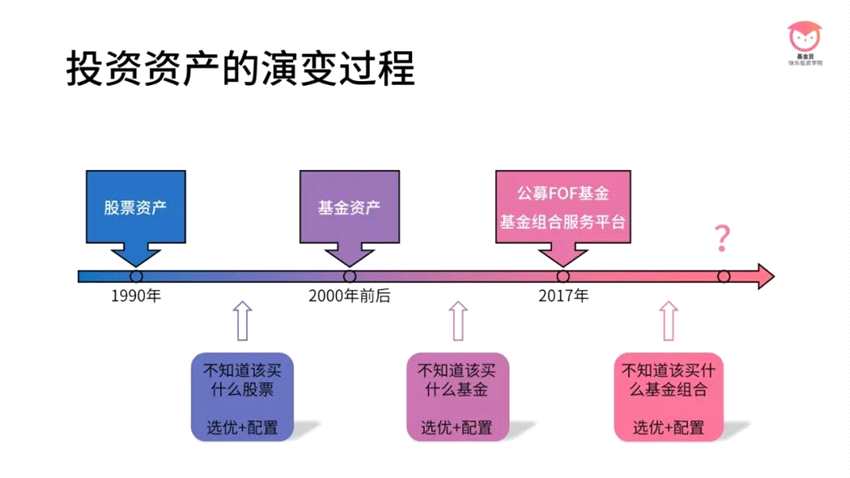

投资资产的演变过程

1990年,上交所和深交所成立,股票资产出现;千禧年前后,封闭式基金、开放式基金等陆续出现。

基金开始出现的具体原因可能有很多,但分析起来可能主要有两方面原因:

一股票投资对专业度要求很高,普通投资者不知道该买什么;

二是股票买卖最低为1手,对最低投资金额也有一定限制。

因此,基金是一个优选股票的过程,当然如果考虑债券等资产的话,基金本身也有配置的逻辑在。

基金出现之后,也陆续出现了一些非标准化的FOF产品,以及一些基金代销平台。2017年,标准化的公募FOF基金开始出现,代销平台也逐步发展为基金组合服务平台,也就是目前资产管理的状态。无论是FOF基金,还是三方平台,本质上都是为投资者筛选基金,构建基金组合。

那么,为什么会出现基金组合呢?目前股票只有不到4000只,但基金数量已经达到了8000多只,而且基金也和股票一样,良莠不齐,并且基金评价比股票评价要难得多,投资者同样不知道该买什么基金。因此,基金组合的出现,就是为了优选基金和配置。

投资资产的发展演变,可以简单总结为:股票多了,我们不知道该买什么股票,所以出现了基金;基金多了,又不知道该买什么基金,所以出现了FOF、基金组合服务平台。那么,现在的问题是什么呢?基金组合产品现在也不少,我又不知道该买什么基金组合了。

资产-组合-资产-组合-……的循环,一层一层递进,但似乎还是没有解决投资者的需求。不过,随着包括智能投顾在内的,这种一站式解决投资需求服务的出现,投资者的最终需求终归会得到解决的。

另外,到了当前这个阶段,其实很多逻辑已经比较简单清晰了,所以自我理解和学习起来,难度也没有那么高。下面仅就基金组合的配置问题来聊一下。

2、

不同基金组合如何配置

无论是基金组合的配置,还是基金的配置,或是其他投资产品的配置,在逻辑上其实是有共性的。因此,后面我们统一称之为产品。

对于不同产品的资金配置问题,最为基本的原则,就是产品特性和资金属性是否相匹配。

产品特性

豆妹多次提到过“投资中不可能的三角”,也就是所谓的高收益、低风险、高流动性产品是不存在的。这是产品特性的第一个层面。

收益都是与风险并存的,就底层资产而言,风险和收益从低到高为:货币基金、银行理财、债券基金、混合基金、股票型基金等。流动性对于无封闭要求的开放式基金而言,都是一样的,随时可以申购和赎回。不过,从赎回时的收益来看,高风险资产如果想要保证在赎回时本金是不亏或者有盈利的,那么流动性也应该是比较低的。

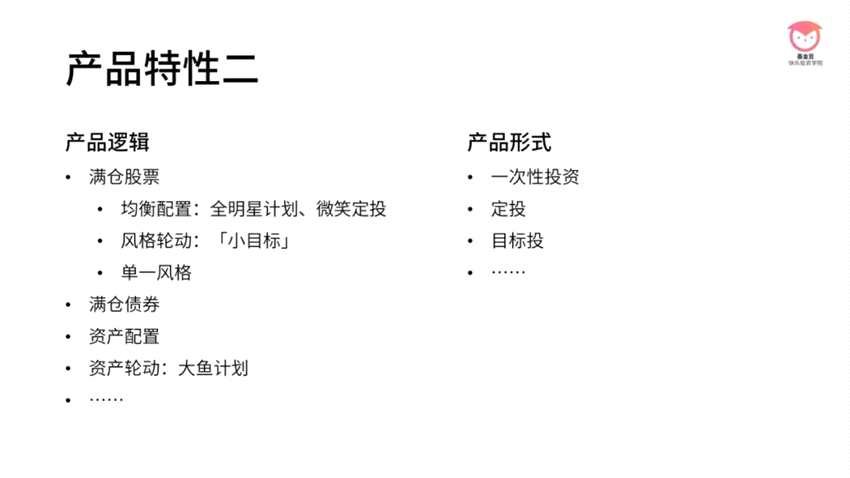

此外,产品特性还包括产品逻辑和产品形式。不同的产品逻辑包括:满仓股票、满仓债券、资产配置、资产轮动等;其中,股票配置还包括均衡配置、风格轮动、单行业配置等等。比如「小目标」就是满仓股票、风格轮动的一个产品;「大鱼计划」就是资产轮动的一个产品。产品形式包括:一次性投资、定投、目标投等。

此外,可能还有其他的产品细节需要投资者关注,但一般情况下,上面提到的产品特性基本就能够满足我们资金配置的需求了。

资金属性

在标准普尔家庭资产配置中,将家庭资产分为要花的钱、保命的钱、生钱的钱和保本升值的钱。我们所讲的资金,只是指生钱的钱和保本升值的钱这两类投资理财类的资金。

需要说明的是,保本升值的钱,既包括固定收益类产品,也包括养老金和子女教育金等,这些也有专门的配置逻辑,但在基本的原则上,是共通的。

资金最重要的属性,我们认为是投资期限和风险偏好。

其中投资期限在一定程度上也会对风险偏好产生限制,比如一年以内的短期投资,首先要保证资金安全,再追求收益,这就要求风险偏好不可能太高。此外,风险偏好也受个人自身的风险偏好水平和对行情的判断影响,无论对行情的判断是基于自身的认知还是受别人观点的影响。

另外,对于养老、教育这类有明确目标的资金,一方面可以选择相对应策略的产品,另一方面也可以将之拆解为投资期限、风险偏好等属性,再根据属性来决定配置逻辑。

所以,在搞清楚产品特性和资金属性之后,如何选择产品就比较清楚了。

比如在中等风险偏好下,投资期限如果只有一两年。那就尽可能配置固定收益类的产品,对于高风险的股票基金组合就非常不推荐配置。

投资期限如果有超过3年或5年,则可以考虑将比较多的仓位配置到股票基金组合里,其他产品也可以少量配置一些。之后随着时间的推移,投资期限也会缩短,相应的也需要对底层产品配置比例作出调整。

在上面的基础上,可以根据实际的风险偏好做一些相应的调整。风险偏好高一些,就多配置些高风险的产品;反之类似。如果觉得市场点位比较低,那也可以多配置一些股票类的产品。

但需要说明的一点是,对于低于一年投资期限的这种很短期的资金,即使市场点位再低,也尽量不要配置股票类的产品。短期市场的影响因素太多,无法完成保值的需求。

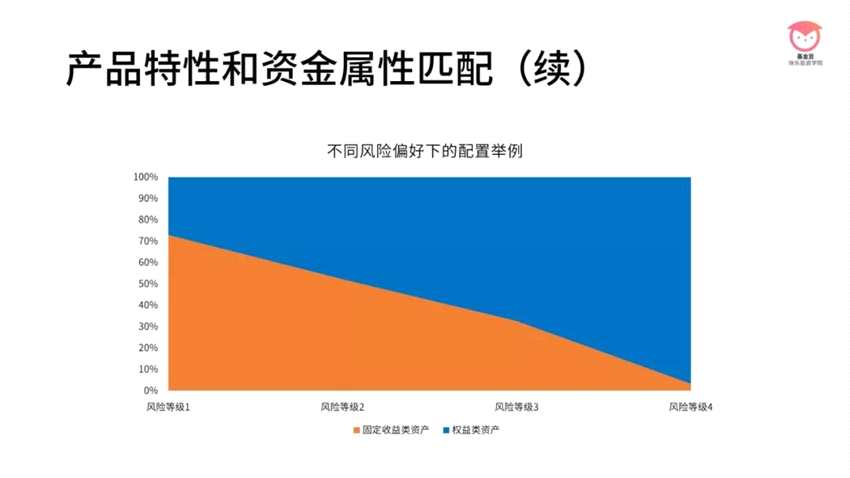

上图给出了一个数据模型下的结果,在长期投资的条件下,不同风险偏好下,固定收益类资产和权益类资产的配比,供参考。如果是特别稳健的投资者,即使是长期投资,也可以把大部分资金放到固定收益类资产里;如果是相对比较激进的投资者,则可以考虑加大权益类资产的投资,甚至绝大多数资产都投资到权益类资产里。

除了产品特性和资金属性的匹配性之外,还有一点也是我们需要认识到的,那就是人性对投资的影响。

从人性角度讲,投资者很难坚持长期投资,尤其是在市场不断下跌的时候,而入场通常又会在比较高的点位。因此投资者在选择产品的时候,就不要高估自己对人性的控制,尽可能“顺人性”去投资。

比如,对于定投而言,在市场下跌,浮亏扩大的情况下,自己真的能够做到坚持纪律投资吗?真正赚到钱的投资,才是好的投资。因此,我们不要过分追求正确的理论,比如长期价值投资;更要充分考虑自身的承受能力,尽可能不要在投资过程中低位割肉。所以,选择适合自己的投资产品,才是最主要的。

另外,对于资金配置这点,没有完美的配置。根据基本逻辑,给资金找到基本合适的配置结果即可,不要纠结最优配置,而且最优配置也不一定会带来最好的结果。