稀有金属板块在经历了九月份的短暂调整后,近期出现了企稳回升,虽然9月以来板块的波动较为剧烈,但整个行业的高景气仍在持续。其中碳酸锂和氢氧化锂的价格持续大幅度跳涨,稀土镨钕等品种价格受下游需求持续旺盛影响,价格维持在高位。基于这一情况,华富基金稀有金属etf基金经理李孝华表示,稀有金属板块短期调整不改整个板块长期向上的大趋势。

李孝华认为,对于高景气板块,其投资价值的主要决定因素就是行业景气度,二级市场表现往往会与行业景气存在较高程度的重叠。因此要判断景气行业的二级市场走势,核心在于看行业的景气度是否发生变化。

具体到稀有金属板块,稀有金属作为新经济的资源品,评估其景气度有一个最为直观的指标,那就是稀有金属品种的价格。如果资源品价格上升,代表下游需求旺盛,供不应求,行业景气度就高。由于资源品的开采成本在短时间内很难发生较大程度的变化,那么涨价幅度带来的增量收入基本将转化为公司利润,从而使得公司业绩出现快速增长。

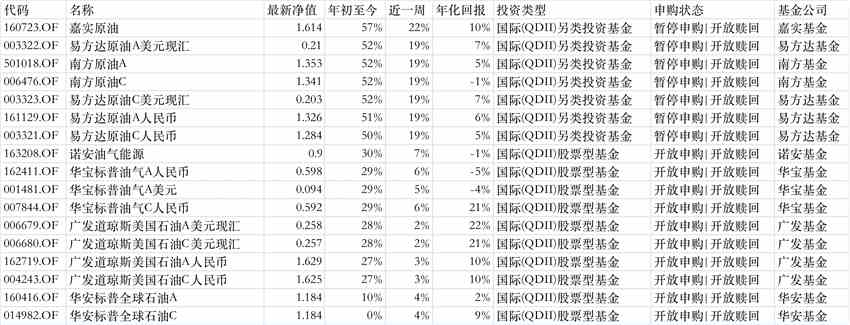

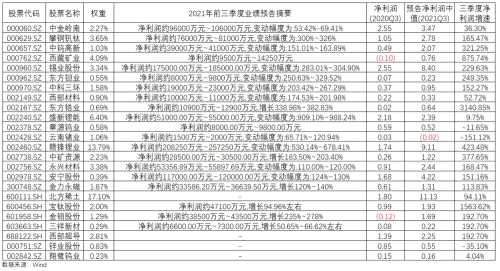

10月财报季的到来,稀有金属相关上市公司基本面的向好态势也印证了这一点。目前稀有金属成分股中已经有24家上市公司披露了业绩预告或业绩报告,在指数中合计权重占比72.34%。如果按照业绩预告的中值进行计算,这24家公司三季度单季的归母净利润增速为188.65%,仍保持大幅增长,这一点与稀有金属品种的价格变化是对应的。(数据来源:wind,截至10/24)

风险提示:仅作为稀有金属指数成分股展示,不构成个股推荐。

随着上市公司三季度业绩数据的逐渐披露,不少业绩出现大幅增长的公司二级市场表现突出,从而助推指数表现,这也是最近稀有金属板块有所回温的原因之一。

展望未来,李孝华表示持续看好稀有金属板块的长期投资价值,这是由其供需关系决定的。需求方面,稀有金属作为新能源等新经济的上游,在“碳达峰”和“碳中和”的大背景下,新能源概念将持续保持高景气,从而带来对于稀有金属资源品的稳定需求;供给方面,稀土和锂等资源品因政策管控及产能约束等因素持续受限。在需求景气叠加供给受限的背景下,稀有金属价格有望迎来长牛行情,从而长期利好上市公司基本面表现,也使得稀有金属板块二级市场表现可期。

如果投资者看好稀有金属板块的长期投资价值,可考虑关注稀有金属ETF基金(561800),作为市面首只稀有金属ETF,该基金紧密跟踪中证稀有金属指数(930632.CSI),上市以来二级市场成交活跃。

风险提示:基金有风险,投资需谨慎。华富稀金属ETF为ETF股票型基金,采用指数化投资策略,紧密跟踪中证稀有金属主题指数,投资于标的指数成份股和备选成份股的资产比例不低于基金资产净值的90%,且不低于非现金基金资产的80%。中证稀有金属指数的历史收益情况不预示其未来表现,不构成对华富稀金属ETF业绩表现的保证,请投资者关注指数波动的风险。基金投资收益将受到证券市场调整而发生波动,可能会发生本金亏损。稀有金属行业受供给关系和国家政策等因素影响较大,行业股价未来可能存在较大波动。本文关于稀有金属行业的论述仅为本公司对当下证券市场与相关行业的研究观点,基于市场环境的不确定和多变性,所涉观点后续可能随着市场发生调整或变化。有关本基金的具体风险,请详见《招募说明书》相关章节。基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。请投资者注意,不同基金销售机构对本基金的风险评级可能不一致,请根据各销售机构作出的风险评估以及匹配结果进行购买,并详细阅读本基金的《基金合同》、《招募说明书》等法律文件,了解本基金风险收益特征等具体情况,根据自身风险承受能力等情况自行做出投资选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责原则管理和运用基金财产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提示投资者的“买者自负”原则,在作出投资决策后,与基金投资有关的风险由投资者自行承担。ETF上市后将在二级市场进行交易,尽管套利机制的存在将使得ETF交易价格与IOPV(基金份额参考净值)的差异控制在一定范围内,但ETF交易价格受诸多因素影响可能存在显着不同于IOPV的情形,投资者买入ETF可能存在一定的折溢价风险。