嘉实基金在ESG投资领域不仅涉足早且持续深耕,除布局多只基金产品外,在ESG投研体系、评分体系、指数编制等方面,亦动作频频

“投资股市绝不是为了赚一次钱,而是要持续赚钱。如果想靠一‘博’而发财,你大可离开股市,去赌场好了。”投资大师彼得·林奇的这番言论,经历了公募基金业绩起伏的投资者或许颇有感触。无论是做何种投资,产品短中长期业绩均优异都实属难能可贵。

根据银河证券、海通证券等多方数据,标点财经研究院近日联袂《投资时报》,对中国基金业过去7年、5年、3年的海量数据展开统计研究,重磅推出《中国基金业马拉松大师榜·2021》及不同时间段分榜。基于为投资者客观梳理中长跑健将基金产品这一初衷,自2016年首次推出“中国基金业马拉松大师榜”以来,这已是标点财经研究院与《投资时报》第六年推出马拉松大师榜。

作为传统的“权益大厂”,嘉实基金旗下业绩表现亮眼的权益基金灿若繁星。以嘉实新兴产业为例,《普通股票型基金3年期大师榜》中,该基金的净值增长率为149.21%,排名前10%;《主动权益类基金5年期大师榜》中,该基金净值增长率为237.91%,排名居前2%。

除了主动权益类基金闪耀马拉松大师榜外,被动指数型基金的表现也十分引人注目。譬如嘉实中证主要消费ETF,分别在《被动指数类基金5年期大师榜》、《指数型基金3年期大师榜》中高居第7名、第9名。

值得一提的是,嘉实基金旗下权益类QDII基金亦表现不俗。如《权益类QDII基金7年期大师榜》中,嘉实海外中国股票排名居前1/2,嘉实美国成长基金亦在不同时间区间段中,各有精彩呈现。

引起《投资时报》记者注意的是,嘉实基金的海外投资单元,在ESG投资领域不仅起步早,更已结下累累硕果。作为公募基金中最早介入ESG领域的基金公司之一,嘉实基金除了在产品择股方面有不少动作外,在ESG的投研体系、评分体系、指数编制等方面,亦有诸多布局和建树,并获得业界不少赞誉。

嘉实美国成长业绩不俗

作为“老十家”公募基金公司之一,嘉实基金一直以权益投资能力强闻名业内。经过多年深耕,嘉实基金在差异化、精品化、多元化的布局思路下,将丰富的权益管理和多年的产品研发经验落在实处,不断丰富旗下权益产品类别,满足投资者多样化的投资需求。

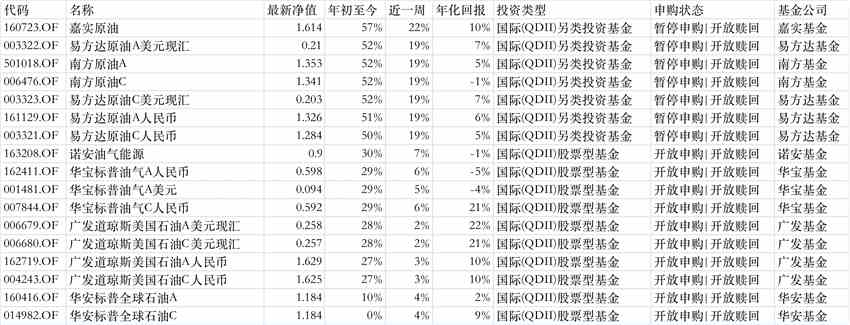

截至目前,嘉实基金旗下权益产品线覆盖全面,不仅有指数型基金、普通股票型基金、灵活配置型基金等,还精心布局了国际(QDII)股票型基金、国际(QDII)另类投资基金等。

《投资时报》记者注意到,嘉实基金旗下权益类QDII基金在3年期、5年期、7年期大师榜中同样业绩璀璨。以嘉实美国成长人民币为例,在《权益类QDII基金3年期大师榜》中,该基金净值增长率为66.99%,排名居前1/4。

从更长期业绩来看,《权益类QDII基金5年期大师榜》中,嘉实美国成长人民币净值增长率为114.61%,排名居前20%;在《权益类QDII基金7年期大师榜》中,以145.29%的净值增长率,排名9/59。

作为这只基金的美元份额,嘉实美国成长美元现汇在3年期、5年期、7年期的业绩排名中亦十分亮眼。不仅在《权益类QDII基金3年期大师榜》排名前1/3,且在《权益类QDII基金5年期大师榜》和《权益类QDII基金7年期大师榜》中的排名,均在前25%。

公开资料显示,嘉实美国成长主要投资于市值超过20亿美元的美国大盘成长型股票,在股票选择及组合构建方面,均运用量化投资方法并结合风险管理手段,力争获取长期资本增值。基金经理张自力具有25年证券投资从业经验,其中投资年限超过8年。他于2012年2月加入嘉实基金,并自2013年6月14日开始掌管嘉实美国成长。数据显示,截至今年9月22日,张自力任职以来回报率为217.1%,年化回报为14.95%,同类排名2/17。

值得关注的是,自2016年以来,张自力连续5年凭借其管理的嘉实美国成长拿下中国基金业QDII明星基金奖。

《投资时报》记者了解到,张自力擅长运用主动的基本面量化投资方法,发掘全球市场具有投资价值的股票,为投资人争取长期的资本增值。具体而言,他以量化模型为武装,以人工智能为后盾,把握不同国别不同行业的有效前沿,因地制宜、因时制宜攫取投资机会。

根据基金定期披露报告来看,张自力掌管嘉实美国成长以来,重仓股中对信息技术、可选消费具有明显偏好,而对工业、日常消费品、医疗保健等板块亦有配置。

引起记者注意的是,根据MSCI的数据评级显示,嘉实美国成长的ESG排名在美国股票基金同类中排名前11%;在测评覆盖到的3.4万只全球同类基金中排名前30%。根据MSCI统计及评级数据显示,嘉实美国成长的持仓中有超过20%的标的公司,在MSCI ESG评级中取得AAA最高级和AA次高级的评分。

展望未来,张自力认为,未来1-2年,全球经济处于疫情后阶段,全球经济复苏进程会出现不同步,由此带来全球范围、全资产类别上的配置机会。从国家地区等角度,美股是相对优选的方向之一;而从大类资产配置的角度,权益类资产将是主要的领涨资产之一,经济周期相关性更强的周期板块、成长风格等,都将有更稳健的投资机会。

深度挖掘本土化ESG投资

随着ESG投资被国内越来越多的资管机构引进并推广,《投资时报》记者了解到,张自力管理的嘉实美国成长仅是嘉实基金布局ESG领域的一个缩影。作为公募基金中最早介入ESG领域的基金公司之一,嘉实基金除了在产品择股方面有不少动作外,在投研、ESG评分体系、指数编制等方面亦有诸多布局和建树。

早在2018年初,嘉实基金就设立了专职ESG研究团队,负责开展个股ESG评级、行业和专题研究、以及内部投研ESG整合与ESG策略开发等工作,并协同北京、香港投研人员,从专业角度出发,共同研究个股和行业相关ESG议题并纳入投资建议。

与此同时,还自主构建了ESG数据和报告系统,其中包含来自监管和媒体的较高频数据,而非单纯依赖于上市公司的主动披露或第三方数据支持。

凭借投研体系给予的支持,嘉实基金在2020年7月与Wind达成合作,在Wind金融终端全面展示嘉实ESG评分数据,随后在2021年3月15日,再次携手Wind正式推出可持续ESG系列指数。

值得一提的是,作为国内首个由资产管理机构打造并公开亮相的ESG评分体系,嘉实ESG评分体系颇有独到之处。该体系由自上而下三级指标体系构成,包括一级指标3个、二级指标8个、三级指标23个,以及超过110个底层指标。ESG得分区间为0-100分,以综合反映被评价公司在实质性ESG议题上的表现和管理水平。

此外,嘉实ESG评分亦以0-100分的评分数值反映上市公司的综合ESG绩效和表现,目前已覆盖A股市场4000多家上市公司,并可提供自2017年1月以来的月度评分时间序列,是Wind金融终端上对A股上市公司覆盖最完善的第三方ESG评级数据。

在构建适合中国市场的ESG评估体系后,嘉实基金还发布了中证嘉实沪深300ESG领先指数,该指数拥有三大特色:行业中性的编制方法能剔除行业偏配对策略效果的影响,体现行业内ESG选股的能力;具备理想的风险收益特征,因为从中国市场特点和政策出发,自主研发的ESG评级体系对中国公司ESG业绩更有区分度,也对中国市场更加有效。

经过多年的努力深耕,嘉实基金在ESG投资领域斩获颇丰,并获得业界诸多认可。2020年7月,在第十七届中国基金业金基金评选中,该公司荣获“金基金·社会责任投资(ESG)基金管理公司奖”。