红周刊 记者 | 张桔

精彩语录:

价值投资并不是低估值投资,不是说一定是买银行、地产就叫价值投资,相较于未来股票的市值,这家公司现在的市值有很大的折扣,以现在的市值买入即是价值投资。

安全边际最核心的出发点是买入上市公司的壁垒,我们发现往往买到成功的公司,最核心的是它的壁垒足够高,而往往犯了错误的时候,其实它的壁垒足够低。

一家公司的估值不会长期脱离基本面,也不会长期低于基本面,把握住了估值就不容易亏钱。做投资就是不断重复在各行各业找到高壁垒的公司,同时在一个比较合理的价格去买入这家公司。

很多投资者在股价涨的时候,对基本面越有信心,反之股票越跌,对基本面越没有信心。其实我们有的时候需要逆向思维,往往资本市场对上市公司认知的偏差跟上市公司之间的价值偏差非常大。

现在中国十年期国债利率三点几,作为股票资产因为承受了比较大的波动,所以肯定需要一定的补偿,这个补偿额因人而异,我们觉得5个点相当于一个比较合适的水平,所以,一个股票未来持有五年赚到8个点是我们的底线。

我们觉得不要去判断市场是什么样子,我们就盯着个股,盯着这些好股票到底有没有能买的公司,如果有就出手上仓位去买,不需要太担心市场的波动。

除了股票以外,所有的资产都是死的资产,它的现金流都是固定的,在买的那一刻,产生的现金流是固定的,只有股票例外,上市公司会根据它行业的变动情况以及公司的变动情况进行一定的经营调整,所以它是一个活的资产。

2021年上半场已经结束,凭借着新能源概念特别是宁德时代(300750,股吧)的六月份发力,内地公募中一众重仓新能源的高手在上半场排名中位居前列,相比之下,一众白酒高手在同期则显得较为落寞,如此反差对比也引发了市场风格的价值与成长更迭之辩。

当然,内地公募圈中也有一票小众的基金经理不为热点的切换而改变初衷,比如长期遵循低估投资的丘栋荣,再比如本文的主角鲍无可,他长期坚持价值投资挖掘适宜的标的,他对于股票的选择重在分析壁垒、估值和行业三点。本周,这位景顺长城的股票投资部投资副总监在一档直播节目中表示:“我们现在的投资策略就是买两类公司,第一类公司属于跟宏观经济相关性非常低的成长型公司,它们的占比是超过一半的;第二类是估值比较低、股息率比较高的公司,我们觉得这类公司现在被低估了,未来估值可能也会起来,同时盈利也有一些增长,复合收益率也会不错的。”

安全边际的核心在于壁垒和估值

长期以来,内地的公募基金常被人诟病没有真正意义上的价值投资,实际上进行的是“挂羊头卖狗肉”的价值投机,对此质疑,担任基金经理已经超过7年的鲍无可解释了自己从实践中总结出来的价值投资看法。

鲍无可表示:“价值投资并不是低估值投资,不是一定买银行、地产就叫价值投资。我们定义什么叫价值投资呢?相较于股票未来的市值,现在的市值有很大的折扣,比如说一家公司,我们觉得未来值200亿,现在的市值只有100亿,我们觉得差额100亿就是我们的折扣,这个折扣相对来说是比较显着的,我以100亿市值买入这家公司,我们认为这就是价值投资,并不在乎PB或者PE是否低。”

他进一步解释:“大家看我的持仓也会发现,估值的偏差是非常大的,我们既买了零点几倍PB的公司,也买了没有盈利的公司,估值指标不阻碍我们对于价值投资的定义,而要看这个公司未来值多少钱,现在值多少钱,中间的差价是多少。”

当然,既然是头顶价值投资标签的基金经理,自然对安全边际也是格外看重的,毕竟基金经理实际上是委托理财的代言人。他表示:“我们对于安全边际的理解有两个出发点。最核心的、最原始的出发点就是我买入上市公司的壁垒,一个上市公司如果壁垒不够高,长期来看风险都是大的。从我们过往投资的历史上买过的那么多公司来看,我们发现往往买到成功的公司,最核心的是它的壁垒足够高,而往往犯了错误的时候,其实它的壁垒足够低。”

“不管美国股市还是A股,整个市场市值的创造都是由一小部分公司完成的。而为什么是这一小部分公司完成的,背后就是一个资本的力量。我们知道所有的生意都是有竞争对手的,如果我有一个小生意投了50万,我当年就能赚50万,ROE大概在100%的水平。如果有这么赚钱的一个生意,你会出现很多竞争对手复制你的商业模式,这样就把整个公司的业务回报率水平迅速拉低到一个平均水平。所以如果一个公司想持续地有超过社会平均回报水平的一个回报,一定要有一些事情别人做不到,这就是我们所谓的壁垒。一个公司有持续地高壁垒,它就是一个很稀缺的资产,你会发现货币是不断发行的,但是稀缺资产是有限的,这时候以一个无限的货币追逐一个有限的稀缺资产,就会发现这个资产的价格长远来说稳步上涨。”

他举例分析:“即使是我们看上去一些壁垒很高的生意,如果它的收益率特别高,还是会有很多竞争对手进来的。最简单的一个发生在大家周围的例子就是电商平台,过去电商平台一直是阿里、京东两家比较大,但是我们可以看到电商平台是一个非常赚钱的生意,投资回报率非常高。后来我们发现出来了很多新的玩家,比如说这几年比较火的拼多多,比如说抖音、快手也介入了电商市场,当这些巨头进入电商市场后,电商平台的收益率是大幅下降的。”

“从拼多多的角度来说,你会发现它历史的融资额总共不超过70亿美元,不到500亿人民币,现在它的市值是10000亿人民币,所以从投资回报率的角度看,这是一个非常高投资回报率的事情,收益高就会不断有挑战者愿意进来分一杯羹。如果它的壁垒不够高,你会发现它就不断地被人冲击,被它的竞争对手冲击,长远来看,这些公司可能就走不出来了,安全边际第一个出发点就是高壁垒。”他如是强调。

价值投资就是重复以合理价格买入高壁垒的公司

当然,股票投资中的成功要素并不仅是标的公司的高壁垒,估值也是不可能绕开的因素,对此鲍无可也阐述了他个人的看法。

他表示:“投资者往往会随着股价上涨,对未来的信心也不断上调,但是一家上市公司的基本面不可能在一两年之内发生一个天翻地覆的变化,所以说投资者对一家上市公司的认知一直围绕着上市公司本身的价值发生巨大的波动,这时候就要看估值。如果我们以一个很贵的估值去买的时候,你会发现它很多利好都已经体现在股价里了,这时候风险就很大。举例来说,2015年年初我们买了很多成长股,2015年创业板暴涨,到了4月底的时候,我们判断自己手上的成长股估值都特别贵,我们相信高估了,坚定的把这些成长股全部卖光,买入一些低估值的品种。5月份创业板继续暴涨30%,作为基金经理,那是我个人觉得从业以来最难熬的一个月,因为我的基金只涨了一点点,远远跑输市场,好在我们坚持住并顶到了最后一刻,6月份之后市场就发生了暴跌。回过头来看这是估值的作用,一个公司的估值不会长时间脱离基本面,也不会长期低于基本面。”

他随即分享了自己认为价值投资的精髓:“对于股票来说,把握了它核心经营的壁垒,把握它比别人超出的地方,同时又把握了它的估值,这样就不容易亏钱。我们做投资就是不断重复在各行各业找到这些高壁垒的公司,同时在一个比较合理的价格去买入这家公司的过程。”

但是注重安全边际有的时候很难去找到比较好的投资时机,好的股票可能它的估值都是比较高的,对此他也分享了自己的一点心得。

鲍无可表示:“首先还是要忍得住、守得住,如果把时间拉长来看,好公司永远都有机会去买,很好的时点去买入,不见得非要去追,往往追的时候你发现自己之前对公司了解不深,往往买了之后随着自己对这个公司研究深了之后,觉得原来买的贵了。所以就要等到合适的时候才敢大举买入,这样做的原因是他对这家公司的理解一定要非常深刻。”

“当然,这两年市场确实比较好,很多股票涨幅惊人,很多投资者在股价涨的时候,他对基本面越有信心,反之股票越跌,他对基本面越没有信心。其实我们有的时候还是需要逆向思维的,往往资本市场对上市公司认知的偏差跟上市公司之间的价值偏差是非常大的,这时候就需要有一个很深刻的理解。”他进一步表示。

“碳中和”强化水利发电公司投资逻辑

对于他口中的这种偏差,鲍无可也举了一个具体的例子来给出了解释。

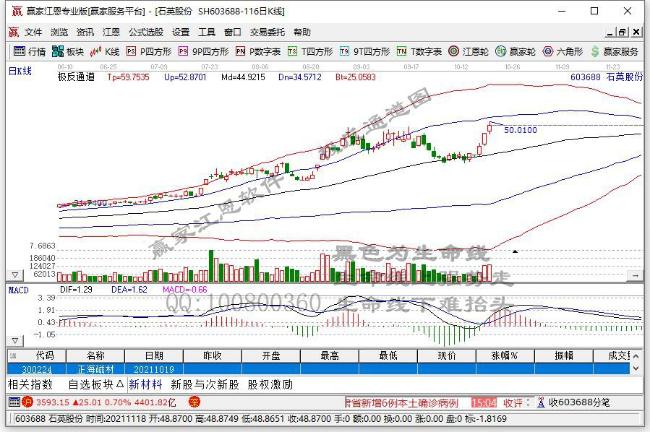

他指出:“例如一些水利发电的公司,模式上是一类不错的生意,因为水电有一条江,江上拦了一个坝,一次性资本开支之后,未来几十年就不需要有资本开支了,不需要投钱了,每年来水就会发电,发出来的电扣掉一点点的运营成本全都是净利润,这时候就会发现这是一个非常好的生意,而且在会计里面水电站的折旧年限是几十年。但其实水电站实际使用时间更长,水电站折旧折完之后,你会发现折旧现金流都会变成利润。确实,水电站是一个很好的生意,之前觉得不好是因为电本身的价格限的比较死,而且没什么弹性,一个水电站的增长只有靠新增的投资才能够增长。”

“但‘碳中和’实际上是强化了水利发电公司的投资逻辑,因为它要求碳的发电占比要往下降,同时非碳类的发电占比要往上升,非碳的来源包括光伏、风电、水电,虽然其中光伏潜力最大,但是会产生光伏发电和风力发电调峰的需求。但是与风力发电不同,光伏发电的变化曲线很难预测,它会随着各种气象条件产生很大的波动,同时因为白天有太阳、晚上没太阳导致白天发电多、晚上发电少。假设以现在的电网来看,它相对波幅是比较小的,当光伏发电占比高时,这个波峰是在加大的,这个时候就需要调峰。”

他进一步解释:“由于火电调峰的效果比较差,这时水电恰好就能派上用场,只要把水闸打开大一点,马上发电量就起来。当然,普通储能电池也可以做调峰,但是电池只能做日度的调控,它不能做年度的调控,也就是不能把夏天的电存在冬天来发,现在储能还没有做到这一步,也很难做到这一步。不过,大型水电站具有这种年调节能力,即只要将水储在大坝里面,可以让它按照我想要的方式发出电来。当然,我们的前提要保证大坝坝体防洪的安全,这时候年调节能力就非常的稀缺了,只有大型的水电站可以这样做,我可以把本来在夏季该发的电存起来,存到冬季来发,或者我可以跨月度或者跨周度,各种调节都可以。所以你会发现现在看水电电价就2毛6、2毛5左右,在引入这种机制之后,电价就会有上涨的空间。”

持有一只股票五年

每年赚到8个点是投资的底线

对于有着多年实战经验的权益类公募基金经理来说,如何控制好组合的回撤也是坊间关注的焦点,对此,鲍无可也分享了他的做法。

他表示:“我们做所有的投资都是自下而上选股的方式来做,我不会觉得比如当前市场高估了要减仓,就把仓位从80%降到60%或者降到更低,而是会从个股的角度逐一看相关的标的股票是不是高估了,基本面发生了怎样的变化,这是我们的第一个原则。第二个原则就是对个股做判断,先是看壁垒,后是看估值,其次就是行业。这中间如果上市公司的壁垒发生了比较大的下降,这个时候我们可能就不会看估值了,即便估值再便宜我们都要坚决把它卖掉。当然一般这种情况发生的比较少,因为我们提前把这只股票研究的比较深入了,应该问题不大。”

他进一步分享自己心得:“当然估值也是不可回避掉的考虑因素,如果碰到特别高的估值,我们也会以五年为维度来计算,如果一家公司展望五年,这家公司很难赚钱,那我觉得没有必要再持有这只股票。我们设定了一个基础回报率,我觉得如果持有一家公司每年赚不了8个点,持有该股票就没有太大的意义;对标的无风险收益就是十年期国债,现在中国十年期国债利率百分之三点几,一个股票资产因为承受了比较大的波动,所以肯定需要一定的补偿,这个补偿额因人而异,我们觉得5个点是一个比较合适的水平。所以,未来持有一只股票五年,每年赚到8个点是我们的底线。”

对于下半年的市场发展方向,他表示:“我觉得市场将以震荡为主,但这并不代表没有机会,因为全市场现在的上市公司数量特别多,具体说A股有4000多只股票,港股通标的快500,未来5000家公司中总有公司能买的。只不过是我们要把自己的视野放的更宽,希望能把所有的好公司都给梳理出来,如果还能找到不错的公司,那么我们就坚定的买,长期来看就是要买股票,这是我自己的经验之谈。”

他进一步解释个人观点:“2014年我刚开始担基金经理的时候,我做投资特别关注估值水平这一因素,但是后来发现似乎这不是重点;长期来看股票作为资产就是一类好资产,长期来看就是要一直买,可能是十几年、二十年这种维度,虽然投资者理解不了如此长的投资周期,但是这是我们始终如一的看法。我们觉得不要去判断市场是什么样子,实际上就盯着个股,盯着这些好股票中到底有没有能买的公司,如果有就上仓位去买,不需要太担心市场的波动。”

长期来看持有股票型资产能大幅跑赢通货膨胀

对于长期持有股票可能实现的回报,鲍无可用数字勾勒出清晰蓝图。

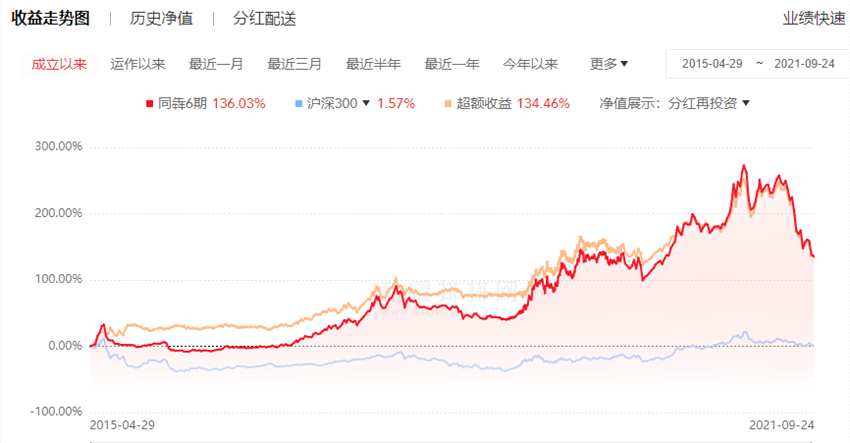

他表示:“虽然短期股票是一类波动性很大的资产,但是应该以一个很长时间的持有期去考虑这个资产,比如10年、20年,甚至终身持有这个资产的角度来看手中持有的股票。从美国的数据迭加A股的数据来看,它是一个低风险、高回报的资产。因为任何资产的背后都是现金流,但是所有的资产除了股票以外,投资者会发现都是死的资产,因为它的现金流都是固定的。具体来说就是在你买的那一刻,产生的现金流是固定的,只有股票这类资产是活的资产,上市公司会根据行业的变动情况以及公司的变动情况进行一定的经营调整。长期来看,股票型资产是能大幅跑赢通胀的,其他好一点的资产仅会跑平通胀,差异非常巨大。我们统计了美国200年的数据,如果买股票收益率是70万倍,如果拿现金收益率则是-95%,如果拿债券收益率则是1700倍,直观地说就是70万倍跟1700倍的差距。”

他进一步解释其目前的投资思路:“我们知道,货币的发行其实是无限的,以无限的现金去追逐有限的资产,一定要拿有壁垒的资产,同时在估值不要太高的时候去买。但是由于在一个行业不会有特别多的高壁垒公司,所以不可能在一个行业集中持股,我们会分散在各个行业里面找。我们买的公司不仅有医疗器械这类很高大上的公司,也有复合肥这类很土的公司。只要它的Alpha足够大、壁垒足够高,只要它的估值也是相对匹配的,我觉得就可以买。”

“我现在组合里面就两类公司,第一类公司的金额跟宏观经济的相关性非常低,而且它属于一类成长性的公司,这类公司在我组合中的占比是超过一半的,大约百分之六七十。第二类公司估值比较低,股息率比较高,我们觉得这类公司现在被低估了,未来估值可能也会起来,同时盈利也有一些增长,其实复合收益率也不错。”他透露。

他最后表示:“近期龙头股经历了一波反弹,很多股票的估值风险又在显现。市场的趋势性很强,对于趋势好的公司,股价几乎反映了全部的利好。对于走势差的公司,又把几乎全部的利空因素反映到股价里。所以尽管明星股们的估值都很高,我们还是能找到符合我们投资理念的股票。我们会根据持仓个股的估值进行微调。我们的投资将集中在高壁垒、估值合理或便宜的公司,相信它们能提供稳健的回报。”

(文中观点仅代表嘉宾个人,不代表《红周刊(博客,微博)》立场,提及个股仅为举例分析,不做买卖建议。)