在上市公司密集披露半年度报告的当下,部分基金公司的最新财务数据也随之揭晓。截至8月29日,已有30家基金管理人的上半年经营情况被披露。值得一提的是,在公募基金整体预增的背景下,中信建投基金却出现营业收入、净利润双双亏损的罕见现象。此外,北京商报记者注意到,在经营情况不佳的同时,中信建投基金的非货币管理规模却节节攀升。公开数据显示,截至上半年末,其非货币管理规模为218.26亿元,环比增长36.01%,同比更是增长超200%。

营收净利罕见亏损

随着上市公司的半年度报告进入密集披露期,部分基金公司的半年度经营数据也陆续“浮出水面”。据北京商报记者不完全统计,截至8月29日,当前已有30家基金管理人的上半年经营数据披露。不过,北京商报记者也注意到,在部分头部基金公司上半年的净利润超10亿元以及公募机构整体预增的同时,却有一家机构不盈反亏。

此前在8月27日,中信建投证券发布2021年半年度报告,并同时披露旗下控股子公司中信建投基金的最新财务数据。根据中信建投证券半年报数据显示,截至2021年6月30日,中信建投基金总资产9.12亿元,净资产4.94亿元,2021年上半年实现营业收入-7014.12万元,净利润-9939.84万元(未经审计)。

另外,半年报数据还显示,截至上半年末,中信建投基金资产管理规模550亿元,较2020年末下降0.57%,其中公募基金管理规模366.91亿元,较2020年末增长37.48%;中信建投基金专户产品及基金子公司元达信资本管理(北京)有限公司专户产品管理规模183.09亿元,较2020年末下降36.05%。

整体来看,中信建投基金在目前已披露半年度经营数据的基金公司中,净利润暂时垫底,且是唯一一家营业收入也罕见亏损的基金公司。事实上,中信建投基金的净利润已经连续两度出现下滑。据了解,中信建投基金2020年的净利润约为4752.75万元,较2019年同期的5199.71万元下滑8.6%。

对于年内营收净利亏损的具体原因,北京商报记者致电并发文采访中信建投基金。但截至发稿前,尚未收到相关回复。

值得一提的是,在中信建投基金年内净利润亏损的同时,其母公司中信建投证券的归母净利润也出现下滑。据半年报数据显示,中信建投证券上半年的营业收入为123.26亿元,同比增24.51%;归母净利润为45.29亿元,同比下降1.08%。

值得一提的是,在业内人士看来,中信建投证券的净利润同比下滑恐也是受中信建投基金“拖累”。财经评论员郭施亮表示,从半年报数据来看,中信建投证券增收不增利,只有财富管理业务收入同比增长10.63%,其余三大主营业务:投行业务、交易及机构客户服务业务和资管业务分别同比下降3.08%、3.81%和24.26%。管理成本问题与自营业务收入下降是导致其净利润同比下滑的主要原因,但中信建投基金的净利润下降或多或少也会影响到母公司。

亏损同时管理规模却稳步增长

令人意外的是,在中信建投基金上半年营收净利双双亏损的同时,其非货币管理规模却稳步上涨。

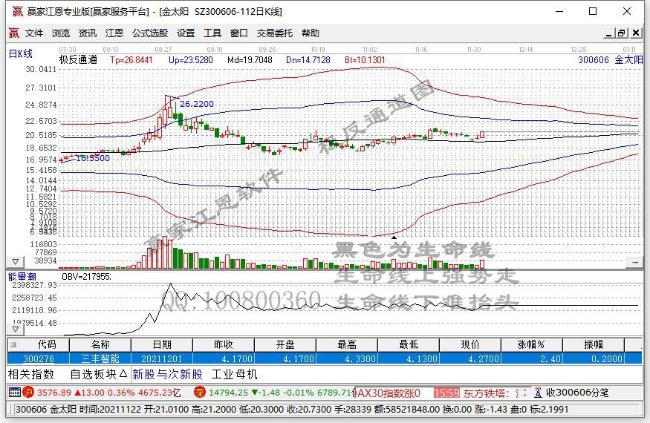

据同花顺(300033,股吧)iFinD数据显示,截至上半年末,中信建投基金的非货币管理规模为218.26亿元,环比增长36.01%,同比更是增长207.5%。具体来看,其主动权益类基金的规模为71.86亿元,占比达32.92%;债基规模则为146.41亿元,占比超六成。

从今年一季度末的数据来看,中信建投基金的非货币管理规模为160.47亿元,环比增长4.11%;其中主动权益类基金规模为36.63亿元,债基规模为123.84亿元。而2020年上半年末,该公司的非货币管理规模仅为70.98亿元,彼时的主动权益类基金、债券型基金的规模分别为30.25亿元、40.74亿元。

为何在管理规模明显上涨的同时,中信建投基金年内的营收净利仍亏损?在深圳中金华创基金董事长龚涛看来,导致管理规模暴增而营业收入亏损可能性最大的因素可能是证券投资收益及公允价值变动收益为负,即该基金公司自身投资的亏损超过了其管理费收入的金额,因此导致规模增长而收入却为负数的情况出现。

某资深市场人士还提到,导致该公司的营收、净利出现亏损可能也与其返佣情况或与公司自身的投资情况有关。“该公司当前的营业收入减少,可能是管理费返佣支出较多导致。另外,公司自己做投资的收入减少或支出过多也可能是相对重要的因素。”

但截至发稿前,中信建投基金暂未发布旗下基金产品的半年报,有关产品的管理费收入情况目前暂未可知。

旗下产品业绩表现平平

据中信建投证券半年报数据显示,中信建投基金成立于2013年9月,注册资本为3亿元。今年4月,中信建投证券完成受让江苏广传广播传媒有限公司公开转让的中信建投基金20%股权。上述股权转让完成后,中信建投证券对中信建投基金的持股及表决权比例由55%增加至75%。

人才管理方面,中信建投基金在年内曾发生高管变动。公开资料显示,其最近一次高管变动是在今年6月,公司方面新聘任方俊才为副总经理。据悉,方俊才历任江南证券重庆证券营业部总经理,富国基金(博客,微博)北京分公司零售业务部总经理等。

值得一提的是,中信建投基金的董事长人选也在年内发生变更。早在今年2月,其原董事长蒋月勤因工作安排离任,并由黄凌担任新任董事长及法定代表人。公开资料显示,黄凌为中信建投证券现任执委会委员、机构委主任、投行委联席主任。

但在新任高管上任后,中信建投基金旗下产品的业绩表现似乎也并不突出。据同花顺iFinD数据显示,截至8月29日,在中信建投基金旗下数据可取得的41只基金(份额分开计算,下同)中,共有5只基金的年内收益率超40%,其中表现最佳的为中信建投智信物联网灵活配置混合a,达45.2%,跑赢同类平均36.42个百分点。但也有20只产品的年内收益率跑输同类平均,占比近五成;更有6只产品的年内收益率为负。

若拉长时间来看,在中信建投基金旗下近一年数据可取得的37只产品中,相关产品近一年的收益率均收正,最高达65.85%,也为中信建投智信物联网灵活配置混合a。其中有五成的主动权益类基金近一年收益率跑赢同类平均,但仅有三成债基的收益率跑赢同类平均。

龚涛认为,中信建投基金旗下产品的年内表现并不佳,这也是导致其在上半年大幅亏损的源头。出现上述情况或与其管理团队有一定关系,若要改变现状,则必须从整顿管理团队着手。

北京商报记者注意到,中信建投证券在其半年报中明确指出,2021年下半年,随着中信建投基金公募基金业务的大力发展以及投研实力的日渐成熟,公司将进一步推动核心人才队伍搭建,丰富产品体系,增强公司投研业务板块;提高自身研究实力,形成对投资的有力支持,逐步扩大投研赛道,加强权益类、工具类、固收类产品投资,不断提升投资能力和研究能力。

同时,中信建投证券还表示,将提高营销能力,加强客户体系建设、强化内部治理、带动业务发展;平稳推进子公司业务,积极寻求新的业务增长点、持续扩大客户基础、构建完整的电商服务体系、不断推出重点核心产品,实现管理规模的平稳增长和客户资产的保值增值,不断增强核心竞争力,提升品牌影响力。