原标题:未见基金大规模赎回,更未见基金大幅减仓,已有公募表态要预留流动性

财联社(深圳,记者 沈述红)春节以来,A股经历的剧烈调整行情,让不少嗅觉敏锐的基金产品深陷其中,关于仓位的选择、调仓的变动、流动性的准备等,已经成为基金经理们必须要面对的重要课题。

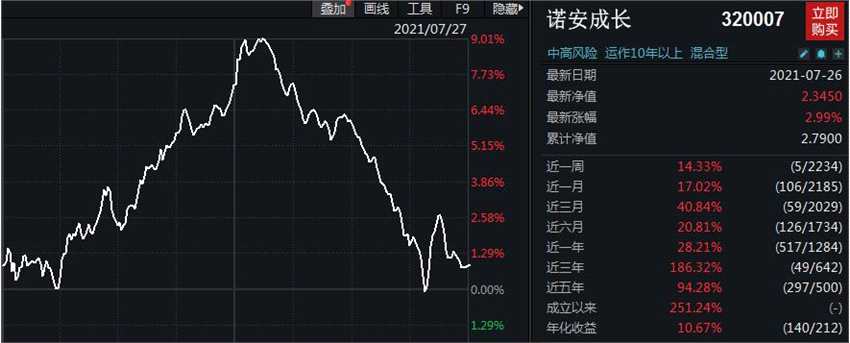

截至3月9日,春节以来,张坤管理的张坤管理的易方达蓝筹精选、刘格菘管理的广发双擎升级均创下历史回撤纪录。相对前期高点,易方达蓝筹精选回撤达到22.48%,广发双擎升级净值相对前期高点回撤也达到了23.95%。另外,刘彦春管理的景顺长城新兴成长、葛兰管理的中欧医疗健康、王宗合管理的鹏华成长价值等节后跌幅均超过20%。

一波大跌之下,基金赎回潮来了吗?对此,财联社记者向多家公募人士求证,目前的确有部分基金出现净赎回,但不至于引发赎回潮。

没有大规模的赎回,基金大幅减仓也暂时未发生。财通金工主动权益基金仓位测算模型显示,截止2021 年03 月07 日,主动权益整体仓位85.02%,主动权益基金整体仓位与上期相比未有显着变化。记者采访到的多为基金经理在仓位上有着一定分歧,有基金经理在当下并未择时,维持着高仓位;也有基金经理提前适度降低了仓位来应对这波急跌行情。

不过,鉴于本周A股行情的快速下行,已有基金公司为可能到来的赎回准备了充足的流动性,以备不时之需,“一直跌下去,基民割肉止损的可能性会大幅提高,需要提前留好头寸。”

届时,不少基金产品的仓位或将出现一定幅度的下降。

在基金操作层面,不少基金经理正在主动降低波动率。为了规避估值回落风险,部分基金经理们也已开始关注市场重视程度较低的细分领域。

不过,一位管理数百亿资金的基金经理坦言,虽然目前中小市值公司表现更优,但由于此类公司交易额偏小,对基金净值贡献有限,不少公司长期业绩增长持续性存在不确定性,他管理产品往往难以重仓参与其中。

减仓?加仓?

当下,关于基金赎回潮、抛售潮、资金负反馈的讨论不绝于耳。对此,财联社记者向多家公募基金经理、市场人士,以及基金代销渠道方面求证得知,目前的确有部分基金出现净赎回,但不至于引发赎回潮。

没有大规模的赎回,基金大幅减仓也暂时未发生。

财通金工主动权益基金仓位测算模型显示,截止2021 年03 月07 日,全市场的3146 只主动权益基金中,主动权益整体仓位85.02%,其中指数增强型平均最高94.73%,股票型94.53%,偏股混合型93.31%,灵活配置型为73.28%,平衡型71.74%,主动权益基金整体仓位与上期相比未有显着变化。

华南一位管理着上百亿规模的大型公募的基金经理告诉记者,其新基金在开放申赎后,遭遇到的赎回比较多。在新基金遭遇较大赎回的背景下,他卖出的个股相对较多,但整体仓位一直维持在较高水平,“在春节前,由于股票市场上涨比较强势,这只基金仓位降低得比较慢。而在春节后,市场开始大幅大跌,投资者赎回增加,整体仓位也难以很快降下来。”

由于这轮市场调整幅度较大,该基金经理认为,这次市场调整或已相对充分,但同时,风险因素持续的时间会比较长,未来还会出现反复。

另一位华南基金经理仓位也维持着高仓位,并未择时,并以计算机、传媒、医药及港股通优质标的为主。

考虑到以科技、医药、必选消费为代表的成长股大部分处于估值高位,且估值预期偏高,该基金经理建仓策略偏向于多元分散,同时增配了港股通的互联网和新兴消费股票,“另外,我还选择了一批业绩今明两年增速确定且估值不高的个股,降低个股的收益率预期,提高胜率。”

他表示,目前没有大幅减仓的必要。在他看来,从更长期的时间维度看,此轮风格转换只是大趋势中的小回撤。由此,他对自己所管理的基金仓位控制方面会比较谨慎,不会随意大幅减仓。

华东一位在管“固收+”产品的基金经理2月份以来的权益仓位则有所下降。行业配置上,他主要配置了银行、化工、食品饮料等业绩增长稳定以及部分低估值行业的股票。

“考虑到目前市场持续杀跌或已到末尾阶段,我们接下来可能会少量补仓。”该基金经理说道。

考虑到通胀预期下货币政策的偏紧,他对流动性比较敏感的高估值行业和个股保持谨慎,“后续股市表现可能具有结构性特征,我们坚持自下而上精选业绩确定性高、估值合理的个股。”

一位管理着混合型产品的基金经理目前维持着中性仓位。在他看来,经历过过去两年的大幅上涨,不少优质公司的估值水平得到了显着提升。站在当前时点,市场的波动性难免会显着加大,这无疑将进一步考验投资人的研究深度以及定价能力。而其中,将会不断诞生新的机会。

不过,在此前的一次内部交流中,一位明星基金经理也透露了自己早已提前做好了适度减仓的打算。从实际情况来看,由于该基金经理较早降低仓位并进行调仓,其管理的产品在这次大跌里的回撤也相对控制得比较好。

不过,鉴于本周A股行情的快速下行,已有基金公司为可能到来的赎回准备了充足的流动性,以备不时之需,“一直跌下去,基民割肉止损的可能性会大幅提高,需要提前留好头寸。”

届时,不少基金产品的仓位或将出现一定幅度的下降。

不拘一格的基金运作路径

对于当下基金净值回撤明显,不少明星基金经理旗下产品创下最大回撤纪录,嘉实基金经理肖觅表示,在基金净值层面,要考虑长期能否有绝对收益的问题,“我们反复审视持仓,还是有信心的,不仅仅在于持有的公司能创造长期价值,还在于其估值并不会,确实可以看到股价空间。”

在基金操作层面,肖觅也在尝试在权益产品上主动降低波动率,他的方法是提高对持有标的估值要,“权益产品意味着我们还在干着我们最擅长的超额收益这件事,降低波动率的目的则是尽量降低回撤,提升持有人体验。”

为了规避估值回落风险,部分基金经理也已开始关注市场重视程度较低的细分领域。

“除此之外,我们还会严控买入标的的长期价值,同时增加灵活性和相机抉择,避免僵化,减少不合理交易。”上述混合型产品管理者称。

该基金经理表示,后续运作中,他将以长期研究结论为主导,结合短期较特殊的基本面更新情况优化。

上投摩根投资总监杜猛认为,过去两年拥抱核心资产的思路可能要改变,“操作上可以相对均衡,核心资产、周期、金融等都可以关注,核心还是估值和业绩的匹配。”

近期基金重仓股暴跌,也使得另一位偏成长风格的基金经理在产品运作中增加了部分周期行业配置,如化工、有色、地产,增加了耐用消费品和制造业相关板块的配置,同时降低了受益于疫情较多的必需消费品的配置。

另有基金经理认为,分散投资、坚持逻辑和数据支撑的研究方法是最大的安全边际。在选股中,他更热衷于投资那些短期基本面扰动因素多、市场处于观望期、但长期逻辑通顺的优质公司,希望用市场上最稀缺的耐心和时间换取长期确定性的超额收益。

他表示自己不会追逐短期市场概念,参与市场投机,愿意承受时间成本与市场的波动。

“短期市场会受到事件、情绪、资金等因素的扰动,更难判断;而长期看,企业的市值会去到多高的水平,将由行业空间、公司治理、商业模式、竞争壁垒等因素共同决定,这些因素更容易被充分分析。”上述基金经理解释。

前述“固收+”基金经理则透露将继续关注顺周期的制造业和银行,同时也会布局稳定增长的消费和低估值价值股。

值得一提的是,不少基金经理们依然看好基金重仓股未来的投资价值,并表示哪怕是在今年,也会持续看好细分领域长期赢家的投资机会,以及今年基本面有可能超预期的公司。

前述依旧看好基金重仓股的华南基金经理指出,虽然目前中小市值公司表现更优,但由于其管理规模较大,而此类公司交易额偏小,对基金净值贡献有限,不少公司长期业绩增长持续性存在不确定性,他管理的数百亿的资金难以重仓参与其中。另外,由于很多中小市值公司长期竞争优势欠缺,业绩也低于预期,在交易层面也需要极为慎重。

而对于投资者来说,肖觅认为最重要的是在自己的投资期限上明确风险承受能力。平均而言,公募基金真正擅长的是且只是在长期去获取相对市场的超额收益。有了这个超额收益,产期就能转到净值。

鹏华基金经理陈璇淼也表示,所谓的机构抱团股因为市场某些踩踏,可能会他们影响一两个月的走势,但是对于整个公司拉长来看是没有任何影响的。

陈璇淼认为,未来的股价的走势跟它过去的股价的走势没有关系,站在任何时间去看未来,都是你未来的盈利的情况决定你未来的股价走势的情况。核心还是这些公司的长期的逻辑还在不在?有没有五年的成长性的曲线?五年之后是不是还能够持续的增长?这个过程当中,净利率、竞争格局是不是稳定。

“简单点,就是不要追涨杀跌!不要追涨杀跌!不要追涨杀跌!”肖觅说。