在2015年上半年牛市中,28个申万一级行业指数都在上涨,涨幅中位数接近70%,就连当时不太景气的采掘、有色等行业都上涨30%以上,俗称“风来了大象都能上天”,这就是典型的“普涨行情”。在2015年下半年到2016年末的熊市中,28个申万一级行业指数都在下跌,跌幅中位数超过40%,就连当时基本面较好的银行板块都下跌接近19%,这就是典型的“普跌行情”。

结构性行情是指部分股票板块上涨,而绝大多数的股票板块跟随小涨或根本不涨的市场行情,是相对全面行情或者说普涨普跌行情来讲的。

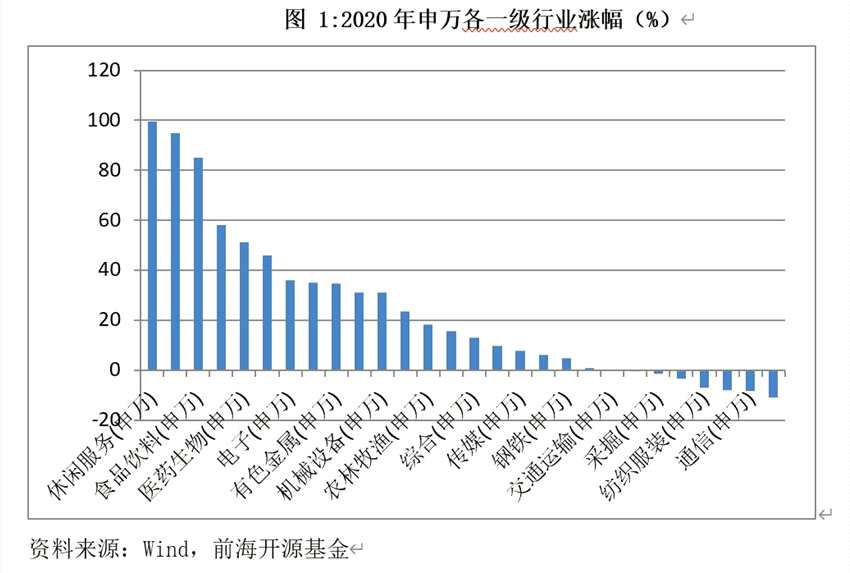

从2020年的具体行情来看,28个申万一级行业指数有涨有跌,其中5个行业板块涨幅超过50%、11个超过30%,但同时还有7个行业指数处于下跌状态,这就是典型的结构性行情;也就是通常所说的二八分化格局。

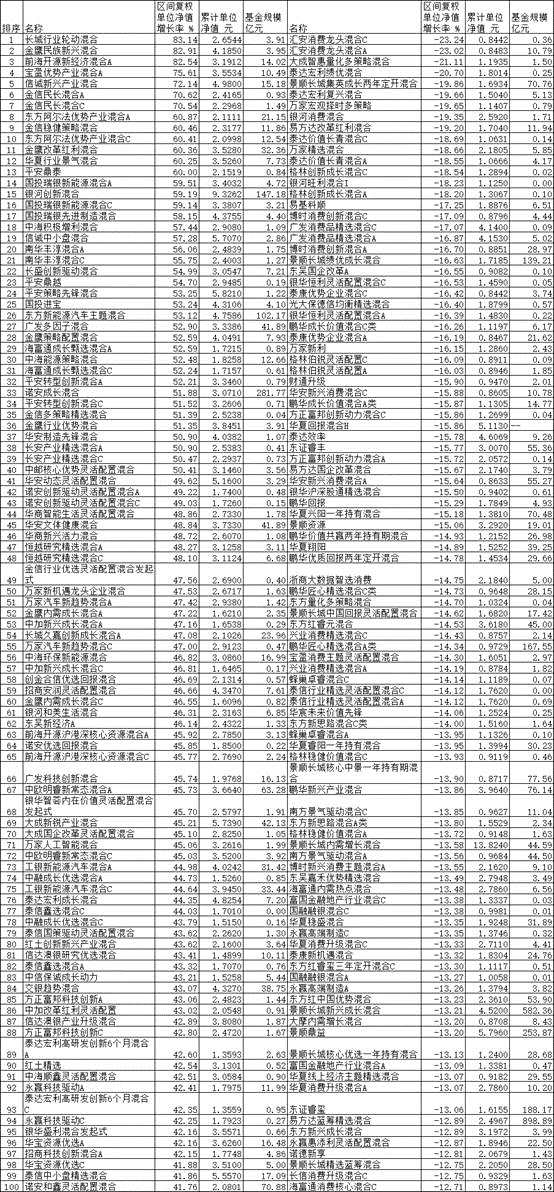

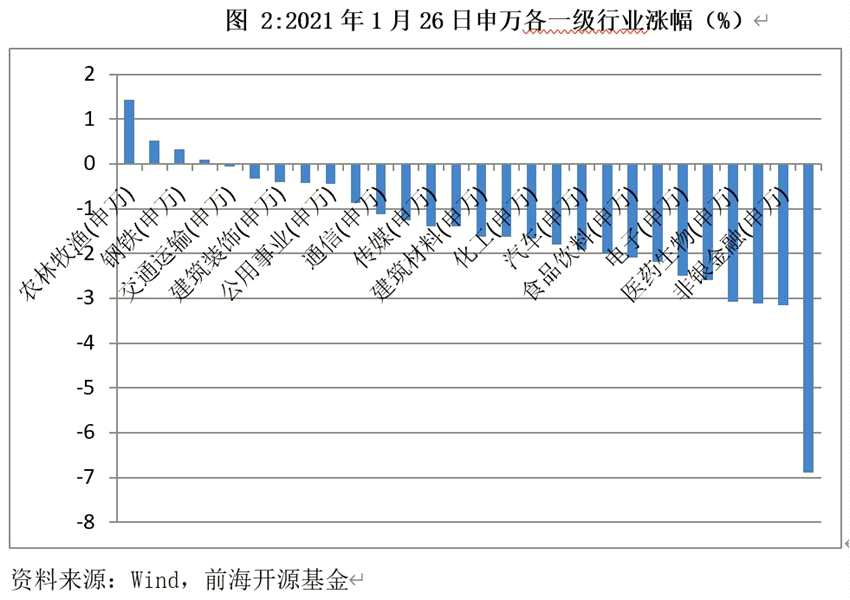

但周二从盘面上来看,多数板块出现了比较大的回调,比如国防军工跌幅为-6.9%、非银跌幅为-3.15%、家用电器为-3.11%、医药生物为-3.08%;周一涨幅比较大的消费白马股也出现了较大幅度回落,比如贵州茅台(600519,股吧)虽然在26日一开盘就创新高,达到2187元/股,但随后大幅回调,当日跌幅为-1.52%。这可能是因为现在市场对于是否这些白龙马股的估值较高依然存在较大分歧。现阶段在结构性牛市下,白龙马股的后续将如何走势?是否会创新高、还是一蹶不振?

一、 白龙马股屡创新高的原因

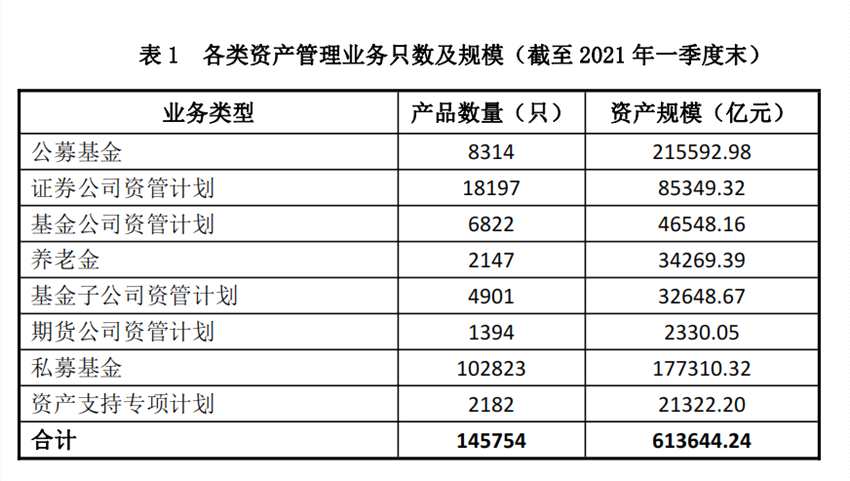

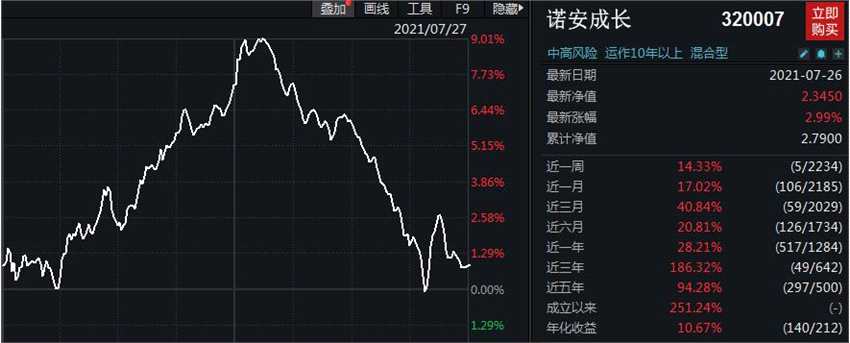

首先,居民储蓄通过基金向资本市场大转移。开年以来,爆款基金频频出现也表明居民储蓄向资本市场大转移的趋势没有改变;今年截止1月27日,总共发行了19只产品,卖出3965.81亿元,相较去年同期多增将近3000亿元。2019年我提出随着房住不炒的房地产严格调控,大量的居民储蓄将向资本市场转移,转移的通道就是购买基金;无论是公募基金还是私募基金,从2020年起都销售非常火爆。根据最新的统计数据,公募基金的规模首次突破20万亿,达到20.48万亿;这将是A股市场逐步进入机构投资者时代的一个重要的特征,因为基金普遍是崇尚价值投资、基本面研究的,大量的居民储蓄通过买基金入市,买入的股票多数都是业绩优良的白马股,特别是一些行业龙头将会受到更多机构资金的加持,因此无论是外资机构还是内资机构,最终通过基本面选股的结果都会偏向于这些业绩优良的好公司,也就是形成了比较明显的二八分化格局。

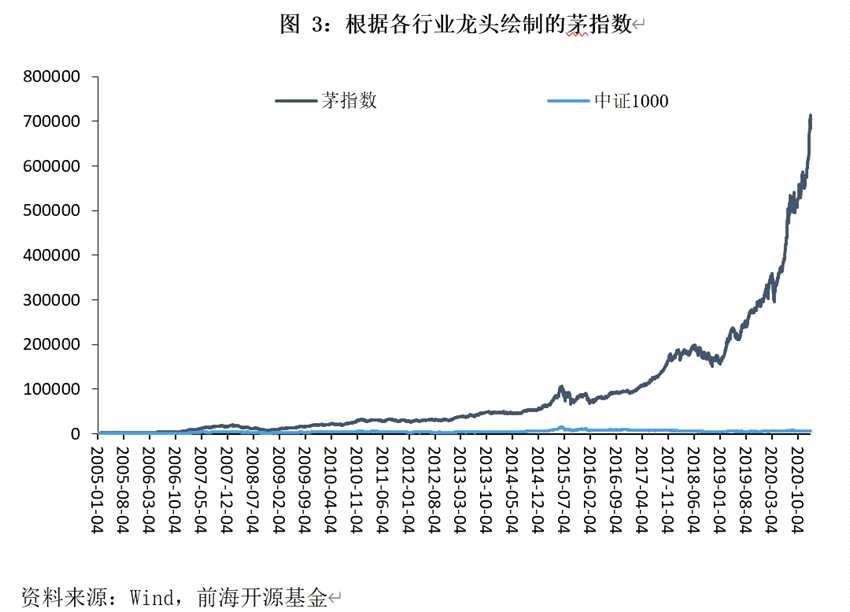

其次,按照美股的一九格局,龙头企业的股权价值具有稀缺性。大家如果对比美股近几年走势就很容易理解白龙马股为何不断的创出新高,对于美股的上涨,我们分析一下其实主要是前十大市值的股票推动。美股的分化不是二八分化而是一九分化,也就是只有10%的代表新经济的企业不断的创新高,而大多数股票并没有太大的表现;在纽交所上市的1314只有长期业绩的公司(2000年到2020年),前10%增幅高达7倍多。美股真正能够长期上涨的股票就是以苹果、微软、奈飞、特斯拉、卡特彼勒、麦当劳为代表的这些各行业的龙头,过去三年年化平均涨幅达64.03%。美股的高价股比比皆是,其实就是显示出资金对于头部企业给予了很高的估值溢价。美股的现在正是A股市场的未来,他山之石可以攻玉,研究美股市场的特征是有利于在A股市场做投资的。随着A股市场越来越成熟,资金越会偏向于行业龙头企业,行业龙头企业就会不断的创新高。

二、白龙马股后续走势

我一直指出白龙马股是中国改革开放以来真正优秀的公司,他们的股权价值也越来越高,从长期来看白龙马股依然值得坚定持有,每一轮调整都是一个最好的抄底时机,概莫能外。

大量的人虽然是看空这些白龙马,其实主要是从价格上的分歧,但对这些白龙马股的价值并没有分歧。这些所谓空头其实并不是真正的空头,而是潜在的多头,因为他们都拿着资金等待这些好股票下跌之后进行抄底,也就是说这些股票下跌之后,这些所谓的空头反而成为多头,并不是真正的空头。

对于配置白龙马的人来说,过去几年包括现在都是大牛市,而配置了那些业绩差的股票或者资质一般的股票就是一个熊市。因此对投资者来说,是抓住20%的好股票的机会还是仅仅握住那些绩差股等待不断地回落,哪一种是明智的选择,答案是不言而喻的。随着机构投资者的占比增加,现在二八的格局甚至有可能像美国一样出现一九分化,好的公司本身就是凤毛麟角的,好的公司也会受到资金的追捧。

因此建议大家一定要改变投资理念,抓住白龙马股的机会。通过做价值投资,通过买入优质的股票或者基金来分享A股市场的黄金十年。对于一些绩差股和题材股一定要远离,趁白马股调整时进行调仓换股,从长期来看,白龙马股的表现依然是值得期待的。