红周刊 特约 | 庄正

今年二级市场热点加速轮动,往往一个热门板块两三天后就快速滑落,投资者如果追涨热点容易深陷套中,这也让此前笃信抱定白酒医药或新能源的基民彷徨,震荡市轮动行情投资主线不清晰,从基金的角度该如何下手呢?

年内热点轮动速度加快

长期超额收益并非来自单一行业

统计显示,今年以来非金属材料、氟化工概念、磷化工三主题涨幅均超过100%,超级品牌、大豆、证券主题跌幅均超过15%。通常,热点轮动指这些主题概念的轮动,今年以来热门的主题概念还有云办公、人脸识别、手机游戏等。

进一步看,今年以来申万大盘股指数下跌5.45%,小盘股指数上涨21.49%;低市盈率指数下跌11.58%,高市盈率指数上涨23.79%。风格切换也就是指具有某种共同属性的股票,大中小盘、成长平衡价值、高中低市盈/净率、高中低价等等的涨跌切换。

在这样复杂的市况下,迄今有多达185只基金跑出超过50%的业绩,但也有50只基金亏损超过20%。其中,业绩最差的基金是中国互联下跌40.81%,业绩最好的是前海开源新经济混合上涨119.76%。

基金业绩差距的背后,是两只基金的“集中”配置差异。中国互联是集中投资互联网行业的行业指数型基金,而前海开源新经济混合则集中投资新能源(电力设备行业)股票。今年以来互联网股票跌幅较大,而新能源(电力设备行业)涨幅明显。

基金三季报显示,迄今今年业绩超50%的公募,在新能源(电力设备行业)的配置比例平均是24.76%,而公募基金平均仅8.47%。得益于此,让这些基金在热点轮动风格切换的市场中占尽先机。

但问题由此而来,对于这类基金的主战场新能源,下一次轮动中可能成为回调杀估值的板块,手中持有这类基金的基民需要及时落袋为安吗?实际上基民首先要搞清超额收益从何而来,这绝不仅仅是判断基金集中投资的行业景气度而已。

根据芝加哥大学几位教授对美国资本市场80年的业绩研究,市场的超额收益来自于股票的低波动、小股票的超额回报、价值、价格动量、上市公司质量、分红等等。以上这些因子不仅是二级市场,同时也是基金超额收益的来源。比如小盘股因子的超额收益回报是每年2%,价值因子的超额回报是每年大约1%。

那么我们能否结合市场情况,调整手中的基金呢?通过多因子模型的分析,投资者可以知道市场的波动是什么因子在起作用,同时也能知晓基金的风格,以及对应超额收益来源的持仓情况。只是再精巧模型也很难预测,具体哪些因子在何时会起作用。

基民或许可以通过基金持仓等信息,给基金打上成长价值、大盘小盘的风格标签,而各大基金网站上也有类似的划分。但若想得到更细致的标签,比如基金持仓质量、持仓分红率、持仓动量、持仓波动等,对于普通投资者来说殊为不易。

降低持仓基金调整频次

多元化配置对冲组合风险

姑且不论热点轮动、风格切换市道下,已经贴好风格标签的基金或许很难踏准市场节奏。即便二级市场热点持续、风格稳定运行,看似一成不变的基金也存在发生风格漂移的可能。

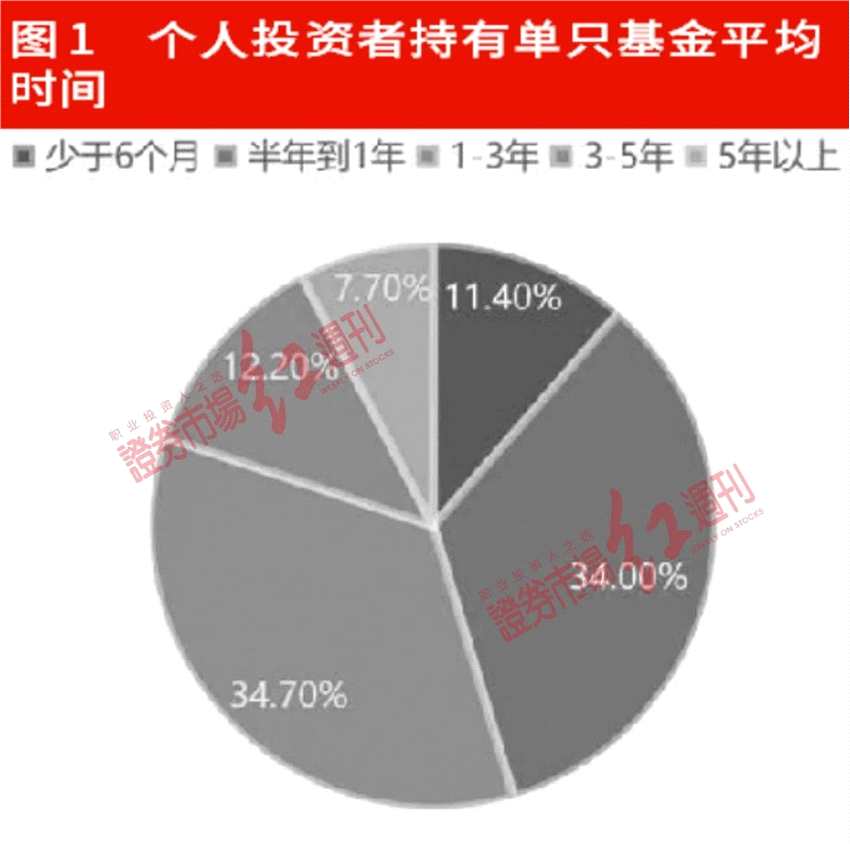

专注于短期的投资行为,不太可能为基民带来长期满意回报。研究显示,如果专注于挑选波动率较低的基金,可以获得超过基金指数每年2.16%的回报。如果专挑低市盈率的基金,可以获得超过基金指数每年3%以上的回报。问题在于,这些回报是基于5年积累下来的长期回报。若考虑近5年市场巨大波动的因素,可以发现仅有大约7.7%的投资者能一路持基。

严峻的现实是,基民的持有时间越来越短。根据基金业协会数据,把投资者投资周期划分为小于6个月、半年到1年、1~3年、3~5年和5年以上五个区间,分别取区间中位数,超过五年的取6年,计算得出平均投资年限。在2014年该数据为2.36年,2019年则为1.92年,公募基金投资人的平均持有周期下降18.3%。

不仅散户持基缺乏耐心,机构投基中的短炒思维同样显着。统计显示,作为机构行为晴雨表的ETF投资者,在较长历史时期能做到低吸高抛、耐心持有,但近年数据统计却越来越多显示出追涨杀跌特征。过去17年ETF相对规模和沪深300指数,相当长时间中呈现明显负相关,因为ETF的持仓主力被认为有较强的择时优势,但近年却有明显弱化的趋势。

热点轮动、风格切换容易导致追涨杀跌,但是我建议基民建立一个多元分散的基金组合,涵盖各类主要基金品种,包括各主要资产类别和投资策略,甚至容纳另类投资。同时,不轻易放弃长期选股能力突出但短期业绩不好的基金,耐心持有。

(本文已刊发于12月4日《红周刊(博客,微博)》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)