5月31日,首批9只公募基础设施投资基金(REITs)启动面向公众投资者发行,就被投资者追捧,全部实现超募,预计将实施比例配售。据记者了解,首批公募REITs的配售比例或非常低。

首批公募REITs发行火热,连公募基金公司从业人士都感叹完全抢不到。记者采访发现,实际上多家基金公司对公募REITs产品的火爆情况早有预期。

发行火热

“卖光了,基本就是在抢!”在记者询问一家基金公司销售人员时,只听得电话那头传来兴奋不已的声音。这样的售罄并非单独一两个基金产品,而是一种普遍的火爆景象。

有消息称,首创水务面向公众投资者的募集上限为0.89亿元,该基金仅昨日上午便获得认购逾30亿元;首钢绿能募集上限为1.34亿元,昨日上午全渠道认购约46亿元;蛇口产园募集上限2.08亿元,昨日上午全渠道认购42.3亿元。

记者了解到,首创水务全天的认购规模预计达到60亿元左右。如果按照这一数据计算,其配售比例仅1.4%左右。东吴苏园的发行情况也非常好,认购资金总规模超过10亿元。

5月31日晚间,富国基金(博客,微博)发布公告称,富国首创水务REIT基金发售期为5月31日至6月2日,公众投资者可在发售期内通过场外认购和场内认购两种方式认购本基金。由于公众投资者认购踊跃,截至5月31日,本基金募集期内公众投资者认购总量已超过公众发售总量。富国基金决定将本基金公众基金份额认购及缴款截止日提前至5月31日,并将按照基金招募说明书和基金份额发售公告中的相关约定对5月31日的公众投资者认购进行比例配售。

尽管自家基金公司不在首批公募REITs的管理人名单之中,上海一家基金公司的员工还是参与到首批公募REITs的打新中来。他说:“太火爆了,根本就抢不到。”

实际上,多家基金公司对公募REITs产品的发行火爆情况早有预计。“第一是资产质量好;第二是创新产品;第三则是对公众募集的份额较少。基本是一个供不应求的局面。”一家基金公司产品部门负责人表示。

面向公众发售份额有限

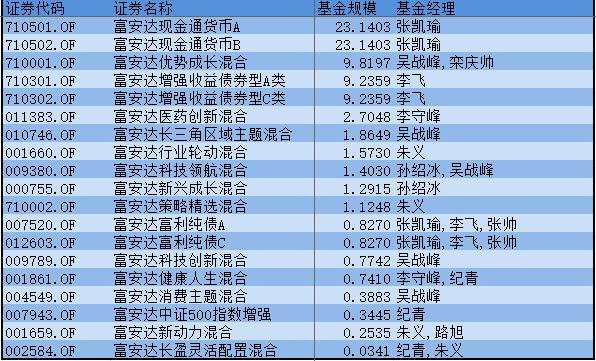

资料显示,上交所首批5只基础设施公募REITs总募集金额约为170.32亿元。其中,普洛斯最终发行价格确定为3.890元/份,预计募集资金总额为58.35亿元;东吴苏园最终发行价格确定为3.880元/份,预计募集资金总额为34.92亿元;张江REIT最终发行价格确定为2.990元/份,预计募集资金总额为14.95亿元;浙江杭徽最终发行价格确定为8.72元/份,预计募集资金总额为43.6亿元;首创水务最终发行价格确定为3.70元/份,预计募集资金总额为18.5亿元。

深交所首批4只基础设施公募REITs总募集金额约为143.71亿元。其中,首钢绿能最终发行价格确定为13.380元,预计募集资金总额约为13.38亿元;盐港REIT最终发行价格确定为2.300元,预计募集资金总额为18.4亿元;蛇口产园最终发行价格确定为2.310元,预计募集资金总额为20.79亿元;广州广河最终发行价格确定为13.020元,预计募集资金总额为91.14亿元。

不过,面向公众投资者发售的份额比较有限。例如,深交所首批4只基础设施公募REITs战略配售比例均在60%及以上;网下投资者拟发售比例在16%-30%之间;就公众投资者拟发售比例及公众投资者募集额而言,首钢绿能为10%和1.34亿元,盐港REIT为12%和2.21亿元,蛇口产园为10%和2.08亿元,广州广河为5%和4.56亿元。

各有所好

除了对公众发售的部分外,市场还关注哪些机构是REITs战略配售的大买家。

德邦证券研究发现,首批9家公募REITs基金份额发售公告已悉数发布,从不同类别的机构认购量分析可以发现,49家券商自营投资账户参与此次询价,投资标的分布较为均衡,认购金额累计达292.6亿元。询价参与的高积极性可能出于做市商做市对份额的需求。场内交易流通的放开将使REITs获取更多流动性支持,也将为券商开辟新业务路线,实现持续创收。另外,REITs作为长久期、稳定性经营及高成长性产品,较为吻合保险资金、养老金等中长期资金需求。

通过报价还可以发现不同资金对于首批产品的“取舍”。德邦证券研究发现,有效报价数量差异显着,选择性认购特征明显,可能源于9只产品同期上市以及投资者资金周转的问题。9只REITs的有效报价投资者数量和有效报价产品数量分化较大。其中,蛇口产园有效报价投资者数量为51个,有效报价产品数量为116个;广州广河有效报价投资者数量为24个,有效报价产品数量为35个。分化现象系全额认购缴款要求下配售对象认购资金不足或难以循环周转,导致配售对象在9家REITs项目中有选择性认购。

此外,以投资标的分布看,保险资金偏好普洛斯和蛇口产园。根据发售公告,新华保险(601336,股吧)、中国人寿(601628,股吧)及中国太平旗下保险产品资金累计认购普洛斯份额约28.8亿元,占网下全部认购资金的33.7%。

新华社北京6月1日电