安仲文/制表

证券时报记者 安仲文

“吃太饱”的大基金限购很合理,但一批在规模生存线上徘徊、急需销售反哺的迷你基金,也开始拒客“不想要钱”,这究竟是怎么回事?

迷你基金为何

选择“饿肚子”?

限购曾长期成为超大型网红基金的专属操作,但今年公募行业画风大变。

同泰基金日前发布公告称,为保证基金的平稳运作,维护基金份额持有人利益,同泰慧盈混合基金将调整在销售渠道的大额申购、定期定额的限额,单日单笔或单个账户多笔累计申购金额合计不得超过5万元。

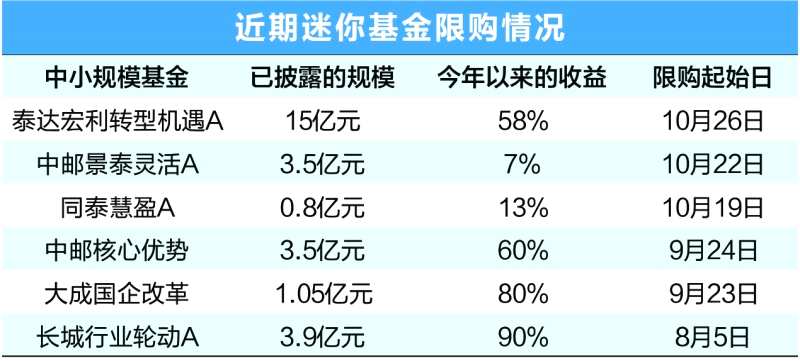

这是继中邮核心优势基金、前海开源新经济、中庚小盘价值、长城行业轮动、金鹰民族新兴、大成国企改革等基金后,又一家采取限购措施的迷你基金。上述限购基金的产品,均为今年业绩排名领先的绩优基金、明星基金产品,但从具体规模上看,绝非“已经喂饱”的超大型基金,在发布限购公告时,同泰慧盈基金规模尚不足4亿元,长城行业轮动基金也不足5亿元。

“小公募的管理费收入比较少,因此规模是基金公司生存的关键。”华南地区一家小公募市场部负责人告诉证券时报记者,小公募在运营、产品和人才储备方面都存在一些掣肘,当规模做大后,在投研和运营上可以获得优质资源的补充。但当小公募旗下的当红产品做出领先大公募的业绩后,批量出现限购公告,给人传递出小公募“不想要钱”的印象。

证券时报记者注意到,最近参与限购的大成国企改革基金也是一只迷你基金,今年以来的收益率,排名全市场十强,年内盈利高达80%,该基金的总规模在发布限购公告时也仅有1亿元。这样一只规模的迷你基金产品,为何不借助优秀的业绩排名迅速放开申购做大规模?

对此,大成基金的一位高管接受证券时报记者采访时表示,公募基金一直面临着长期投资和短期销售的矛盾,在过去15年,偏股型基金年化收益率达13.5%,基金公司的专业投资能力毋庸置疑,但是持有人真正赚钱的比例并不高,“基金赚钱,基民不赚钱”的现象成为制约行业进一步发展的重要因素。

上述人士强调,要做到业绩和规模的平衡考量,首先是做好业绩的加法,其次是适度做规模的减法。尽管很看重产品的规模,但同时也希望能把规模控制在基金经理的能力边界内,当二者发生冲突时,更愿意在规模上适度做一些减法。

今年风格不利于大基金

今年A股市场的风格特点,也是迷你基金实施限购策略的另一因素。

同泰基金市场部的一位人士接受采访时认为,今年A股市场风格偏小盘,规模不大的基金产品在今年的市场中更能挖掘好的投资机会,提前布局。因此,基金限购主要出现在布局板块行情好的时候,如果这时候有大量资金申购流入,可能会摊薄原持有人的利益。

基于上述考量,由于此类基金赚钱的策略容量有限,所以基金公司会选择控制规模来实现业绩稳定性。

上述说法也得到一些大规模基金经理的印证,深圳一位管理资金超50亿元的基金经理表示,今年A股市场小股票机会多,更适合小规模基金产品的运作,不少表现较好的小股票拉升前的规模低于40亿元,对迷你基金而言,可以将此类小股票纳入核心重仓股,翻倍即能对基金的整体业绩作出贡献,但对规模较大的产品而言,由于无法重仓,翻倍也形同鸡肋,基金经理对此也只能望“牛”兴叹。

“市场热情主要集中在中小盘的成长企业,对大资金量的基金并不是特别友好。”同泰基金投资研究部总监、明星基金经理杨喆认为,今年市场风格转换,抱团股逐渐瓦解,前几年,核心资产行情走到了历史估值高位,其中很多公司本身不再具有很高的业绩增速,这也是经济阶段、估值位置、产业发展趋势共同导致的。相对于经济结构升级、碳中和、硬科技等高增速领域,这些资产的吸引力自然下降。

中小基金

找到“财富密码”?

值得关注的是,在限购的迷你基金中,有部分产品属于“双迷你”身份,即具体限购的基金产品是迷你基金,同时,发布限购公告的基金公司本身也是迷你基金公司。最典型的就是同泰基金。

截至目前,同泰慧盈的总规模约在3亿元左右,全公司的总规模不足30亿元,借助同泰慧盈这只拳头产品进行单兵突进,带动全公司规模增长似乎更为可行,但作为“双迷你”身份的产品,为什么还要进行限购?

对此,同泰基金的一位人士称,该产品的策略是跟踪沪深300指数,并通过量化及打新的方式增强。尽管从绝对规模来看,同泰慧盈目前的规模还是比较小的,但是三季度净申购的份额比较多,相比二季度末它的规模已增长了接近一倍,而目前这个规模对打新增厚收益是比较舒适的,如果规模进一步大幅膨胀,会稀释掉打新收益,损害基金存量客户的利益。

与此同时,证券时报记者也注意到,许多中小基金公司,似乎已参悟到基金公司赚钱的“财富密码”。

“品牌美誉度一旦建立起来,将会给基金公司带来指数级的规模增长。”大成基金的相关人士对此认为,提升投资业绩是做大规模最根本的保障,品牌美誉度一旦建立起来,将会给基金公司带来指数级的规模增长。

同泰基金的相关人士也表示,和以往一味追求规模的现象不同的是,如今一些中小基金公司更希望通过拳头产品打出业绩,并不着急扩张规模。即以明星基金经理挂帅的拳头产品积极拓展公司品牌美誉度,比如恒越基金的高楠、中庚基金的丘栋荣、同泰基金的杨喆等,这些由明星基金经理挂帅的迷你基金产品,在今年皆取得同类基金产品前列排名,也无一例外实施了限购措施。