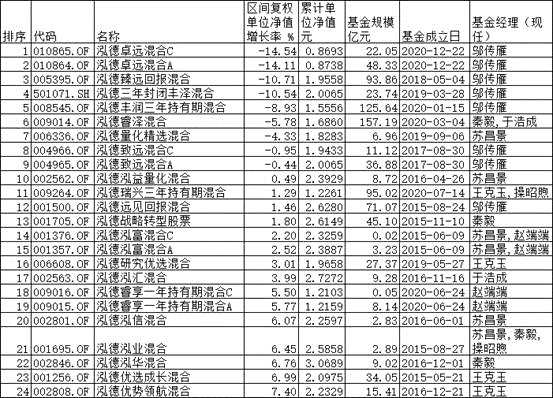

近期,A股市场持续震荡,踏错节奏的权益基金备受煎熬,部分基金公司的日子也并不好过,比如泓德基金管理有限公司(简称:泓德基金)。据同花顺(300033,股吧)iFinD数据显示,截至2021年8月19日,该公司旗下今年以前成立且近期有可比业绩的24只(各类份额分开计算,下同)主动权益类基金中,最高涨幅仅有7.40%,且有4只基金亏损超过10%。

在消费、医药、金融等板块轮番回调影响下,今年明星基金经理业绩表现欠佳的情况早已不足为奇,而泓德基金旗下知名基金经理邬传雁掌舵基金今年的业绩也在公司主动权益类基金中垫底。

数据显示,邬传雁目前共管理着8只基金,全部为混合型,但除了泓德远见回报以外,另外7只基金今年来业绩全部亏损,其中,泓德卓远混合C、泓德卓远混合A、泓德臻远回报、泓德三年封闭丰泽混合、泓德丰润三年持有期混合年内净值分别下跌14.54%、14.11%、10.71%、10.54%、8.93%,是泓德基金旗下权益类基金跌幅榜前5名。

上述5只基金业绩垫底与基金经理的选股脱不开关系。根据基金二季报显示,5只基金均重仓持有恒瑞医药(600276,股吧),而海天味业(603288,股吧)、颐海国际、海底捞等消费股也被邬传雁多只基金重仓持有,该类个股年内走势颇为疲软。

以泓德卓远混合为例,截至二季度末,该基金的前十大重仓股分别是隆基股份(601012,股吧)、舜宇光学科技、恒瑞医药、视源股份(002841,股吧)、汇川技术(300124,股吧)、广联达(002410,股吧)、海天味业、颐海国际、海底捞、光线传媒(300251,股吧)。今年来医药、消费股跌跌不休,大幅拉低基金整体表现。

就恒瑞医药而言,该股2021年1月8日盘中创下上市以来最高价116.87元,此后便一路震荡走低,截至8月20日收盘,该股报48.46元。2021年6月4日,恒瑞医药公告“每10股送2股派息2元(税前)”,除权除息日为2021年6月10日。

业内人士指出,医药集采对恒瑞医药是有影响的,而且今年6月,恒瑞医药仅有6个产品中标,价格也大幅度下降,还有2个产品没中标,产品销售受到影响。

资料显示,邬传雁现任泓德基金管理有限公司副总经理,事业二部总监。曾任幸福人寿保险股份有限公司总裁助理兼投资管理中心总经理、阳光保险集团股份有限公司资产管理中心投资负责人、阳光财产保险股份有限公司资金运用部总经理助理。

邬传雁是坚定的长期主义者,观其掌舵基金,不难发现近年来基金换手率普遍不高。邬传雁在基金二季报中,用了近2000字篇幅详细介绍了其报告期内基金的投资策略和运作分析。

邬传雁称,“当我们面对一个波动较大且风格切换较为显着的市场时,依然会被问及这样的问题:在市场出现明显的短期机会时,是否需要改变风格,去适应市场的变化。我理解这在短时间内会令我们的感受好一些,但本基金并没有这样做,是因为它与我们所追求的长期投资收益目标是违背的。”

邬传雁认为,在市场风格转换的过程中改变原有的投资策略是要冒很大风险,追求长期的投资收益目标有的时候需要放弃一些短期诱惑。二季度其完全放弃博弈思维,坚定坚持长期主义,保持股票配置比例和组合结构的相对稳定,没有因为市场中短期预期的变化进行配置比例和结构的调整。

尽管泓德基金旗下主动权益类基金近年来业绩表现不尽如人意,但不可否认的是,这家成立仅有6年的新生代基金公司早在去年末规模已突破千亿元关卡,并且,与许多基金公司依赖固收类产品扩大管理规模不同,泓德基金的权益类基金占据较大比重。

泓德基金成立于2015年3月,2018年末其管理规模还仅有200亿元左右。而在近两年股市结构性行情助力下,截至2020年末,公司管理规模首度突破千亿元。

截至2021年二季度末,泓德基金管理规模为1139.82亿元。其中,股票型基金与混合型基金规模分别为45.10亿元、871.39亿元,权益类基金规模占比约八成;债券型与货币型基金规模分别为217.09亿元、6.24亿元,固收类基金规模占比仅两成。

值得关注的是,目前,邬传雁在管8只基金全部为混合型,且现任基金资产总规模高达432.70亿元,换句话说,邬传雁掌舵基金规模占据泓德基金混基规模的半壁江山。

泓德基金旗下主动权益类基金今年来业绩(截至2021.8.19)

(规模截止日期:2021.6.30)