“控制回撤最好的方法是选择优秀的企业”。入行11年,广发基金邱璟旻经历了两轮牛熊周期转换,这让他对于投资回报的获取、对于风险的控制体会颇深,也愈发坚定了要为投资者提供可预见、可持续的投资回报的初心。

邱璟旻介绍,优秀企业是具备竞争优势且业绩持续增长的、确定性强的公司,他希望买入这样的公司,分享由业绩驱动带来的市值增长的果实,一句话总结就是“好生意+好公司”。落实到实践中,他把自己看作是上市公司股东,从产业角度选择企业,注重企业生命周期发展情况。相比稳定成长的白马股,他更偏好挖掘盈利能力快速提升的成长股。

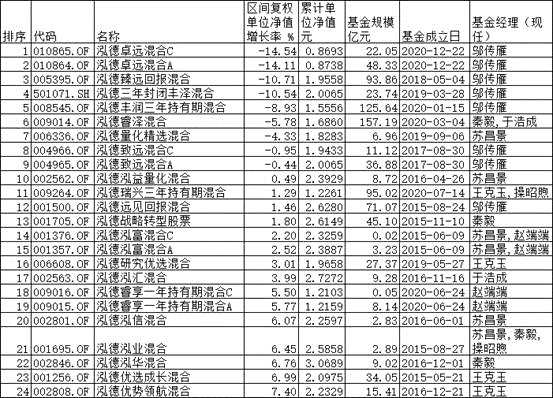

银河证券统计显示,截至2020年末,邱璟旻管理的广发新经济过去一年、过去两年、回报分别为104.98%、181.25%,在偏股型基金(股票上下限60%-95%)中排名第9/486位、前1/5。凭借着良好的业绩表现,该产品获得银河证券三年期、五年期五星评级。

过去两年,A股市场连续上演结构牛,2021年是否依然有较好的投资机会?对此,邱璟旻认为,当前宏观经济、产业政策、资金流向均支撑A股市场维持较高景气度;从大类资产配置来看,国内居民大类资产配置转移以及全球资金增加中国资产配置,将在资金面给A股提供一定的支撑。具体到投资方向,他看好社会化率提升、工程师红利、科技进步、消费升级四大主线。

1月18日至1月22日,拟由邱璟旻担任基金经理的新基金——广发成长精选(010595)将在建设银行(601939,股吧)、广发基金直销等渠道发行。基金经理将通过对上市公司及行业所处的基本面进行深入分析,精选具有成长优势的优质企业进行投资。

看好权益资产四大方向

问:过去两年A股有结构性行情,公募基金收益靓丽,未来这种行情还能持续吗?

邱璟旻:站在大类资产配置角度看,中国过去20年收益率最高的资产是地产。但是在严格的 “房住不炒”的政策前提下,地产红利逐渐退潮。参照美国的资产配置经验,美国人均持有股票市值约30万美元(包括直接持有以及通过共同基金及401K等间接方式持有),中国人均持有股票市值约1.5万美元,是美国的二十分之一,而人均持有房产价值则大约是美国的一半。未来,国内居民的大类资产配置向权益方向转移仍将是一大趋势。

同时,随着资本市场的法律法规逐渐完善,国际化进程持续推进,养老金等各种长线资金开始逐渐入市,全球海外资金也在增加中国资产的配置比例。横向对比主要资本市场的估值与业绩增速,中国的资本市场将有望维持高景气度,A股将享受资金全球化配置的过程。

问:那你看好哪些领域的投资机会?

邱璟旻:长期来看,我看好四个方向。

第一,社会化率持续提升的行业,代表性的行业包括第三方检测、医疗服务、教育等。

第二,在工程师红利下,受益于全球产业链转移的机会,比如医药、汽车、科技等。

第三,在科技进步的背景下,一些能提升企业运营效率、增加企业盈利的行业,包括云计算、5G、人工智能、机器人(300024,股吧)等。

第四,消费升级,包括调味品、休闲食品、医美、家庭科技类产品,比如扫地、智能车等消费升级带来的机会。

问:对最近半年很火的新能源车怎么看?

邱璟旻:电动车的核心是智能化,而非大众认为的省钱与续航。长期来看,未来汽车市场大概率将三分天下,传统燃油车、电动车、智能车占一定份额,不一定是同比例,但利润最大的是智能车,可能会用20—30%的市场销量拿走全行业80%以上的利润。

新能源车真正的消费升级方向是智能车,因为消费者要的是体验与智能,最简单的例子是智能车普及后,乘客可能不再需要通过手机观察路况,查询导航。

做可预见、可持续的成长投资

问:作为公募基金经理,你的投资理念是什么?

邱璟旻:我的投资理念是“好生意+好公司”,即寻找具备竞争优势且业绩持续增长的、确定性强的公司,买入并持有,分享公司由业绩驱动带来的市值增长的果实。因此,我把自己看作是上市公司的股东,与其说是买股票,不如说我是买企业,注重企业在我持有的生命周期中的发展情况。总体来说,我的风格偏成长。

问:你是自下而上选股,还是自上而下选赛道?

邱璟旻:我的策略是先选赛道,再挑个股,行业广泛、个股集中。A股有28个一级行业,在此基础上还可以细分为二三级行业,总共有一百多个二级或三级细分行业。我花了五年以上的时间逐个研究和覆盖这些细分行业的公司,只要行业中有可跟踪、可追溯的行业经营数据,有龙头企业或可能成为龙头的企业,就会纳入我的研究范围。目前,我覆盖了七十多个细分的二三级行业,在这些行业选择公司构建基础股票池,重点关注,找合适机会买入。

问:进入你股票池里的股票有什么特征或标准?

邱璟旻:众所周知,滚雪球需要选一条很长的雪道,雪很厚很湿,才能持续从小滚到大。我的选股逻辑也类似,我主要选择两类成长股,第一类是稳定成长股,公司在行业内具有相当地位,在可预期的时间内公司业绩保持稳定增长,这类公司为白马公司。

第二类是快速成长股,相对稳定成长股,公司业绩增速较快。这类企业的特征是盈利能力快速提升,主要驱动因素是基本面的改变,比如收入结构发生变化、行业政策变化使得企业面临更好的竞争格局、更换管理层进行提质增效的改革等。这类公司在后期会转化为第一类稳定成长股,相比而言,我更喜欢第二类成长股。

问:对成长投资的风险控制有什么体会?

邱璟旻:成长股最大的风险是成长性的判断,换句话说是业绩是否可持续的成长。估值更多时候是大家投票的结果,短期随机性很强,长期看它是一个称重机。所以把握长期,判断、审视对于企业成长性的评估更重要,选择优秀的公司是控制回撤的最好办法。

问:你的性格对做投资有什么影响?

邱璟旻:我的性格相对乐观,愿意相信或接受一些新事物、新知识、新技术。落实到投资层面,我把关注点放在基本面目前所处的趋势,通过大量的行业研究或公司研究,预判未来可见的时间窗口。我更倾向于做可预见的、可持续的成长股投资。

问:1月18日至1月22日,你的新基金——广发成长精选发行,你的管理思路是怎样的?

邱璟旻:广发成长精选的投资策略与现有的老产品管理思路比较一致,仍然以自上而下精选个股为主,行业配置方面坚持能力圈原则,重点关注医药、消费和TMT行业的机会。在建仓初期会采取稳健的策略,努力为持有人取得较好的投资回报。

基金经理简介:

邱璟旻,北大化学系本科,中国科学院理学硕士,曾就读于协和医大、北大、中科院、清华四大名校。11年证券从业经验,近5年公募基金管理经验,第七届中国基金业英华奖“三年期股票投资最佳基金经理”得主。现任广发基金成长投资部基金经理,担任广发新经济、广发聚丰、广发优势增长股票等基金经理。