近日,中国财富管理50人论坛2020年会在深圳举办,景顺长城基金总经理康乐出席会议并发表演讲。康乐表示,随着资管新规逐步落地,打破刚兑、遏制通道业务效果显现,资管行业回归本源,各行业主体主动管理能力均得到提升, 促进了包括公募基金在内的资管行业整体良性发展。

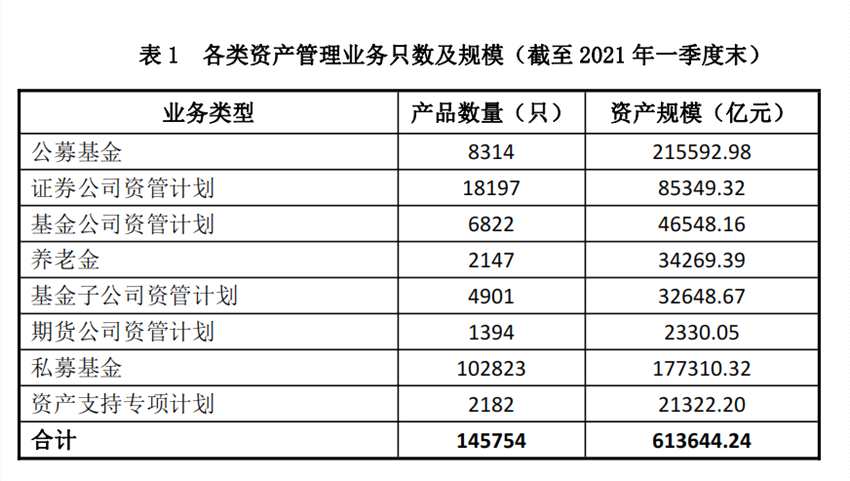

“公募基金经过二十多年的发展和公开业绩积累,已得到投资者广泛认可。尤其是近两年,基金突出的赚钱效应产生了巨大的吸引力,‘炒股不如买基金’的观念逐渐深入人心。目前公募基金总体规模已突破18.3万亿,今年新基金发行规模达3万亿,公募基金持有A股市值近4万亿,占A股全部流通股比例近7%。”康乐指出,新增资金,特别是部分中长期资金通过基金流入股市,有利于提高基金公司的话语权,发挥基金公司的专业能力,同时也对基金行业提出了更高的要求。

对于公募基金如何助力“资管转型与资本市场良性互动”,康乐认为,公募基金可以从大力发展权益投资、不断提升专业投资能力、坚持长期投资理念、投资者教育和深化机构合作“五个维度”提升资管转型与资本市场良性互动。

坚持权益投资为基础的发展方向

公募基金要坚持权益投资为基础的发展方向。康乐分析指出,在资管新规之下,资管净值化转型加速,理财收益率总体下行,房住不炒政策遏制了投资房地产的冲动,资本市场在财富配置中的相对重要性明显提高,促进居民加大权益资产配置。伴随着国内资本市场改革的深入,机构化、国际化、市场化在提速,中国资本市场整体环境明显改变,个人投资者的投资难度在增加,定价优势加速向专业机构投资者转移,预计未来更多个人投资者将借助资管产品入市分享股市红利。

同时,提高直接融资比例是大势所趋,资本市场战略地位处于历史高度。作为全面深化资本市场改革的重要组成部分,国家今年开始从最高层面提倡大力发展权益类基金,并不断为此营造更好的制度环境。“中国基金行业起始于权益投资,当前核心竞争力也在此。

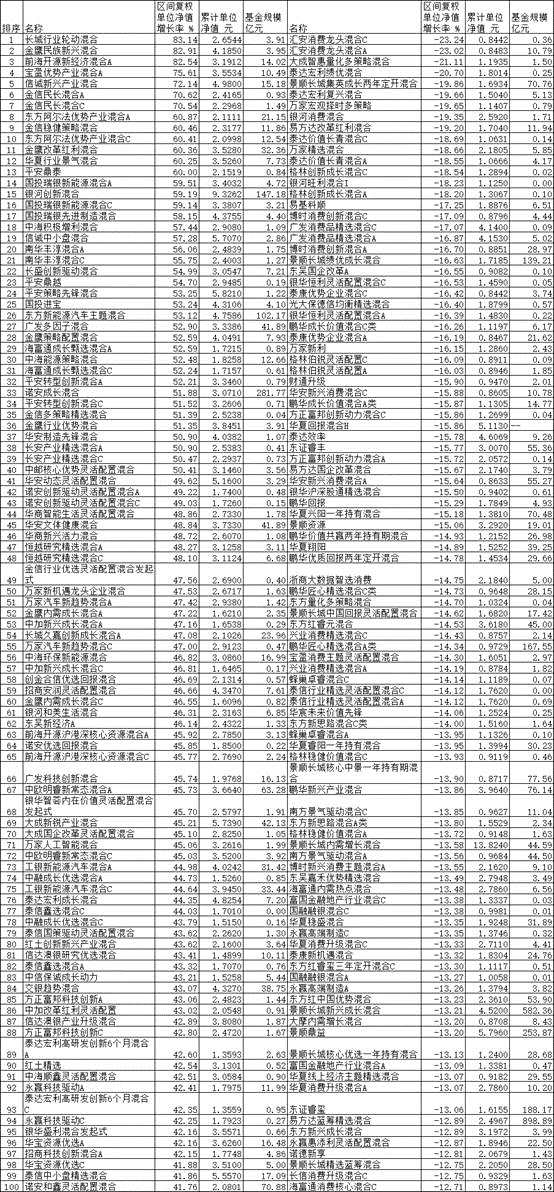

公开数据表明,公募基金行业自成立以来权益型基金年化平均收益率近16.5%,不少产品和基金经理管理期间年化收益率在20%以上。”康乐阐释,当前基金行业应顺势而为,不断强化自身权益投资优势,在政策鼓励的情况下抓住需求的趋势,在做好自身发展的同时与资本市场良性互动。

坚持专业定价,专注投资能力建设

作为资本市场的重要参与者,康乐表示,基金公司可以通过提升专业定价和投资能力助力资本市场的良性发展。

“资本市场存在和发展的目的是服务实体经济,并让投资者获取相应回报。而对未来收益和风险的充分合理定价是资本市场正常有效运作的核心机制。专业投资能力则是市场价值发现和长期合理价格确定的主要推动力。”康乐认为,以公募基金为代表的专业机构投资者,作为资金和上市企业之间的纽带,其核心作用是通过专业投资能力,准确判断企业价值。

具体到投资上,不仅通过传统的商业模式和财务分析,也包括进一步在ESG,即环境、社会责任、公司治理的层面,尤其是对上市公司治理方面的研究和评估,区分企业中的良币与劣币,并采取主动举手投票或者被动用脚投票的方式对企业产生正面影响。一方面使优秀企业及时充分得到发展所需资金,另一方面促进上市公司提高公司治理水平,加速优胜劣汰。

在康乐看来,当前资本市场全面深化改革正以前所未有的力度推进,提升上市公司质量是核心要务。公募基金如果想在其中发挥积极作用,只能通过持续提高投资能力来实现。也只有靠专业的眼光和操作才能实现在服务实体经济的同时,让基金持有人也能分享到优秀企业成长带来的红利。

坚持基本面出发,长期投资理念

作为专业投资机构,公募基金在投资中应坚持基本面出发、长期投资理念。“长期资金是资本市场持续稳定健康发展的基础,而市场最终也会给长期资金带来丰厚回报。”康乐强调指出,公募基金应践行并引导基本面出发的长期投资,以实际行动在市场中发挥压舱石的作用,推动资本市场更为理性、稳定发展。

作为景顺长城基金(博客,微博)总经理,康乐表示,景顺长城基金自成立之初就确定并坚持“宁取细水长流,不要惊涛裂岸”的投资理念,要求所有基金经理不博短期业绩、不追事件驱动、不炒题材概念,致力于为投资者提供长期持续回报而非短期爆发性业绩。在考核上更看重三年、五年的中长期业绩,业绩出现波动时给予充分的调整期,尽量避免基金经理在投资行为上短期化,保持与持有人利益和市场长期方向一致。

康乐表示,越来越多的基金公司采取以长期业绩为主的考核机制,监管层也釆取多种手段促进公募行业长期投资导向。公募基金公司大多在内部形成了成熟完善的投研体系,专业化化程度较高。同时,在获取外部研究支持,上市公司调研机会等方面也有明显优势。公募基金深入、及时、准确把握上市公司和行业基本面的整体能力较强,与长期投资理念相结合,基金业整体自下而上获取长期超额收益的能力会保持领先地位。

坚持投资者教育,提高基金持有人投资体验

对于投资者,康乐强调要坚持投资者教育,以提高基金持有人的投资体验。“除了自身坚持长期投资,公募基金资金来源也需要是长期的,因此投资者教育工作至关重要。”康乐指出,基金行业自建立以来,在投资者教育方面取得了显着成果,特别是风险教育非常成功,入市有风险,投资需谨慎深入人心,基金投资者盈亏自负普遍接受。但目前基金投资方式教育还任重道远,基民平均持有期依然偏短,基金赚钱,基民不赚钱的现象突出。

康乐认为,持续开展投资者教育,逐步提高投资者对基金的深入了解和投资能力,积极引导基金投资者长期理性投资是当务之急。提高基金投资者投资体验是一个系统性工程,需要监管层、行业组织、基金公司、销售机构、基金评价机构、投资顾问、公众媒体和自媒体等从各自的角色定位出发,相互配合,共同推进,而且需要很长的时间和大幅投入。

应由有公信力的评价机构评价出不同风险收益属性的好基金产品,让投资人了解并根据自身风险收益需求长期持有。这需要各相关主体在一致的目标下持续努力做好投教才能有理想的结果。最终目的是要形成基民长期持有,基金长期投资,共同分享资本市场长期回报的良性循环。

坚持深化机构间合作,优化大资管生态

回归到资管行业的发展,康乐提出要坚持深化机构间合作,优化大资管生态。康乐表示,积极引导中长期资金入市,各类机构投资者的作用至关重要。

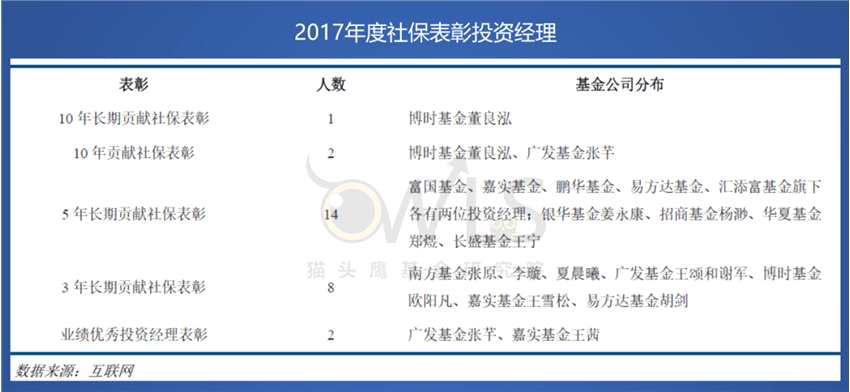

目前监管层已经出台多项政策,包括鼓励和支持社保、养老金等中长期资金入市,提高险资投资权益类资产比例,扩大公募基金投顾业务试点。同时也持续推动保险、银行与基金的深度合作,鼓励银行及理财子公司将更多符合条件的公募基金管理人纳入合作机构名单。

而近年来银行、保险、社保基金、职业企业年金等机构投资者通过持有公募基金、资产委托管理等形式,与公募基金的合作不断深入。众多专业机构建立了优势互补,互利共赢的关系,已初步形成大资管的良好生态。未来,前述已形成的合作关系会继续深入,基金与银行理财子公司,信托等机构合作新空间也会进一步扩展。各资管机构应加大力度各取所长,形成合力,共同努力使大资管生态圈能与资本市场形成良性互动。

展望未来,康乐表示,对中国资本市场的改革发展充满信心。未来,景顺长城基金将继续聚焦主动投资能力,切实做到在客户端,以客为尊,坚守受托责任,为客户持续创造财富;在投资端,发挥专业定价能力,优化社会资源再分配,努力达成投资者满意的同时有效支持实体经济的发展。