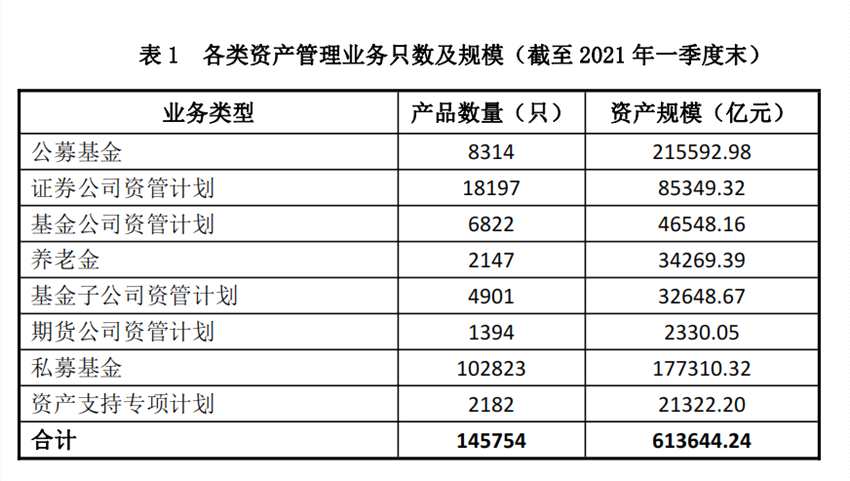

中国基金业协会公布最新数据,截至2020年10月底,公募基金市场上的基金产品共有7682只,对应资产净值合计18.31万亿元,规模较去年底增长了3.54万亿元。

公募基金为何迅猛增长?本期我们试图用几张图看清18000000000000背后“玄机”。

01

18万亿主要推手——主动权益类基金

2019年以来普通股票型基金、偏股混合型基金分别大涨104.31%、107.10%。

由于主动权益基金表现出来明显的“赚钱效应”,主动权益类基金规模大增:据Choice统计,股票型基金新增规模超3000亿份,混合型新增规模超1.4万亿份。

紧接着,两个大大的问号来了:

为什么近两年公募基金赚钱能力大爆发?

未来还能保持吗?

02

主动权益类基金靠什么赚钱??

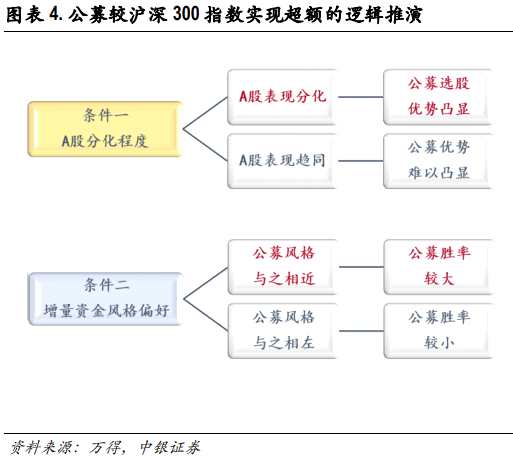

在中银证券看来,主动权益类基金想超越以沪深300为代表的市场平均水平,就必须发挥其专业的选股优势,条件有二:

资料来源:《2021年度基金投资策略:巧借北上风,扬眉连三载》

一是A股表现持续分化。

拥有专业选股能力的公募投研团队,相对于散户更容易通过深度基本面研究、精选标的,从而获得超额收益;

二是A股机构资金“话语权”提升。

不论是北向资金持续流入,还是国内机构基金走向壮大,都有利于A股向“价值投资、长期投资、责任投资”风格转向,而这样的风格正是公募基金坚持的投资原则。

03

主动权益类基金未来还能赚钱吗?

预判1:A股持续结构性分化是大概率事件

2010年以来,一方面我国GDP累计同比的中枢持续下移,另一方面人口老龄化问题加重。在这样的背景下,我国工业企业ROE(企业利润额/企业净资产)持续下降,即“资本回报率中枢”持续下移。

所谓的“资本回报率中枢持续下移”翻译成大白话,大概意思是投资能够获得的平均回报率会越来越低。

在有限的资本投入下,资本必将持续注入“高确定性”与“高质量”的领域,在这种投资模式下, 强者恒强的上市公司龙头效应将进一步加剧,因此“A 股将持续分化甚至加剧分化”。

预判2:外资增量可期,机构话语权将持续提升

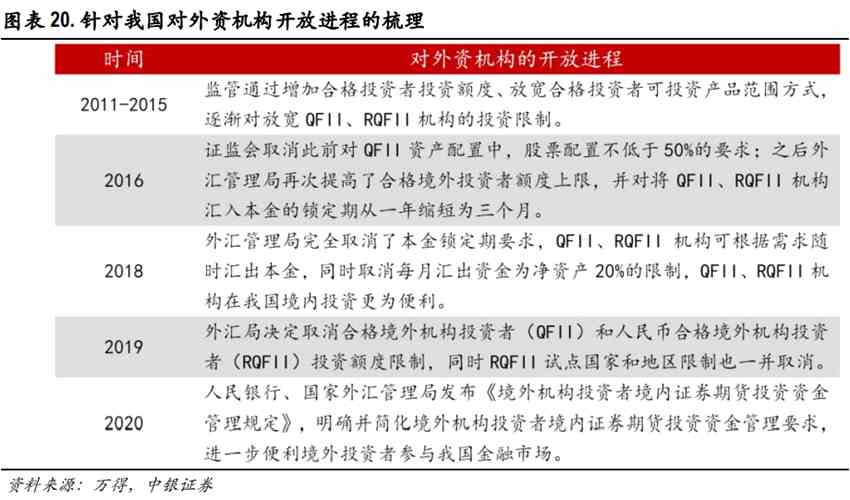

随着“A 股国际化”以及国内对境外投资机构政策的逐步放宽,外资对A股的配置比例将持续增加。

在这样的背景下,国际成熟的机构投资理念或将逐步占据A股主流地位,从而逐步改变散户风格为主的短期博弈市场。

最后,小南想借用兴业证券(601377,股吧)全球首席策略分析师、经济与金融研究院副院长张忆东的一句话展望公募基金的未来表现:

有很多人担心这几年基金已经涨了很多,我说这是新常态,你们要适应中国资本市场的美股化,好资产的一个慢牛、长牛时代已经开始了。

(来源:《张忆东最新对话:明年肯定不是大熊市,短期看即将否极泰来,好资产的长牛时代已经开始了》,公众号“聪明投资者”发布,2020/11/2)

让我们共同期待。