近日发布的《深圳建设中国特色社会主义先行示范区综合改革试点实施方案(2020-2025年)》提出,依法依规开展基础设施领域不动产投资信托基金试点。证监会有关负责人日前表示,从基础设施领域入手,以“公募资金+资产支持证券”模式推出公募REITs试点是现实可行的一种选择。记者从深圳部分基金公司获悉,他们已在公募REITs项目筹备和投资运行体系上,进行了相关布局和战略建构,以充分把握这一新机遇。申报试点项目

老牌公募龙头博时基金对记者表示,公司近期向有关部门上报了公募REITs项目的相关材料,目前正在等待反馈。博时基金表示,首批试点的公募REITs项目具有示范效应,公司申报的首批试点项目,在筛选标准上将严格遵守相关要求,特别是符合权属清晰、范围明确、项目运营时间不低于三年、现金流持续稳定且来源合理分散、预计未来3年净现金流分派率不低于4%等基本筛选指标。

在项目筛选上,博时基金表示,将侧重于试点行业的龙头企业及重点鼓励地区,如粤港澳大湾区,海南自由贸易港,长江经济带及京津冀地区等。

深圳某中型公募基金人士对记者表示,公司已在筹划公募REITs的产品布局,接下来会择机上报,具体细节待成熟后会对外公布。

中国(香港)金融衍生品投资研究院院长王红英表示,在深圳开展建设中国特色社会主义先行示范区的综合改革试点,可以辐射带动整个大湾区的经济发展,推动优化珠三角及整个大湾区的资源配置。“公募REITs试点所募集的资金,未来可能流向包括城市群之间的轻轨、城市内的地铁、5G基础设施建设等项目。”

积极探索

“深圳试点公募REITs具有一定的优势。”前海开源基金首席经济学家杨德龙对记者表示,深圳此前就有相关公募基金公司在REITs方面做了不少尝试,而深圳作为建设中国特色社会主义的先行示范区,金融创新一直走在全国前列。同时,深圳公募基金公司的主体数量较多,房地产企业也不少,这些都是深圳试点公募REITs的基础所在。

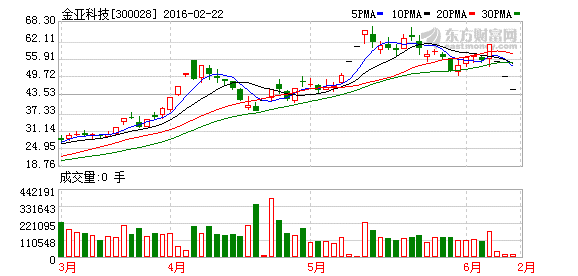

实际上,早在本轮公募REITs试点之前,位于深圳的鹏华基金,就于2015年7月6日成立了国内首只公募REITs产品——鹏华前海万科REITs。该产品以深圳前海地区商业地产为基础资产,面向公众募集并在深交所挂牌交易。

鹏华基金监察稽核部总经理聂连杰对记者表示,在鹏华前海万科REITs创设及运营过程中,鹏华基金为实现在传统公募基金业务模式之外的战略性突破,专门设立了投资银行部,配备具有基础设施项目运营经验、不动产研究经验、风险控制经验、特殊资产估值核算经验等复合专业背景、多知识体系的专业化团队。

鹏华基金副总裁邢彪表示,2015年,监管部门以特批的方式支持鹏华基金发行了鹏华前海公募REITs基金,当时业界很认可,也都在期盼着监管政策能够继续往前推进。近日,公募REITs试点相关政策相继推出,这是我国资本市场及基础设施投融资领域改革的重大进展。

搭建新运作体系

在投资运作的设想上,博时基金指出,公募REITs属于封闭式上市投资基金,综合股权类证券和固定收益类证券的各自优势,属于中风险、中收益产品。因此,这类产品的二级市场交易有亏损本金的可能性。基金管理人在存续期间将勤勉尽责进行运营管理,而投资者则应根据二级市场情况及交易技术自负盈亏。

聂连杰表示,公募REITs首先是公募基金,基金公司作为公募基金管理人,应当恪尽职守,履行诚实信用、谨慎勤勉的义务。不过,公募基金行业的传统业务为二级市场的组合管理投资,而基础设施REITs则更偏向于一级市场投资、管理的投行类业务;公募基金擅长行业研究、价值发现及定价,但在尽职调查、交易结构设计及项目运营管理方面,存在人员、机制及经验的劣势。所以,基础设施REITs业务对于整个公募基金行业来说,既是巨大的业务机会,也是一个挑战。

“原有的投资决策体系和投资研究型人才,不一定适用于公募REITs。”博时基金表示,公募应建立起全新的业务体系和流程,如建立与ABS管理人、财务顾问、运营机构等的合作机制,减少沟通成本和管理层级的效率磨损。

同时,博时基金表示,在REITs结构下,公募基金公司需要建立完善的基金治理架构。基金管理人在REITs结构里,相当于上市公司管理层和实际控制人,REITs的基金经理对于持有并运营基础设施的公司具有实际控制和管理的权利,因此需要对其进行严格监管。除了直接的财务管控外,在战略层面、经营层面都需要进行紧密管控。