经典的投资理论林林总总,但基于亲身经历并总结归纳出的投资方法,有效性或许会更为明显。前海联合价值优选混合基金的拟任基金经理何杰近日在接受记者专访时说,做投资的核心原则,是要选入自己真正愿意长期持有的优秀公司。何杰认为,优秀的公司会持续创造增量价值,在经济高质量发展背景下,科技、消费和医药等板块,以及市场份额和ROE持续提升的周期行业里的龙头,都是他看好的投资方向。

好公司带来最少“麻烦”

从2010年入行算起,何杰已在投资领域深耕了十年之久。十年以来,何杰不仅有过券商、保险、公募等买卖方投研经历,且在丰富的交易实践中,逐步摸索出了一套行之有效的投研框架。

“感到庆幸的是,在我从事投研的十年时间里,中国资本市场的生态环境以及价值投资导向,一直是朝着好的方向持续发展的。我也在这其中通过摸索和总结,逐步形成了自己的投资体系。可以说,成熟的投资体系与持续为客户创造稳定回报,是相辅相成的。”何杰说,他的投研框架以自下而上为主、兼顾大小周期、从长期股东视角审视基本面和估值的匹配性。

“投研框架的形成,大体上有两种路径,一种是先确定一个投资理念或投资方法,然后通过长时间的交易实践进行反馈、验证、修正;另一种是事先并无固定的投资框架,在市场实践中边学边摸索,逐步总结出一套基于个人风格的投资框架。”何杰说,他是属于第二种。在这过程中,他多年跟随市场风格轮动,也曾遭遇过挫折,但正是这种亲身经历,才使得他总结出来的投资方法更有效。

何杰认为,从投资角度去评估一家公司可有多个视角,如商业模式、竞争格局、公司治理、现金流和盈利等,他还会关注企业的ROE、毛利率、负债率等财务指标,这些基本的视角都是通用的。但是,他个人做投资的核心原则却是:要选入自己真正愿意长期持有的优秀公司。“好公司会给投资者带来最少的‘麻烦’。而判断一个公司是否优秀,本质上是看这个公司是否为股东持续赚钱。如果逐渐实现盈利,且盈利规模逐年增长,这个公司就是在持续创造增量价值。”

“这既是投资,同时还是一种责任和担当。我们受持有人托付募集资金,通过投资来实现受托资产的保值增值。所以,要管理好客户的钱,就必须把客户的钱当作自己的钱一样来管理。这意味着,我们选出的投资标的,一定是我们真心喜欢的公司,这样才能拿得住、拿得久。”何杰说。

A股具备中长期配置价值

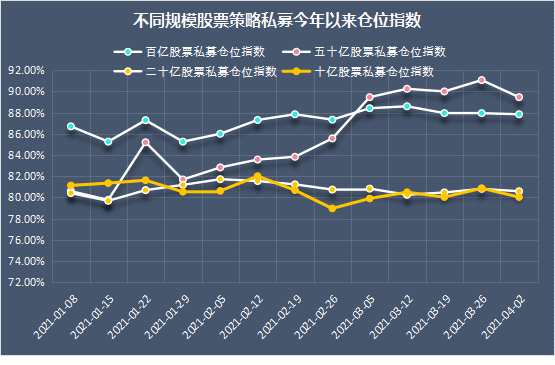

展望未来,何杰说到,无论是投资氛围,还是价值投资的理念导向,现阶段是我从业以来最好的时机。“不仅市场制度建设在持续完善,并且随着外资、基金、保险等参与主体趋于丰富,A股的‘机构化’趋势也越来越明显。而随着长线资金占比提升,资本市场的有效性和稳定性也在持续提升,这将为未来长期慢牛提供了一个好的基础。”

“当前,我国正处于高质量发展阶段,科技、消费和医药等板块,以及市场份额和ROE持续提升的周期行业里的龙头,都是我看好的投资方向。”何杰根据研究指出,从过去10年到20年来看,A股涨幅前40名的个股,在医药和消费板块居多。医药和消费板块基本没有周期属性,这类企业的发展基本是缓慢向上的,股价也不会有太大波动。但是,这40名个股当中,也不乏某些周期板块龙头,他们的年化复合收益率和消费股、医药股相差不大,尽管波动情况不一样。

何杰指出,当前主要指数除创业板指外,PB/PE估值均处于历史较低分位数,疫情考验后,A股仍是全球范围极具吸引力的权益资产。

“通过我们这几年的调研情况来看,中国经济和中国企业的高质量发展,是贯穿未来资本市场发展趋势的一个主要因素。这里面,既有自主可控技术创新、高端制造等高质量发展,也有人均收入增加和健康意识提升背景下,国民对高质量消费(包括医疗医药领域)和美好生活的持续追求。在这一趋势发展过程中,资本溢价会持续向龙头公司集中,因为这类公司能够不断进行产品创新和技术研发,持续维持并构筑起深厚的护城河。”何杰说。

(文章来源:中证网)