上海一家基金公司指数投资总监龚常(化名)告诉记者,“目前我们获得的消息是,对ETF产品的监管已指向指数层面,即要求基金研发ETF产品所基于的指数必须运行一段时间,大约是一年以上。这是为了封堵部分机构布局ETF产品而无序地进行指数开发。这种现象在科技主题类和行业类ETF产品的发展中最为明显。”事实上,在ETF基金的发展过程中,“抢占”指数、定制化指数和独家授权指数编制的现象时有发生。此前,行业中就有多家机构争抢某一指数,进而求得在ETF赛道上占得先机的情况。“ETF产品有先发优势,特别是主题类和行业类ETF,谁先做谁的胜算就大。此前出现过基金公司在内地和香港竞赛指数编制的情况,一度愈演愈烈,出现了为编制指数而人为凑标的数量的情况。这样的ETF产品上市交易后,有可能对个股走势产生助涨助跌的作用。”一家券商系基金公司ETF基金经理马景(化名)表示。虽然他管理的ETF产品也是借助本轮风潮而起,但马景认为监管及时跟进非常必要。

ETF基金的表现引人关注。近期,科技类ETF基金持续遭遇资金流出,尽管基金等机构持续为科技股吆喝站台,但资金落袋为安的需求强烈。或许正如龚常所说,ETF基金就是一类随风而起的工具,不能忘了为投资者提供投资工具的本意,更不能迷醉在永远火爆的幻象之中。

指数之争

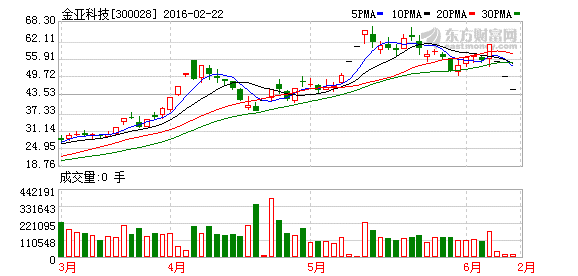

时间的指针回拨到2019年年初。彼时消费行业机会正盛,基金赚得盆满钵满。就在这时,已经有嗅觉灵敏的基金公司开始寻找下一个市场高地——科技行业。相比于自己下河淘金,有一类机构更加聪明,他们卖淘金所必须的铲子——科技类ETF。眼看科技行业风潮将起未起,而同行均是虎视眈眈,科技类ETF基金的发展必须加快进度。而此时,卡着ETF基金面世的重要一点是与这一产品对应的指数编制一直未能跟上。严格地讲,就是指数公司无暇顾及这一个细分行业指数的编制。于是行业中,有基金公司在内地做指数开发,也有基金公司另辟蹊径,在香港找到了指数服务商。最终,在一个细分行业中,前后脚推出两只ETF,两个指数则各不相同,各有千秋。

马景回忆起这段行业往事时,仍然有着鲜活的记忆,因为这两只ETF基金面世后,借助科技股的浪潮,笑傲市场。虽然两者有所分化,但终归因为选择了好赛道,有足够大的空间共舞。

指数比拼并不新鲜。在科技类这一相对狭窄的领域比拼指数之前,行业中早已出现在宽基领域争抢指数的情况。龚常介绍,曾有京沪两家基金公司在创业板某一指数上的争夺:“其过程是,一家基金公司早在这一领域培育多年,也在市场上酝酿已久,但另一家基金公司半路杀出,定制并独占了一个指数,最后的局面是先行者无话可说,后进者风头正盛。”

风潮之下,竞争一旦开始,就会愈演愈烈。因为宽基类产品的市场容量足够大,而且大多有公司抢占ETF龙头宝座,所以在科技类行业中,基金公司ETF产品之争进入“肉搏”状态。“不说产品其它方面的竞争,单在指数上,基金公司就是你追我赶,互不相让。最终出现的情况是,各类指数遍地开花,而且出现了为编制指数而硬凑标的数量的情况。例如某一个非常细分的行业,机构在指数编制过程中发现,如果要精确定义这一指数,那么跟踪标的必须足够,但实际可能只有十余只个股,这不足以支撑一个指数,更不足以支撑指数将来要发展的ETF产品。于是指数编制方降格以求,东拼西凑,最终将跟踪标的拓展到30只左右。事实证明,基于这一指数研发的ETF产品上市交易后,扰动了其中部分个股的流动性,人为地为一些本不应该有这么大流动性的个股创造了流动性需求。”一家指数服务机构人士告诉记者。

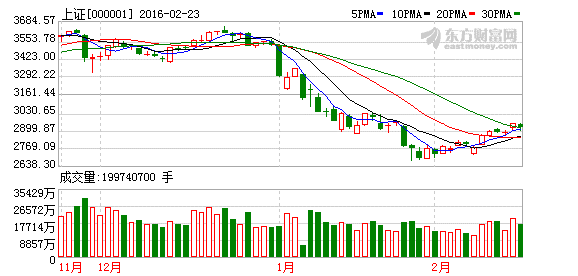

指数编制或是“暗战”,个股的波动却是明牌。今年年初,市场上出现了一种说法,即科技类ETF如果遇到大额赎回,将成为科技股大幅下跌的背后推手,ETF有可能成为行情助涨助跌的工具。有人引用传奇对冲基金经理麦克·贝利的观点,认为大量资金在没有价值发现的情况下被分配去不同证券,无论好坏,这就是ETF的结构。市场如果处于长期牛市,一切都将很好;一旦进入跌势,ETF的抛售可能会引发流动性较低的股票出现问题,甚至可能导致市场崩盘。虽然ETF行业对这样的观点进行了反击,但是,“对于不当给予流动性需求的个股,ETF的集中买卖必然会扰动个股表现。具体扰动有多大,则较难测算。”龚常说。

封堵乱象

正确的引导永远不会过时。监管部门引导的方向之一,便是指数。

“目前我们获得的消息是,对ETF产品的监管开始指向指数层面,即要求基金公司研发ETF产品所基于的指数必须运行一段时间,大约是一年以上。这是为了封堵机构布局ETF产品而无序进行指数开发。”龚常透露。

事实上,监管部门为部分特定ETF产品降温的态势已经明显。此前有媒体报道称,监管层要求对新能源、科技创新、半导体、云计算等泛科技类的权益基金暂缓申报受理。不过,随后又有消息称,监管层未将“科技类基金申请受理”暂缓。此后,一些基金公司的科技类ETF产品也顺利上报。

记者分别咨询了北京、上海和深圳的多家基金公司ETF产品基金经理,他们大多表示指数层面的引导已在进行中,行业也充分理解这一规范举措的用意。

“从指数层面规范ETF产品的发展,我认为切中要害。对于平稳运行多年、市场容量够大的指数,基金公司大可以开发各类产品;对于越走越窄的主题和行业指数,虽然可以做回溯和回测,但毕竟存在实际效果与理论效果的差别,对基于这类指数研发的ETF产品,保持审慎严谨的态度非常必要。”北京一家基金公司的基金经理表示。

马景认为,指数层面的限制,让ETF的发展更追求前瞻性和战略性。“不能一味地追风进行开发。市场炒科技,就卖科技类ETF,甚至更进一步,卖其中非常窄的行业和主题ETF。这种销售导向不是一种长期的和战略性的布局。在目前的监管导向之下,机构在开发ETF产品时,更应该注重前瞻性和战略性。ETF基金既然是一种工具,那么市场就不能只卖一两种爆款工具,否则会遭遇供求失衡的风险。”马景认为。

据悉,不少基金公司在ETF基金上开始了更为提前的安排。“在指数的安排上,更前瞻性地提出一些指数开发的需求,指数的设计也避免过于狭窄。ETF产品未来将连点成线,连线成面,为市场提供较完整序列的产品线。在产品申报节奏上,也要进行一定的把控。除热门产品外,还要提供更多样化的产品,体现公司在ETF产品上的谋篇布局。”龚常称。

加强引导

科技类ETF基金也遭遇资金流出。根据中国银河证券基金研究中心的《股票ETF基金资金测算模型》计算,5月11日-5月15日一周,A股ETF基金净流出136.88亿元,5月份以来两周资金净流出208.47亿元,整体呈现净卖出态势。从资金净流出结构来看,5月前两周涨幅居前的科技类ETF、中证500ETF等品种,随着基金净值的不断涨升,开始出现资金净流出,显示投资者“落袋为安”的需求强烈,资金净流出体量相对居前。

上周科技类ETF基金延续偏冷局面。5月21日A股主要指数下跌,科技类ETF回调。其中,国联安中证全指半导体产品与设备ETF下跌4.16%,国泰CES半导体行业ETF、广发国证半导体芯片ETF、华夏国证半导体芯片ETF的跌幅也都超过3%。此外,中证500信息技术指数ETF、国泰中证新能源汽车ETF、博时中证5G产业50ETF等跌幅超过2%。5月22日科技类ETF基金表现也偏弱,半导体、新能源汽车等科技相关主题和行业类ETF基金净值再度下滑。

下跌之中,基金公司特别是相关ETF基金的基金经理继续看多相关机会,不少基金经理借着直播形式给科技类ETF基金产品“带货”。在市场回调之际,ETF产品的市场定位问题再度引发关注。

“我将ETF定义为工具化产品,即当投资者看好某一行业或者某一指数时,为了避免个股甄选的风险,选择通过投资ETF产品规避风险,博取收益。所以,我个人对ETF基金经理拼命带货持保留态度。虽然吆喝自己的工具很重要,但卖工具的人的专业不在于研判市场或行业的阶段性走势,他的专业应该在于产品的研发设计上,在于保障产品的平稳安全运作上。”马景表示。

市场上也一直有冷静的声音认为,ETF产品的研发设计需要秉承一个原则,即给客户提供ETF产品,是供客户选择,而不是替客户做选择。当然,这并不是盲目地去铺设产品线,工具的提供是基于对市场和客户需求的研判。为市场提供ETF工具,自然也不能无限扩张,因为公司和平台的资源有限,资源的使用需要主次分明,循序而为。

在行业激烈的比拼之下,基金公司能保持几分理性和冷静?按照此前ETF大比拼阶段的实际情况来看,超比例换购、超大首募规模、抢占指数编制等现象都曾出现过。

这些都在昭示,行业的理性和冷静十分重要,监管对行业的引导也尤为必要。