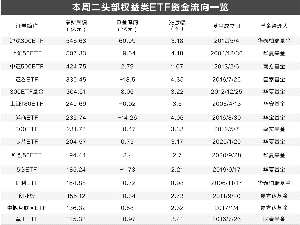

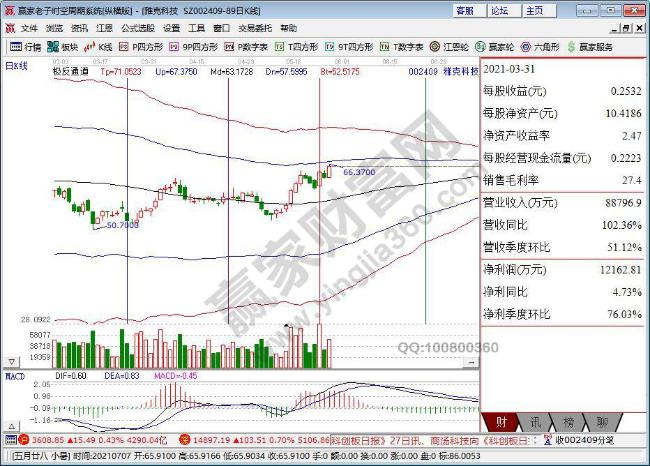

3月以来成立的偏“固收+”基金李树超/制表

中国基金报记者李树超

进入3月份以来,新冠肺炎疫情在海外快速蔓延,原油市场暴跌,A股市场振幅加大,沪指区间振幅接近10%,创业板指振幅接近15%,基金净值波动快速放大。

震荡环境下,“固收+”产品成为基金公司的“抗震神器”,布局节奏明显提速。

新发“固收+”产品20只

今年前两个月,各家公募以推出权益类基金为主。而近期随着股市震荡加剧,不论是新基金发行还是存量市场,公募布局稳健类产品的力度加强,“固收+”产品成为新宠。

据悉,银华基金(博客,微博)推出银华汇盈一年持有混合基金,由明星基金经理邹维娜管理,该基金采用“固收+”策略,主要投资债券资产,股票投资比例在0~40%,在增厚收益部分,产品合同纳入股票、可转债、股指期货、国债期货等投资策略,提升产品在固定收益之外相对确定性较强策略的弹性收益。

据介绍,“固收+”策略是以债券等固收资产为底仓,通过多元策略增厚收益。在基金投资中,以偏债混合基金、一二级债基、股票多空等产品类型居多。

与银华基金类似,在股市震荡加剧的环境中,多家公募开始调整产品布局方向,稳健类产品的布局节奏明显提速。Wind数据显示,今年前两月成立的偏债混合基金、二级债基、股票多空等“固收+”类基金合计已有12只,而其中8只是3月份以来成立的。同时,目前在发的“固收+”产品有12只,其中8只将在本月内结束募集。

谈及上述新基金发行的新动向,沪上一位公募市场部人士表示,布局稳健类的“固收+”产品与市场行情变化比较契合。当前,国内外疫情不同步,利好利空交织,股市行情每天“过山车”,公募基金的“固收+”产品可以降低净值波动,打造长期稳健收益,给投资者带来更好的持有体验。

绝对收益类基金持续营销

除了新基金发行市场,存量绝对收益类基金也开始调整申购赎回操作,推动持续营销。

近日,中邮绝对收益策略、华泰柏瑞量化收益等多只绝对收益类基金打开申购。

中邮基金认为,在市场震荡行情中,厌恶高风险的投资者可能会考虑增加股票资产、但又不愿意承受太大波动,而绝对收益基金可以解决这一难题。

华泰柏瑞副总经理、量化投资团队负责人田汉卿表示,2018年12月以来,股指期货交易限制逐步松绑,基差向合理水平收敛且稳定性提高,大大降低了对冲成本;另一方面,多因子量化模型获取阿尔法收益的能力有望恢复并提升,未来几个月是配置多因子量化对冲策略的较好时期。

合格境内机构投资者(QDII)额度有限导致QDII基金限购外,偏固收基金也成为3月份以来实施限购的重要产品类型。数据显示,截至3月13日,3月份以来已经有11只偏固收类基金实施限购,限购金额从单日申购100万到1000万。从产品类型看,限购基金以二级债基、一级债基以及混合型基金为主,产品特征相对稳健。

以银华汇利基金为例,该只基金2015年5月成立以来年化回报为9.5%,每年回报率都超过5%。该只基金近日公告,为保护现有基金份额持有人利益,3月12日起单日每个基金账户累计申购该只基金的金额不超过100万元。

沪上一位公募市场部人士表示,市场震荡加剧,各类基金销量有所分化。相比而言,运作偏稳健的基金在震荡市更受资金青睐,这可能是近期稳健类基金限购的原因。

除了“固收+”产品外,也有业内人士表示,在市场的大幅震荡下,投资者在权益类产品投资上也有降波动、调结构的需求。

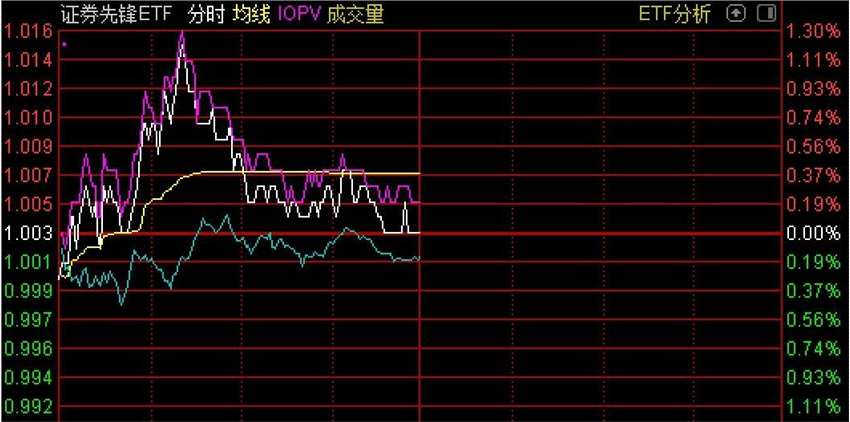

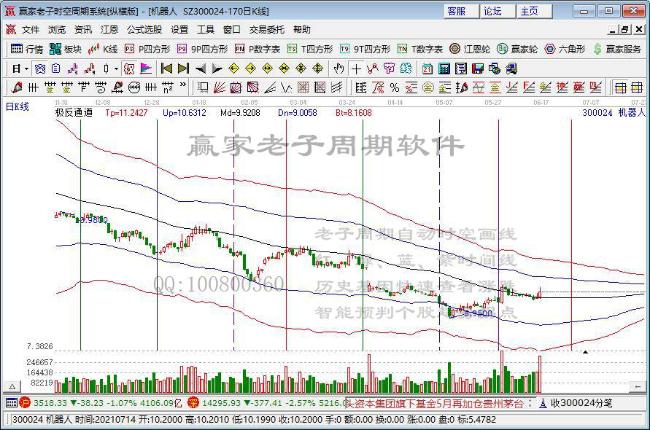

北京一位公募量化投资总监表示,目前权益类ETF波动较大,前期涨幅较大的科技类ETF显着回撤。除了部分投资者选择抄底之外,也有投资者调整到沪深300ETF等宽基指数产品或其它估值较低的产品上。部分场内资金在配置上,有从高波动向稳健类的板块迁移,以回避短期市场的高波动风险的趋势。不过,他认为,投资者布局科技等波动较大的基金产品,最好是以定投的方式去参与,制定投资计划,分散风险,平摊成本,通过优化投资策略也可以实现降低波动的目的。

“固收+”是战略而非“噱头”

除了市场震荡的因素外,业内人士还表示,“固收+”产品有特定的市场需求和较好的投资者体验,部分公募已经将此类产品作为重要战略方向。

北京一位大型公募基金经理表示,随着资管新规落地和刚性兑付的打破,风险偏好相对较低的投资者对偏固收类产品的需求仍然存在,这类产品相对稀缺,有望成为银行理财产品的替代性品种;另一方面,此类产品波动较低,以绝对收益为目标,持有人的持有体验也比较好,她所在公司将“固收+”产品布局作为重要的产品战略。

不过,也有业内人士认为,若从市场轮动和迎合投资者需求的角度去销售“固收+”产品,并不符合投资者利益。

北京一位第三方基金销售人士表示,针对不同市场行情卖出适合投资者需求的产品,有利于在震荡市卖出基金。但若以短期利益为出发点,以“固收+”为噱头卖基金,这样的行为违背了投资者长远利益。过去20多年,基金投资者赚钱效应不佳,一个重要原因是基金公司、基金销售机构为迎合投资者情绪,在牛市高点卖权益基金,在股市低点卖“固收+”,导致投资者高点买权益,低点买固收,长期赚钱效应不佳。“现在市场在2900点以下,机构应主推权益基金定投。不过,未来随着基金投顾业务的开展,基金销售与投资者利益趋于一致,那些迎合投资者短期情绪、损害投资者长期利益的基金营销现象,将逐渐退出舞台。”他说。