“关注成长性”是浦银安盛基金指数与量化投资部总监陈士俊在讨论高股息指数时不断强调的关键词。在一般投资者的理解里,高股息概念是指股息率高、持续分红、盈利持续的股票品种,股息率是评价企业性价比的重要指标。“但是我们也更看好成长板块的投资价值。”陈士俊说,我们希望在绩优成长股中选择高分红的股票,找到真成长的公司。

为什么我们要强调成长?

2020年以来,A股市场波动明显增强,虽然大盘指数并没有明显涨幅,截至2月28日,上证综指2020年以来下跌5.57%,但市场结构性机会却不少,尤其是成长板块,涨幅非常明显。同期中证500指数上涨了3.49%,而创业板指更上涨了15.21%。

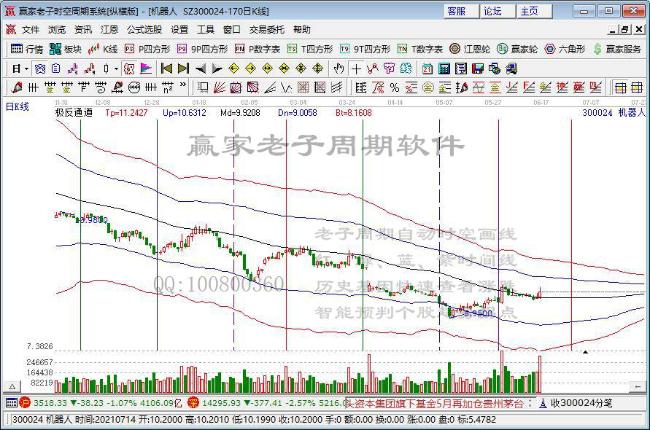

如果拉长时间来看,在过去三年多的时间里,结构分化一直是A股长期存在的格局,其中行业空间巨大、企业盈利能力强、企业盈利稳定的成长性品种持续贡献较高收益。

展望未来,陈士俊认为,A股的希望还是在成长,成长的长期投资价值依然十分显着,值得我们长期关注。

中证高股息指数如何体现成长性?

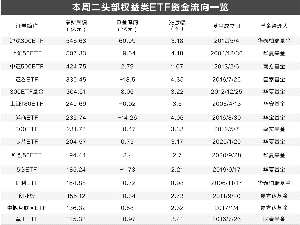

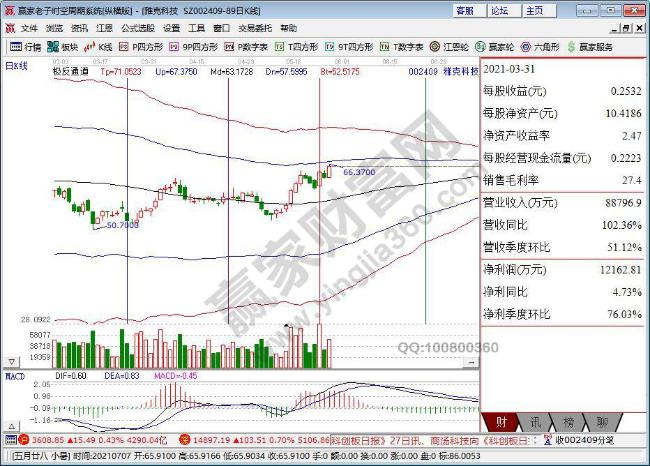

数据显示,浦银安盛中证高股息ETF联接基金跟踪的指数对成长板块的覆盖更高,指数的成分股以中小盘股为主,总市值400亿以下股票占比超过八成,其中总市值100亿以下占比46%,行业分布较为均衡,在原材料、工业、可选消费、主要消费等行业权重较高,如医药生物占比13.7%、电子占比8.1%等,而在金融地产、能源等传统行业占比较低。通过股息率筛选又便宜又好的品种,长期来看,投资的表现也有望更加稳健。

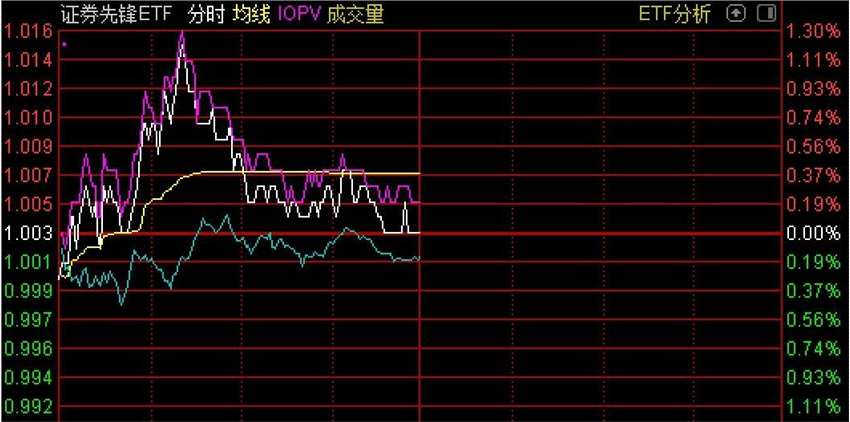

图:中证高股息指数代表性成长股

高成长的属性也有着充分数据支撑,Wind显示,截至2020年3月6日,自上市日起,中证高股息指数累计收益率达507%,年化收益率为13%,2010年以来该指数表现优于主要市场红利指数。

高成长的属性也有着充分数据支撑,Wind显示,截至2020年3月6日,自上市日起,中证高股息指数累计收益率达507%,年化收益率为13%,2010年以来该指数表现优于主要市场红利指数。

成长投资的动能来自哪里?

看好成长股的底气来自何处?陈士俊认为成长股有三大中长期动能。

首先是新经济结构转型,旧经济增长动能逐渐乏力,需要寻找新的经济增长动能。顶层设计也在不断支持创新,支持新兴产业发展。例如5G、移动互联、新能源汽车、减税降费带来的消费促进、医保改革等。

其次,是中国庞大内需市场带来的消费升级和创新升级需求。中国拥有一个14亿人组成的庞大内需市场,带来的消费渗透率提升、消费升级和创新升级趋势十分明确。改革开放40年以来,技术、人才、资金方面已具有充分的创新实力,两相结合,带来的行业机会非常多。无论是新能源汽车,还是5G,或者是此前的互联网+,都是在这样一个庞大消费市场中催生的行业机会。

第三,是一大批优质行业和企业已具备国际竞争力。在这样的背景下,陈士俊表示,我们对中国经济的长期成长能力十分有信心,对成长板块的长期投资价值有着充分的信心。

专家表示,在现阶段,投资于有成长性的高估息股票,既可以解决投资者想买成长股但有怕成长股估值过高的担忧,也可以解决投资者买入红利股又担心股价涨幅空间较小的担忧,是当前市场比较合适的投资标的。