数据显示,截至2月23日下午记者发稿时,再融资新规2月14日落地以来已有97家上市公司发布增发进展公告,其中大部分为新发布或修订相关预案。除去3家方案进度显示为停止实施或发审委未通过,剩下94家公司中(除1家尚未披露募资规模外),预计募资规模合计1446.05亿元。从2020年以来的增发承销数据来看,头部券商优势明显。

机构人士认为,在政策逆周期调节的背景下,再融资规则落地进一步强化了证券业尤其是头部券商持续受益资本市场改革红利释放的长期逻辑。随着权益资产吸引力提升、市场活跃度提振、资本市场改革重心或从一级市场逐渐转向二级市场,券商将迎来高质量发展的新机遇。

头部券商将明显受益

数据显示,从目前已有的披露情况来看,上述97家公司的增发主承销商既涵盖了中信证券、华泰联合、中信建投、中金公司、国泰君安、申万宏源、海通证券、国信证券、广发证券、光大证券等大型券商,也包括东兴证券、安信证券、中泰证券、中原证券、华西证券等中等规模券商,此外还有东兴证券、长城证券、中天国富、西南证券等券商充当财务顾问角色。

业内人士指出,再融资的松绑打开了券商的投行业务空间,尤其是对资本实力雄厚、机构业务较强的头部券商来说,利润的增厚效应将更加显着。

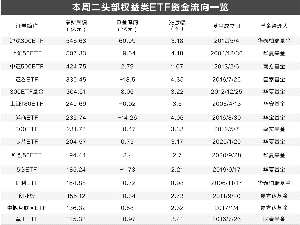

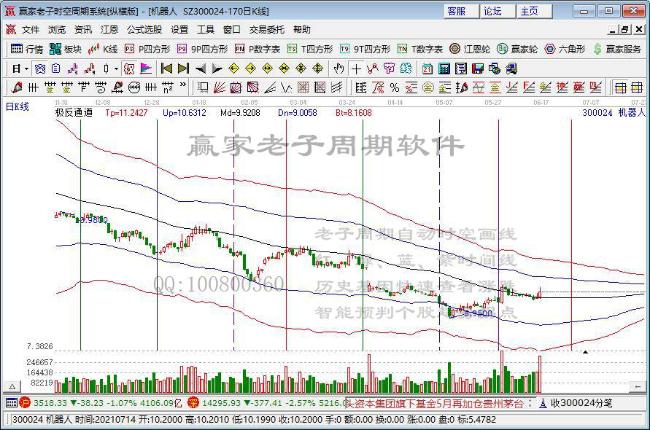

数据显示,截至2月23日,今年以来,增发承销规模排名前十的券商依次为中信建投、中信证券、中金公司、招商证券、民生证券、东方花旗、东海证券、华创证券、兴业证券、中泰证券,承销规模分别为115.13亿元、62.49亿元、24.16亿元、12.03亿元、10.69亿元、9.42亿元、9.11亿元、7.55亿元、7.16亿元和6亿元。其中排名居首的中信建投证券市场份额为41.53%,排名第二的中信证券市场份额为22.54%。

券商料迎诸多利好

某券商非银分析师指出,随着包括再融资新规在内的一系列资本市场改革举措不断推进,加之市场流动性宽松趋势不变,券商将在经纪、投行、自营、资本中介等业务全面发力,预计业绩将有较大增幅。未来将会有更多的衍生工具被批准发行,为市场带来可观的增量资金,券商发展前景更为广阔。

中信证券认为,资本市场改革重心将从一级市场逐渐转向二级市场,A股需要一个估值合理且流动性充裕的二级市场做直接融资配套。在融资制度改革之后,引导长期资金入市、完善交易制度、提供更多的衍生品作为风险管理工具等改革已或已提上日程。

中信建投证券非银及金融科技首席分析师赵然认为,从微观视角看,再融资新规为一二级市场套利创造空间。当前一级市场估值水平处于相对低点,上市公司借助本次再融资规则修订,可募足资金用于收购一级市场优质标的,从而改善上市主体盈利能力、摊薄上市主体估值水平,提升估值水平。

从宏观视角看,赵然认为,随着前期资本市场“组合拳”(证券法、科创板、再融资、新三板等相关政策)相继落地,叠加当前流动性较为宽裕,权益资产有望维持长期吸引力,为券商展业创造长期有利的环境。