在疫情影响下,投资者对消费板块后市行情十分关注。华安基金基金经理陈媛表示,长期来看,中国经济结构转型,产业升级持续,消费是经济的“压舱石”,看好新消费领域的投资机遇。同时,市场的短期调整也为长期布局提供了以更低价格买入优质公司的机会,可耐心等待买点的出现。

陈媛分析,站在投资角度上,消费行业在A股市场上已多年上涨,未来投资布局需要立足新经济,挖掘新消费机会,赚业绩增长的钱。整体上,2020年看好一个主题、两条主线。“一个主题”是指直播电商爆发下的新营销公司,5G时代直播电商有望快速增长,流量转移过程中的新营销类公司值得关注。而“两条主线”,一是CPI后周期,包括肉制品、奶制品、调味品等,以及因为成本下降赚取更多超额利润的公司;二是竣工产业链,竣工周期回升将带动整个竣工产业链的盈利回升,看好房地产竣工周期及相关产业链,也看好家电、家具、家居等领域的机会。

基于这样的判断,陈媛建议从三个方向上挑选优质消费股。一是新兴消费品,观察不同公司的景气度,寻找收入有持续超预期可能的公司;二是传统消费品的估值修复,包括调味品、白酒等。这些公司去年底以来调整明显,但基本面景气度波动不大,随着估值调整,投资性价比提升;三是自上而下寻找会产生变化的公司。特别是以前市场关注度不高的公司,因为经营管理层的更替或新产品的推出带来经营上的变化,蕴含着较好的机会。

事实上,陈媛已深耕大消费领域十余年,是一位名副其实的消费股投资高手。从2008年入行任职研究员开始,陈媛就始终专注消费领域,从食品饮料、保险,到纺织服装、社会服务业、商贸零售等,不断坚守和加固自己的“能力圈”,研究视野覆盖了多数大消费行业,之后成为消费组组长、主攻消费领域的基金经理也是顺理成章。

经过多年来的积累,陈媛也形成了自己独到的消费投资理念。她主张从中观行业景气度出发,寻找景气度向上、具有持续成长性的行业。在行业中,自下而上挖掘行业逻辑和收入端均有支撑的龙头企业和优质企业。在个股选择上,重视公司的自身管理水平、成本优势、产业链整合能力、供应链效率等,也关注公司的经营质量和自由现金流情况。

除了这些大框架外,陈媛也有自己的选股偏好。一是ROE在15%以上的公司,长期来看,这些公司盈利能力稳定,以合理的价格买入并持有足够长的时间,带来的投资回报也将较可观;二是看ROE的来源,企业的ROE来源大致可分为利润、周转和杠杆,更青睐高周转带来的ROE,因为这往往意味着企业拥有强大的管理体系和较高的管理效率,可视为一家企业真正的壁垒。

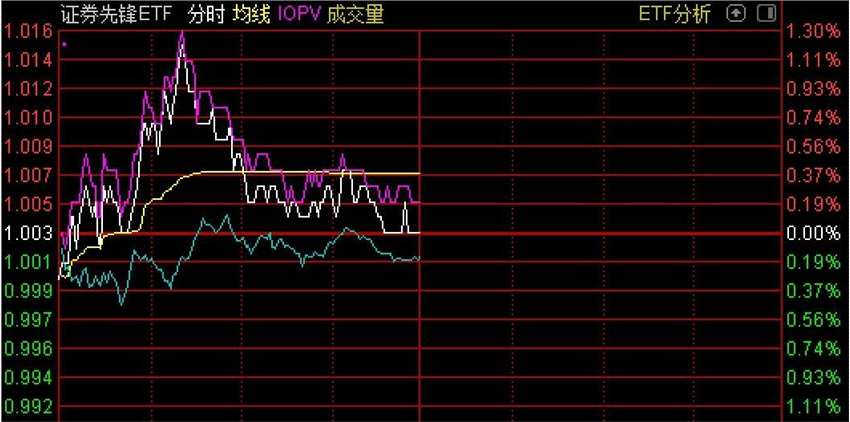

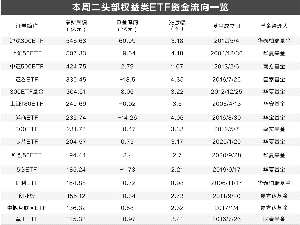

落实到具体投资管理中,陈媛管理的华安生态优先抓住大消费机遇,基金净值平稳上升,且在绝对收益、超额收益、收益风险比等指标的衡量中表现优异。WIND数据显示,截至2019年底,该基金自2018年5月以来年化绝对收益达24.09%,年化超额收益20.69%,都排名同类前5%。同时,最大回撤为23.23%,位于同类基金的后36.5%,相对最大回撤为8.18%,排名位于同类基金后18.6%,基金对回撤的控制能力也较为出色。

陈媛坦言,自己并不追求最高的收益,而是以更长的持股期、更分散的配置结构去布局,追求更优的组合风险收益比,希望得到扣除波动后的较高收益率,让投资者获得良好的持有体验,赚到实实在在的钱。

老产品投资成效显着的同时,由陈媛管理的新产品华安优质生活最近也在发行中。这只产品也是一只大消费主题基金,聚焦新消费领域中的机会,整体上以消费升级和效率提升为主要配置思路,优先配置增长空间更大的新消费行业。

另外,与现在管理的产品不同,华安优质生活还可以投资港股,“A+H”布局。她认为,在消费品上,港股其实可以提供更多稀缺品类,与A股形成互补。例如服装方面,有中国最好的运动品牌和中国最好的服装制造。又如餐饮行业,餐饮的整体市场规模非常大,达4万多亿,且有两位数的增长,但A股上缺乏优质的餐饮标的,而港股市场上具有较多选择,这些都有利于新产品充分把握消费新趋势下的机会。

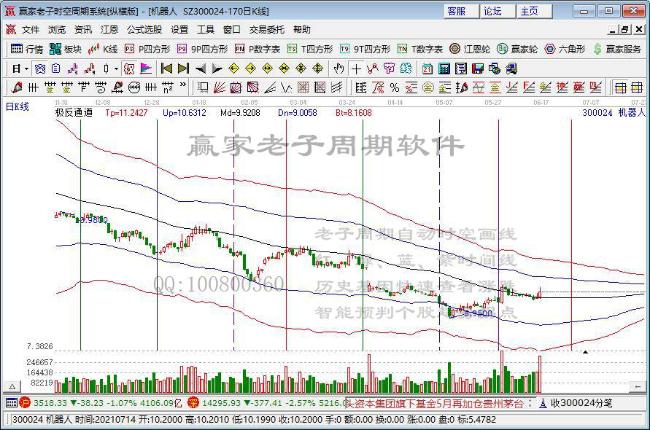

陈媛表示,若未来市场进一步调整或区间震荡,将为华安优质生活创造相对有利的建仓环境,而新消费领域之前主要的问题在于估值较贵,但经历了这轮市场调整后,预计在未来物流恢复后,相关的需求也会出现快速修复。后续将关注企业的中长期业绩能力,筛选出有性价比的公司,并进一步甄选今年半年报业绩可期,或者在这段市场调整期中跌幅较大、明显超跌的公司。

(文章来源:财富号)