4月份下旬,上市公司和基金公司一季报进入密集披露期。截至4月21日记者发稿时,已有泰达宏利基金、融通基金、中银基金等32家基金管理人披露旗下基金的一季报,众多权益基金前十大重仓股名单也随之出炉,与去年年底的持股对比,可以初步了解公募基金在一季度的调仓路径。记者注意到,截至一季度末,权益基金整体仓位仍保持较高水平,与去年年底相比,消费龙头公司依旧是众多权益基金的底仓“标配”,但科技类公司的配置比重大幅上升,绩优基金大多会把20%左右的仓位配置到科技行业上。不少基金经理在展望后市时提到,以科技为代表的成长股将是贯穿今年全年的投资主线。

权益基金

一季度标配医药和科技

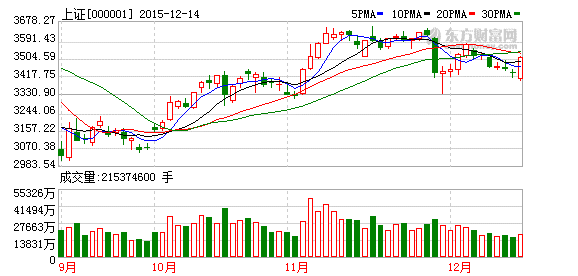

今年一季度,A股市场上演“过山车”行情,上证指数在一季度累计下跌5.57%,但公募权益基金却普遍获取了稳定的超额收益。随着近期基金一季报的披露,权益基金在一季度末的重仓持股名单和一季度的调仓情况也陆续揭晓。

截至4月21日,已有32家基金管理人披露旗下基金的一季报,共涉及830只基金产品。在18个证监会行业配置上,公募基金在一季度超配了8个行业、低配了10个行业。其中,公募基金对科技行业超配3.18个百分点,仅次于公募基金对制造业的超配比例。

科技和医药行业成为权益基金今年一季度的“标配”。记者梳理后发现,截至目前,公募权益基金已披露的今年一季度重仓股共涉及440家上市公司,其中,有71家属于医药生物行业,45家属于电子行业,41家属于计算机行业;在此之后的是房地产、电气设备、轻工制造、通信、汽车、有色金属、家用电器等行业。

贵州茅台仍暂居基金头号重仓股的位置。截至一季度末,共有470只基金重仓持有贵州茅台。紧随其后的是恒瑞医药和中国平安。截至一季度末,恒瑞医药获得337只基金重仓持有;中国平安被304只基金重仓持有。另外,招商银行、立讯精密、五粮液、格力电器、兴业银行也均被200只以上的基金重仓持有。

绩优基金

偏爱医药白酒和科技

明星基金经理及绩优基金的重仓股情况尤其值得市场关注。截至4月21日,由傅鹏博管理的睿远成长价值、由萧楠管理的易方达消费行业、由刘格菘管理的广发双擎升级等绩优基金均披露了一季报,记者专门对这些绩优基金的最新持股情况进行了梳理。

截至一季度末,睿远成长价值的前十大重仓股分别为东方雨虹、立讯精密、隆基股份、五粮液、【凯利泰(300326)、股吧】、国瓷材料、万华化学、梦网集团、信维通信和千方科技。其中,梦网集团和信维通信是该基金在一季度新进的重仓股。该基金在一季度对信息传输、软件和信息技术服务业的配置比例达到7.92%,较去年年底的8.77%有所下降。

易方达消费行业的前十大重仓股分别为顺鑫农业、贵州茅台、五粮液、山西汾酒、美的集团、泸州老窖、格力电器、古井贡酒、伊利集团和东阿阿胶。与去年年底的前十大重仓股相比,该基金在一季度并没有进行大规模调仓,但该基金的仓位只有82.99%,接近股票型基金允许仓位范围(80%-95%)的下限附近。

广发双擎升级的前十大重仓股分别为康泰生物、中兴通讯、三安光电、中国软件、用友网络、浪潮信息、亿纬锂能、健帆生物、紫光股份和圣邦股份,主要集中于医药生物、通信、电子、计算机等科技行业。与去年年底相比,前十大重仓股合计权重从60%降至50%,持股进一步分散。

基金经理

对后市行情普遍乐观

展望后市,多位基金经理表示,在经历一季度持续调整后,A股向下调整的空间已十分有限,疫情散去后,A股有望快速反弹。

睿远成长价值基金经理傅鹏博在一季报中分析称,在全球疫情控制依旧充满不确定性、宏观环境复杂程度增加的背景下,一季度对细分行业龙头以及抗风险能力较充分的企业有所侧重。展望二季度,经济发展将成为下一阶段的主线条,我们将结合企业年报与一季报的财务数据与经营状况,不断优化持仓结构,力求组合稳定前行。

万家行业优选基金经理黄兴亮在一季报中表示,一季度A股市场先扬后抑,考虑到疫情对上市公司带来的影响大多是中短期的,并未大幅调整组合结构,仅减持了部分短期涨幅过大的科技公司,同时增持了物流行业。一季度末的基金持仓风格偏重“成长”,目前重点关注的行业板块包括半导体、计算机、医药生物和新能源车。

华泰柏瑞量化智慧基金经理田汉卿在一季报中提到,目前上证指数估值低于历史中位数,市盈率和市净率处于近十年低位区间,A股的中长期投资价值比较确定。如果不进一步发生极端事件,A股向下空间已十分有限,当前的A股估值水平具备长期配置价值,未来在流动性驱动下向上反弹的概率较高。