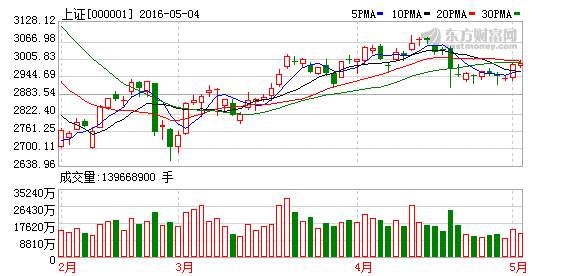

7月2日A股继续上攻势头,走出蓝筹权重与成长板块共舞的普涨格局。在久违近4个月后,两市成交量再破万亿元。公募机构普遍认为,下半年经济复苏节奏有望进一步加速,上市公司的业绩也相应发生好转。在转型与改革持续推进等利好背景下,A股有望从局部行情转向全面行情,科技、消费和券商等主流板块,是重点布局所在。成交量凸显市场信心

2日三大股指低开高走,早盘时沪指在权重板块带动下放量上攻,最终涨逾2%。在半导体、光刻胶、医药板块的走强助攻下,创业板先抑后扬拉升,最终涨0.20%。普涨格局之下,既有地产、金融、消费白马等大蓝筹上行,也有煤炭、基建等周期板块联动,科技和医药等成长板块也随之起舞。

普涨格局之下,市场的交投热情明显升温。Wind数据显示,继3月10日之后,两市成交量再破万亿,达到了1.08万亿元。2日北向资金全天单边净买入171.15亿元,创6月19日以来新高。

前海联合基金首席经济学家杨德龙指出,下半年行情才刚开启,A股就站上了3000点,而从“行情风向标”券商板块近期持续上攻情况来看,市场对接下来的行情信心在不断增强。“当前,A股的投资风险较低,整体的估值相对合理,有望在下半年走出较好走势。”杨德龙认为,随着疫情逐步得以控制,我国经济正在逐步复苏,下半年的复苏节奏有望进一步加速。同时,经济面的回升也会给上市公司业绩带来修复,预计下半年上市公司的业绩相比上半年要明显好转。

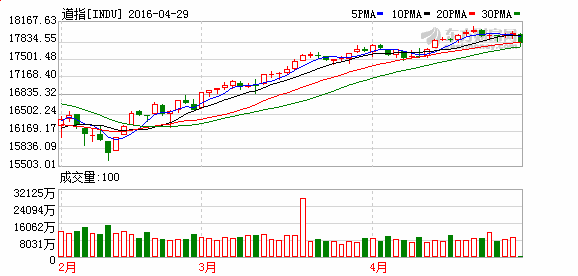

兴业基金权益投资部公募投资团队总监刘方旭表示,全球经济受疫情冲击的最坏时候应该已经过去,各主要经济体的复工复产正在有序推进。随着各国出台财政和货币刺激方案,利率中枢预计将继续下移,长期现金流确定的资产正在被重新定价。

全面行情呼之欲出

公募机构普遍认为,随着复工复产持续推进,A股将涌现出更多的投资机会。但接下来市场会全面开花还是呈现原有的结构行情,公募机构依然存在分歧。

“A股上半年整体上在全球范围内的表现相对不错,但结构分化较为突出。展望下半年,结构性行情依然会是A股的主要特征。”南方基金副总经理兼首席投资官(权益)史博表示,A股目前的估值是少数股票很贵,但多数股票不贵甚至很便宜。资本市场改革、宽信用这些对权益资产方向性利好的因素,不会有太大的变化。但在结构性行情之下,考虑到股权融资的大背景有利于中小企业成长,预计风格会逐渐向中小盘个股扩散。

“后续仍需密切关注全球疫情变化以及疫苗、特效药的研发进展,长远来看,利好A股的长期因素仍然存在,如转型与改革持续推进、居民权益类资产配置比例偏低、政策呵护资本市场等。”广发基金策略投资部负责人李巍表示,在全球流动性宽松背景下,权益资产的中长期配置价值显现,虽有部分行业涨幅较大且估值偏高,但仍有不少行业处于底部位置、估值合理甚至偏低。

在杨德龙看来,在居民储蓄大转移及央行实施低利率宽松流动性的背景下,A股下半年有望从局部牛市转向全面牛市。只是,在全面牛市中,基本面好、有未来增长空间的股票才会大幅上涨。

博时基金研究部研究总监王俊也指出,当前A股的成长股估值处于历史高位,但传统行业的估值位置特别低。这种“头重脚轻”的结构性特点,有望在接下来的3-6个月得到缓解,估值差异应该有所收敛。王俊指出,A股长期利好因素明确,对下半年市场相对谨慎乐观。经济有望实现更高质量增长,另外随着优质上市公司的增加,监管层也会鼓励上市公司推出回报股东的一系列措施。

选股难度加大

史博认为,下半年市场大概率维持科技、消费、医药的结构性行情,但行情或会从一线龙头扩散到二三线。因此,下半年应专注在新兴科技和消费领域里面,挖掘长期成长空间和估值水平匹配的个股。对于金融地产股,史博认为,当前的绝对估值确实很低,但股价的驱动力还不清晰。

“当前市场上,优质赛道的优质公司估值被一拔再拔,但有瑕疵或受疫情影响较大的行业和个股却鲜有人问津。对下半年A股投资机会依然乐观,但选股难度加大,在继续坚守优质白马的同时,还应重点关注产业变迁中黑马变白马的机会。”刘方旭说。

此外,前海联合基金表示,接下来可关注以下三大领域:一是长期产业空间仍大的内需行业核心资产龙头,如消费、医药等领域;二是估值高分红、受益稳增长政策力度加强的基建产业龙头,如建材、机械等产业龙头;三是受益于新基建、科技创新新周期带来的优质龙头公司,如5G应用、网络安全、自主可控、半导体设备、云计算、工业互联网、硬件创新等。前海联合基金特别指出,7月开始临近5G手机备货期,看好三季度TMT板块的超额收益,消费医药板块短期消化估值后,中长期仍然看好。

“基于企业盈利能力、估值水平、增长确定性等因素考虑,继续从科技、医药行业中获取超额收益的难度有所提高,下半年更倾向于寻找中短期受疫情冲击,但长期价值受影响较小的品种。”李巍指出,随着疫情好转,企业所处的供给端和需求端有望逐步恢复,相关企业的长期价值也会有所体现。其中,机械制造、汽车零部件以及跟酒店旅游相关的行业,是接下来应该关注的方向。