南方基金重大事件点评-央行调降MLF利率

2019年11月5日

【事件回顾】

11月5日,央行进行了4000亿MLF操作,同时调降MLF操作利率5BP至3.25%。

【事件点评】

本次调降MLF利率时间点较为超预期。今年9月央行降准之后,市场对降息预期较高,但9月降息预期连续落空,对市场多头打击较大。同时,进入10月后,猪肉价格持续上涨带动通胀预期明显升温,加上月末TMLF未能如期投放,引发了市场对货币政策转向收紧的担忧。而在当下通胀压力仍未完全消除之时,央行调降MLF利率就显得较为超预期。

但央行当前如此举措的理由依然充分。主要在于:1、降低实体融资成本的压力依然存在,考虑到10月的LPR并未进一步下调,短期银行信贷利差压缩空间可能受到了一定限制,需要通过央行下调MLF等政策利率,降低银行融资成本,进一步降低实体融资成本。2、全球央行已经进入了新一轮的宽松周期,美联储、欧央行,以及多个新兴经济体央行均已进行了降息。当前全球经济景气度下行,国内经济增长也依然面临着一定下行压力,国内央行调降利率顺势而为。3、由于10月底未进行每个季度一次的TMLF,本次MLF续作且进行调降利率,一定程度上也是对TMLF未操作的补偿。

【投研观点】

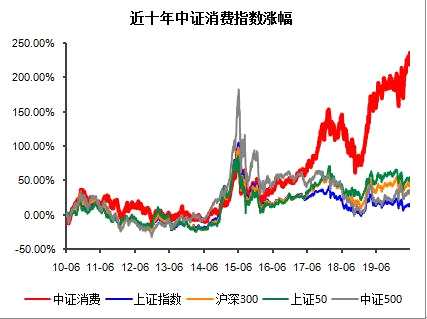

总体来说,本次MLF操作利率下调,说明央行的货币政策可能并未转向,降低了市场对货币政策紧缩的担忧。但调降幅度也只有5BP,信号意义可能重于实质意义。另一方面,LPR改革后与MLF利率挂钩,本次降低MLF利率有助于引导LPR报价进一步下行,由于企业新增贷款利率主要参考LPR,从而达到降低实体融资成本的目的。展望未来,经济下行压力下货币宽松的方向不会发生变化,但通胀高企仍对货币宽松的幅度形成掣肘。对股票市场而言,调降MLF利率有利于降低无风险利率、提升风险偏好等,长期或有助于改善企业盈利,利好股市表现。