第三季度落下帷幕,沪指退守2900点大关。国庆长假之后A股又将如何演绎?

近期,澎湃新闻记者采访了多位券商和公募基金的首席分析师、经济学家,展望四季度行情走向。本期刊出的是对永赢基金副总经理、分管权益投资业务的李永兴的专访。

“不排除短期波动的可能,但总体风险可控。” 近期,李永兴在接受澎湃新闻记者专访时表示,一些扰动因素的影响边际在弱化,市场总体风险是相对可控。

李永兴进一步指出,中长期看,整个A股市场的估值在历史上处在偏低水平,而无风险收益率在历史上也位于非常低的水平,因此获取绝对收益的概率较大。具体到行业投资机会,李永兴认为金融和tmt行业有较大的机会。

“如果经济见底回升的话,我觉得银行应该是有机会的,因为银行的估值足够便宜。第二个是券商,如果资产配置发生转移,资金流入股票市场,券商会有投资机会。第三个就是成长行业本身的推进,但目前来看还是主要在焦点是在电子行业。” 李永兴认为,如果将投资时限进一步拉长,未来三年中国最具成长性的两个行业,一个就是TMT行业,一个是新能源汽车。

下为澎湃新闻记者专访李永兴的对话实录:

1,澎湃新闻:2019年A股交易仅剩3个月,对于短期市场怎么判断?指数向上的动力和空间还大吗?

李永兴:国庆后,不排除短期调整的可能,因为一些扰动因素没办法完全消除,但总的来说这些影响边际都是在弱化的,总体风险还是相对可控。后续还是要看企业估值和盈利的情况。 2019年四季度,从经济的角度来说不太悲观,2018年四季度基数真的是比较低,所以数据上压力不会说特别大。

看长一点,首先现在整个A股市场的估值在历史上还是一个偏低的水平,虽然过去一两个月稍微涨了一些,但在历史上大概也就是30分位数的水平,所以总体估值还是一个偏低的水平。另一方面,无风险收益率在历史上是一个非常低的水平,只要无风险收益率一直维持在比较低的水平,至少它是有助于整个股票市场的估值从一个偏低的水平回归到一个合理的水平。所以放长来看,获取绝对收益的概率还是比较大的。

2,澎湃新闻:年底之前,市场的风格会是怎么样?

李永兴:需要看经济情况,如果经济真的见底回升的话,那么像周期性行业可能会有投资机会,因为它的估值其实是足够低的。如果发生资产配置转移,整个市场的估值都会上去。

3,澎湃新闻:年底之前您最看好的三个行业是什么行业?

李永兴:基本上对应的是三个方向:

第一个,如果经济见底回升,银行应该是有机会的,因为银行的估值足够便宜。

第二个是券商,如果资产配置发生转移,资金流入股票市场,券商会有投资机会。

第三个就是成长行业本身的推进,但目前来看主要焦点是在电子行业。

4,澎湃新闻:你认为影响投资收益的因素有哪些?

李永兴:收益的空间或者幅度,取决于三方面的因素:

第一,经济什么时候能够见底回升,包括起来的幅度,目前估值还是一个比较低水平,估值有回归的希望,如果盈利再能上升,空间会更大,所以需要看经济见底回升的情况。

第二,居民资产配置的变化,尤其是股债资产之间资产配置变化。无风险收益率一直维持在比较低的水平,如果居民资产配置从固定收益、理财产品往股票市场转移,整个股票市场的估值会进一步抬升。目前为止,转移到股票市场的概率会比房地产市场概率要大。目前我们判断是不是发生资产配置转移以及发生的幅度,通常是观察新开户数和融资余额的变化。

第三,成长性行业的推进进度。成长性行业本身受宏观经济周期影响相对小一点,如果利率一直维持在较低水平,它的估值是可以抬升的。

5,澎湃新闻: 第三方面因素是成长行业本身的推进进程,未来最具成长性的行业有哪些呢?

李永兴:未来三年中国最具成长性的两个行业,一个是TMT行业,一个是新能源汽车。

TMT行业现在的整个的焦点就在电子行业,看2020年电子行业推进的进度,如果它的推进一直比较正常的话,整个TMT行业的估值中枢应该是一路上行的,如果它的推进在2020年受到阻碍、没有再进一步,可能估值天花板就会出现。

新能源汽车行业目前的情况还比较差,但随着整个新能源汽车行业电池能量密度正常上升,成本正常下降,有可能到2021年下半年或者2022年,新能源汽车能够做到平价售车,不再依赖补贴。光从经济性的角度来说,新能源车相比燃油车也不差,那个时候新能源车的需求有可能会完全打开。不过,还需要观察电池能量密度和成本的变数,所以今年和包括明年上半年新能源汽车的机会不一定到,但明年下半年开始,到时候再去看。

6,澎湃新闻: 今年三季度以来,电子行业突然崛起,能具体分析一下这个行业上涨逻辑吗?

李永兴:在我看来,未来3到5年是整个TMT一轮新的大的上升周期。整个运行的逻辑应该是先通讯、再电子、然后再是传媒计算机的应用。

上半年,TMT行业四大领域唯一基本面在向前推进的只有通信,只有5G在加速建设,所以上半年只有通讯的估值是涨得比较高的。

7月份开始,整个TMT行业或者说电子行业的运行逻辑开始出现重大的变化。第一部5G手机出现了,5G手机不一定会成为下一代智能终端,但整个产业链推进已经开始从通讯行业蔓延到电子行业。所以电子的基本面是见到了一个大周期的底部,它的估值是一定要抬升的,而且应该是一轮比一轮高得抬升。

整个三季度的逻辑是围绕着电子去展开的。虽然过去三个月,整个电子行业都没少涨,但它本身的基本面推进是没有任何放缓的迹象。

7,澎湃新闻:电子行业未来持续走强的几率有多少?

李永兴:后面可以继续看这个行业往前推进的速度。

首先是苹果手机2020年的创新应该会有一个比较大的改观,是否推出5G手机等,苹果的创新动作会有多大需要观察,但在今年年底之前定了创新方向之后,2020年一季度大概会确定它的供应链的市场份额,结构性的投资机会可能依然会有。

其次是5G手机的销量。目前市场对于5G手机的预期销量存在非常大的分歧,我们跟产业链也交流过,以某大型龙头企业,他先推4000-5000元的5G手机,观察一下销售情况再决定是不是要往3000元下沉。如果卖得好,就会推3000元的5G手机,卖得不好就可能在4000-5000元打住了。这就是市场分歧比较大的原因,所以明年再去看。

更大的一个逻辑是,我不认为5G手机是真正“杀手级”的智能终端,明年我们还是看有没有新的智能终端出来,目前产业界推进加速的应该是VR/AR这个方面。目前样品还没出来,所以不知道从体验感方面,是不是真的“杀手级”应用,但产业链是在往这些领域去推进的。

也就是说,虽然电子涨了很多,估值现在看起来,客观来说也不算特别便宜,但本身产业链推进没有任何放缓的节奏,不排除短期涨多了,基本面还没跟上,有可能会出现短期回调。但大的方向是没变的,即它即便回调,底部一定也是一次比一次抬高的,因为它见了周期的一个大底。

8,澎湃新闻:电子行业中有哪些细分领域的报表会最快体现出变化?

李永兴:5G手机,相比于4G手机,它的天线数量是翻倍的,所以射频天线端的这些供应链的公司,有的市场份额还能上升,它的报表很快会体现出来。

半导体应该也是见了一个大底。上一轮半导体的投资高峰是2017年年底,6个季度过去了,它的供应应该是见了底的,所以它的供需格局也是开始好转,一定会有一些公司它的报表先改善。

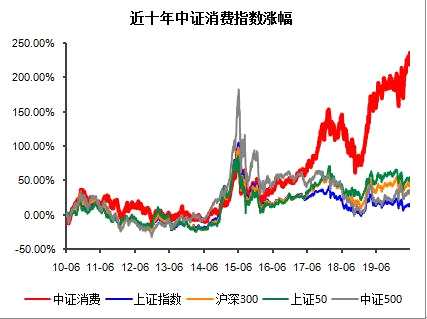

9,澎湃新闻:消费行业目前的情况如何?

李永兴:消费行业两极分化有点厉害,估值相对来说比较低,像家电、汽车,当然它基本面本身也不好。但客观来说这两个行业过去一年全在降库存,家电、汽车现在库存已经降到非常低的水平,如果它的需求数据上开始好转,我觉得它的估值是有修复的机会的。

另一头是估值相对比较高的白酒和医药里面的非药。

白酒今年的景气度是非常高的,明年景气度有可能不如今年。需求的变化较难判断,今年有一半的需求是投资需求。投资需求为什么有,因为价格在上涨,它有投资需求,但如果价格不上涨,投资需求还在不在,这个是个问号。甚至说如果价格下跌,投资需求会不会反过来变成供给,这个是很难评估的。所以明年白酒价格可能不会像今年这么涨,会不会反过来导致供给增加,到时候再去评估。 这两年整个白酒行业的景气度非常高,但是整个行业白酒的产量还是只有个位数增长,所以它不是一个靠量提升的逻辑,很多时候还是靠价格的上涨或产品结构的升级。过去两年其实价格涨得是比较多的,它的盈利是价格贡献。如果说,明年价格上涨空间受限的话,它的盈利有可能会比今年要差一些,然而它的估值又在一个相对偏高的水平,因此它的风险收益比目前来说不算特别理想。当然如果它估值再跌下来,我们也会去寻找投资机会。

10,澎湃新闻:地产股未来还有机会吗?

李永兴:从4、5月开始,政府对于地产态度变得特别的严厉。所以地产行业现在变成下有底、上有顶的一个行业,只要政策一直是压着,它的估值上不去,除非其他行业的估值都上去了,他可能会有补涨的机会。

11,澎湃新闻:对于科创板的投资机会,是怎么来判断的?同时在未来的投资当中,是不是会去投科创板股票?

李永兴:科创板我们一直都在看,但它一直都不便宜,没有给我们一个合适的买点。就算经过调整,还是不便宜,而且其实好多公司没调整,调整的不一定是好公司。

12,澎湃新闻:10月8日,由你担任基金经理的永赢高端制造混合型证券投资基金开始发行,新基金的建仓思路会是怎样的?

李永兴:建仓期我们还是会偏保守一点,还是以做安全垫为主。客观来说,制造业的风险收益比还算可以。今年的制造业是滞涨的,它的估值相对较低。此外,参照电子行业,在受到进口限制后,反而增加了国产零件配置比例,制造业可能也会出现同样情况,即未来增加一些国产核心零件的市场份额扶持,那么可能很多有研发能力的制造业公司会走出来。

13,澎湃新闻:高端制造行业中有许多细分行业,会重点关注哪些?

李永兴:首先是新能源汽车;还有一些核心国产的一些设备,包括零部件;半导体设备,这也是一个比较大的方向。

(文章来源:澎湃新闻)