近期,随着药企发布中报业绩,盈利增长表现靓丽,显示出较高的成长性,加上带量采购政策的落地及政策的理性修正(独家中标改为3家中标),市场悲观预期得到边际改善,医药板块的表现有所回暖,在过去一个多月持续走强。

奶酪基金认为,医药行业成长确定性强,在政策调整的十字路口,风险与机会并存,未来需持续关注政策的落地情况,自下而上在寻找投资标的。

行业成长确定性强

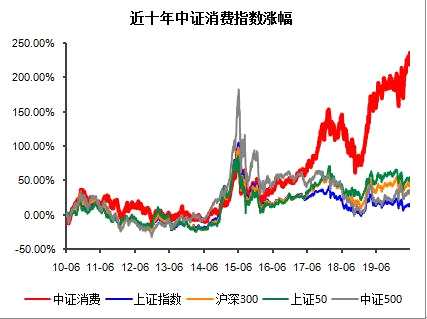

医药行业成长空间广阔,刚需性强,受经济周期影响不大,是牛股辈出的行业。

从成长空间看,我国65岁以上老龄人占人口比例从2000年的7%左右上升到2017年的11.39%,以后还会呈加速上升的趋势。对比日本,2017年日本 65 岁及以上人口占比 27.05%,是全球老龄化最为严重的国家。预计到2025年,国也将进入深度老龄化阶段。支付端方面,目前我国医疗卫生总支出占GDP约5%,而美国、日本分别为16%和10%。医药支付端的医保总量支出每年13%以上增速,蛋糕持续变大。

正因如此,医药行业成长确定性较强,相关的医药公司特别是优秀的医药公司市场溢价率较高。

政策调整下的风险与机会

医药是受国家高度监管的行业,我国医药体制尚处于变革阶段,带量采购、一致性评价、辅助用药等方面的大量新政不断落地,医药行业格局面临重塑。目前政策调整阵痛期的阶段,风险与机会并存。

国家开展药品一致性评价,组织药品集中采购,主要是为了实现原研药(主要是外资药企)和仿制药(主要是本土药企)充分竞争,通过带量采购,以量换价,完善药价市场形成机制,促进药品降价提质,实现医疗保障减负增效。此外,该政策也意在推动药品行业转型升级和公立医院深化改革。

关于带量采购的试点工作从2014年上海开始(上海全市性药品阳光采购平台),正式集采的药品只有三个品种,在探索阶段,步子迈的比较小,对市场的影响并不大。

2018年12月6日,由国家医保局主导的“4+7”城市(北京、天津、上海、重庆4个直辖市和沈阳、大连、厦门、广州、深圳、成都和西安等7个城市)带量采购在上海开标。本次采购的25个品种拟中选价平均降幅52%,降价明显。

2019年7月12日,国家医保局组织召开了“4+7集采扩面企业座谈会”,本次座谈会确定了集采进行全国联动,体现了国家对第一次带量采购结果的认可和2019年医改重要任务的进一步推进,再一次表明仿制药降价趋势不可逆转。

2019年8月20号国家医保目录发布,拟纳入128个品种进入医保谈判目录,数量超预期。同时,这次目录调整常规准入部分共新增了148个品种,调出150个品种,其中约一半是被国家药监部门撤销文号的药品,其余主要是临床价值不高、滥用明显、有更好替代的药品。

2019年9月1日,上海阳光医药采购网发布《联盟地区药品集中采购文件》,文件指出,第一批带量采购的25个品种(规)药品集中带量采购扩大至25个联盟省市。由原来的独家中标变为3家。

带量采购和一致性评价等政策,从国家层面推动了“市场集中度提升”逻辑在医药行业的演绎。首先,带量采购政策的推行,将药品生产企业从“带金销售”的无序竞争中解放出来,降低药品销售环节中的销售费用、市场推广成本等“水分”,加上采购的规模效应,也降低了药品的单位生产成本。节省的中间环节和销售体量的提高对于成本控制较好的规模企业有利。其次,通过一致性评价的仿制药替代更高价的原研药,会让通不过一致性评价的企业受到挤压,而能够通过一致性评价的企业扩大市场份额,促进企业提高仿制药的水平,做大做强。

辅助用药方面,国家严控辅助用药的医保支付,意在使医保发挥更精准的医疗支付功能,减少某些辅助用药过多浪费医保资源。辅助用药主要集中在中药注射剂、中药口服药等,以及一些维生素注射剂等,对部分中药药企造成利空。

看好医药龙头企业

过去一年多,医药改革政策的推进对医药市场的预期产生重大影响。由于带量采购,相关产品价格大幅降低,市场担忧药企(主要是仿制药和进口原研药)未来利润受到挤压,较为悲观。从支付端上,医保控费下的辅助用药也对部分药企(主要是中药)构成较大的利空。加上东阿阿胶业绩暴雷,【尔康制药(300267)、股吧】、康美药业、辅仁药业等药企财务造假,还有步长制药(中药注射)行贿利益链的曝光,给整个医药行业蒙上一层阴影。自2018年以来,医药板块表现鲜有亮点,市场观望情绪浓厚。

随着近期医改政策的逐步落地,医药板块经过了前期较大的跌幅后,表现有所回暖,但板块内部出现了严重的结构分化。奶酪基金认为这与医药板块细分行业众多的属性有关。

从产业链分,医药可以分为医药原料、医药制造、医药渠道(零售、电商)、医药服务(CRO)等;从品种可以分中药、化药、生物药等等;从病种可分为,如心脑血管、肿瘤;从支付属性分,还可以细分是医保品种还是非医保品种,此外还有医疗器械、消费级医疗(眼科、牙科)、基金测序、体外诊断等。众多的细分行业导致了在不同阶段的各行业表现差异巨大,分析的视角也较为多元化,这给医药研究带来了更强的专业性要求。

以产品重点覆盖生药和化类药的公司为例,奶酪基金认为对于这类公司,强者恒强是其主要的逻辑。具体而言,从三大方面考察公司的稳定性和成长性:①现有产品线丰富,细分行业景气高(比如说肿瘤、心血管等),公司产品具有竞争力;②储备产品覆盖治疗领域广,产品梯队布局健康,能保证每年都有一些不错的药上市,因此一定程度上支持公司业绩的稳定性和确定性;③公司所处细分行业有一定壁垒,产品竞争力强,因此市场竞争格局相对稳定,产品可以稳定地跟随行业一起成长,这既体现业绩的稳定性,也可以体现成长性。

近一个多月,医药行业受到业绩中报和政策落地的利好影响,悲观情绪得到边际改善。目前涨幅较好的大多集中于头部的龙头企业,从PE估值角度,很多医药龙头公司的估值并不便宜,这是高成长和长期赛道带来的合理溢价,但从估值的历史纵向对比看,经过前期调整阶段,一些被错杀的头部公司挤掉了一些泡沫,也出现较好的配置价值。

(文章来源:赢家财富网)