来源:新华网

原标题:【投基方法论】光大保德信魏晓雪:明年A股结构性机会依然丰富

11月25日,光大保德信基金投资研究部研究总监魏晓雪做客新华网投教基地,详解股票投资之道。

嘉宾简介:魏晓雪,浙江大学金融学学士;2006年至2009年任鹏远(北京)管理咨询有限公司上海分公司(原凯基管理咨询)研究员;2009年10月加入光大保德信基金,曾任高级研究员,现任投资研究部研究总监、基金经理。

问:近期券商策略会提出各种“牛”,明年A股市场有多大概率出现牛市?如果可能有,支撑牛市有哪些因素?

魏晓雪:

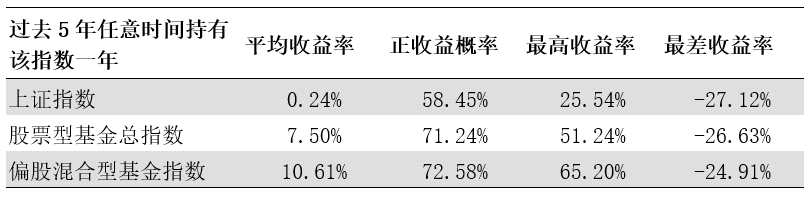

首先,牛市的定义比较复杂,比如2019年至今,上证指数涨幅在16%左右,但是公募基金整体业绩亮眼,优秀的基金业绩接近翻倍,那今年算牛市吗?其次,看长期的话,我们整体的观点是:在国内严控房地产的背景下,我们认为权益资产整体估值或仍未到全面泡沫化的阶段。

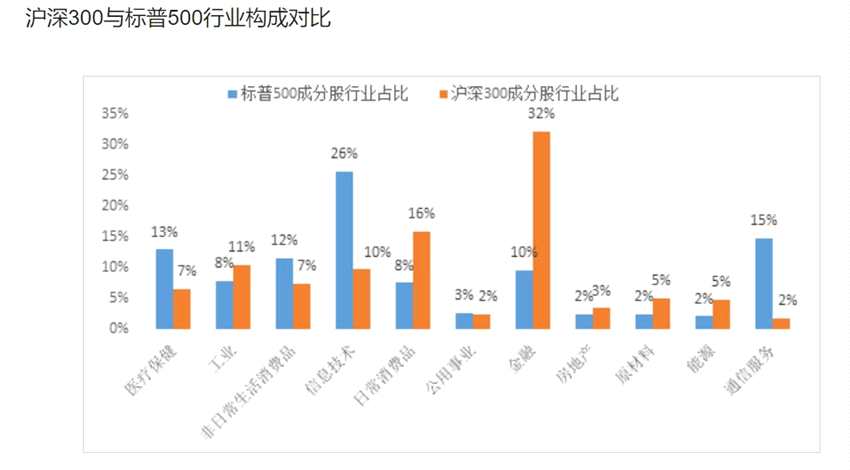

对于明年的A股市场,我们认为结构性机会依然丰富。从指数角度看,低估值、权重类板块上涨,可能带动指数上涨;另一个结构性机会,就是继续今年的“成长、科技、消费”投资机会,但前提依然是通胀不能失控。

问:医药股估值是否已经太高?

魏晓雪:

医药是个结构比较复杂的行业,今年由于其部分子行业景气度较高,导致股价大幅上涨,估值确实不算低。但在医药行业的投资上,如果企业的盈利增速仍在保持,行业景气度依然在高位,其估值可能很难降到普遍意义上的合理水平,更难说低估。

医药股中业绩表现一般的个股,其实估值并不贵,但是业绩也不够亮眼。

问:你近期的操作策略是怎样的?

魏晓雪:

战略考虑:重视权益资产,但宏观前景偏弱且通胀隐忧难除,战术上需保持可攻可守。

战术考虑:规避总量相关行业,寻找有生命力的成长企业,集中持仓,提高有效持仓;方向上还是以成长类板块和消费板块为主。

问:消费类看好哪些方向?

魏晓雪:

越来越警惕消费中的高估值又偏可选消费类的板块,看好一些与通胀挂钩的公司,如农业。

问:你认为哪种是具有生命力的成长型公司?

魏晓雪:

1.行业赛道优秀,市场空间较大,海外有成熟的大市值公司可做比对;2.公司在自身领域非常专注,经营优秀,治理合规,团队稳定,且有一定的时间区间可供分析参考;3.在管理上有想法,在企业的信息化投入上有前瞻性,我们认为这样的企业在未来物联网阶段会快速胜出。

通常符合以上要素的公司,都具备一定的成长性,但由于过去四年对于价值风格的充分演绎,市场关注度较低,估值合理或偏低。我们认为这样的一组公司未来将会逐步被资本市场所重视,会从估值折价逐步走到估值溢价,值得现阶段挖掘。

问:成长类公司你具体看好哪些方向?

魏晓雪:

一方面,依然看好如半导体、自主可控等偏科技前沿型的持仓,但由于这部分个股表现是没有业绩、强市场beta属性,所以需要一定的波段操作进行配合;另一方面,持续看好5G、新能源汽车、云计算等成长性较好的行业。

问:分享一下你做资产配置的心得。规避暴涨暴跌的同时,如何兼顾投资收益和风险?

魏晓雪:

我投资的核心理念是以框架为准,因为我觉得基于预判的投资方法是不可靠的。什么是基于预判的投资方法?比如,今天预判成长好就去做成长,下周预判周期好就去做周期,这种简单的方式是没有办法持续性发展的。我希望追求业绩的可复制性、可持续性和可发展性。

我的投资框架主要分为两个层面,战略和战术。战略决定了我的组合是攻是守,事先如果不确定战略规划,做出的配置就会南辕北辙。战略核心在于大类资产的排序,在一个混合型基金里,更多地体现在股票、债券和现金的配置比例上。战术层面,组合的核心配置思想是:主线要清晰,配置要重;次线辅之,风险对冲考虑清晰。

问:有哪些具体可行的投资理念和方法分享给基金持有人?

魏晓雪:

从大类资产配置的角度看,权益资产需要非常重视,在全球央行放水的背景下,国内坚持房住不炒,对房价的管控极度敏感,相比之下,A股的估值并不贵,且高层又非常重视,我们认为是大类资产中的首选。由于我们整体看好权益市场的长期表现,所以会建议普通投资者参与和重视这部分投资。

对于个人投资者,还是建议以每月定投的方式,或者在市场快速下跌时,参与市场博弈。

问:如果近期市场涨得很好,主动管理的基金却没跑赢指数,是不是说明优秀的主动管理型公募基金太少?如果不是,以怎样的纬度和时间跨度来判断一支主动管理型基金是不是优秀?

魏晓雪:

类似今年2月份的市场,一些主动管理型公募基金有可能跑不过指数,但这只是短期行情。如果把时间拉长一点看,比如看两到三年,很多主动管理型基金在选股上的优势非常明显。

简单来说,我们对于投资收益的划分,通常分为贝塔和阿尔法收益,我认为只有在时间足够长的情况下,大家才能赚取选股上的阿尔法,而不仅是赚市场的贝塔。

问:从你管理的基金持股来看,似乎涵盖了众多行业,没有在哪个行业重仓,请问你选股的依据是什么?依靠什么策略控制风险?

魏晓雪:

我的投资特性是覆盖所有行业,但实际上每一个阶段我都有重仓行业。我把28个行业浓缩成五大板块,包括大金融、上游周期、中游制造、TMT和大消费。这五大板块其实有不同的投资方式,不同的价值评判标准以及股价表现特征。

在风险控制上,一方面是看不同的板块之间有没有对冲的可能性,另外一方面就是通过仓位来控制风险。

问:一个好的策略应该不受人性的影响,请问你如何进行自律性训练?

魏晓雪:

我在投资理念上非常追求以框架为本,我希望以复杂而完备的框架来让业绩可复制、可持续、可发展,而不是依赖个人的预判。自律性的层面来说,我整个交易特征是换手率相对偏低,希望做中期一点的判断,在做好组合配置之后,不以频繁的换手来应对市场的变化。

问:A股喜欢暴涨暴跌,如果想分批次买入基金,请问下跌百分之几的时候买一次比较合适?

魏晓雪:

下跌百分之多少买入,这个其实很难被量化,但是我有个小建议,投资人根据自身的风险承受能力来选择基金。在风险匹配的情况下,未来如果有调整的话,建议大家重视权益类资产的配置机会,这可能是未来一年到三年中非常重要的资产配置方向。