在购买自家基金这件事情上,基金公司分为主动和被动两种情况。大多数时候基金公司都是被动自购,主要目的是“保发行”。在自购这件事上,基金公司从来都是“该出手时就出手”。明星基金经理出于对自身管理能力的自信,以及与基民“利益共享、风险共担”的决心,也经常大手笔认购旗下基金。此外,基金公司内部员工“追星”现象也较为普遍。

自掏腰包近18亿

据Wind统计,截至9月5日,年内有62家基金公司加入自购行列,累计出手156次,合计买入17.78亿元。

从产品类型来看,基金公司在债基上自掏腰包最多,达9亿元。上海一位公募人士告诉《国际金融报》记者,在闲置资金比较多的情况下,基金公司会倾向于投资收益稳健的固收类产品,债基是比较好的选择。

以华夏基金为例,该公司旗下债基——华夏鼎略成立于1月25日,首募规模2亿元。记者注意到,华夏基金认购了其中的1亿元,创下年内金额最大的一笔自购。对于大手笔买入该基金的原因,华夏基金相关负责人表示:“不方便回应。”

和去年有所不同的是,QDII基金和货基出现在今年的自购名单上,自购金额分别为1.05亿元和2000万元。

其中,投向日本股市的3只QDII基金买入量颇多,易方达日兴资管日经225ETF、上投摩根日本精选和华安三菱日联日经225ETF,分别被自家公司买入5000万元、2000万元和500万元。

据业内人士分析,投资者对于日本股市还比较陌生,前期多持观望态度。因此,需要基金公司注资,把产品规模和业绩先做起来。

货基方面,年内的两笔自购均来自浮动净值型货基。作为打破刚兑的创新型产品,鹏华基金和嘉实基金发行的首只浮动净值型货基,均采取发起式运作方式。按照相关规定,对于发起式基金,管理人的认购金额不低于1000万元,且持有期限不少于3年。

在购买自家基金这件事情上,基金公司分为主动和被动两种情况。记者从多位业内人士处了解到,大多数时候基金公司都是被动自购,主要目的是“保发行”。

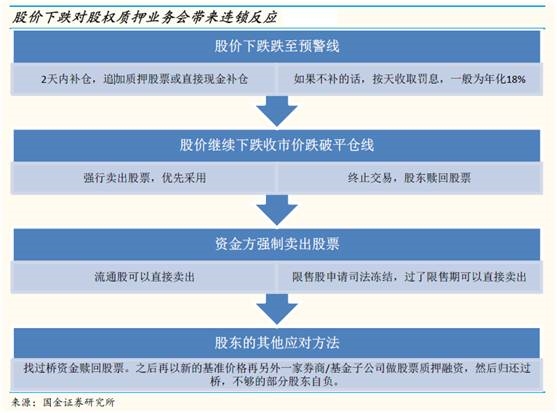

一种情况是前面提到的发起式基金,强制规定基金公司进行自购;另一种情况是,非发起式基金存在“2亿元、200人”的成立条件,在市场行情低迷或是推出创新型产品时,投资者的认购热情不高,基金公司为了让基金顺利发行,只能自掏腰包。

“追星”也疯狂

除了公司层面投入固有资金,基金经理和内部员工也会因为看好自家产品,主动进行认购。

很多明星基金经理会认购自己管理的产品,这既体现了对自身管理能力的自信,也表达了与基民“利益共享、风险共担”的决心。

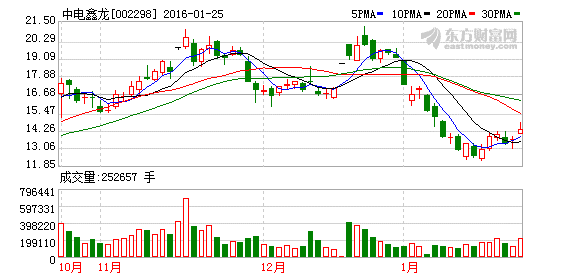

比如,兴全基金的明星基金经理董承非,在2015年股市大跌时,发行了兴全新视野。他个人不仅同步认购了500万元,而且承诺持有期限不少于3年,成为当时单笔自购金额最大的基金经理。

目前自购数量最多的明星基金经理是丘栋荣。他在去年加盟中庚基金后,先后发行了中庚价值领航混合、中庚小盘价值、中庚价值灵动3只基金,合计自购旗下基金1600万份。

此外,中欧基金的曹名长、南方基金的史博、东证资管的林鹏、华安基金的杨明等多位明星基金经理,均对旗下基金进行了不同程度的自购。

基金公司内部员工的“追星”行为也很常见。据Wind统计,截至今年二季度末,基金公司员工自购份额合计46.87亿份,同比增加3.05亿份。记者注意到,货基最受基金公司员工青睐,合计认购达22.75亿份,占员工自购份额总数的48.54%。

仅从非货基产品来看,被内部员工购买份额最多的前20只基金中,出现了4只养老目标基金和4只战略配售基金的身影。其余则多为明星基金经理挂帅的产品,比如,董承非管理的兴全趋势投资和兴全新视野、傅鹏博管理的睿远成长价值、谢治宇管理的兴全合润分级、史博管理的南方瑞合三年、丘栋荣管理的中庚价值领航混合和中庚小盘价值等。

明星基金经理的产品从来不愁卖不出去,而缺少历史业绩支撑的养老目标基金,今年以来发行并不顺利。不仅首募规模普遍在1000万元出头,且作为管理人的基金公司就认购了其中的1000万元。此前有公募相关人士向《国际金融报》记者透露,公司在发工资时,员工会同时得到现金与份额,一部分基金份额也算在工资里面。

“基金公司一般不会强迫员工购买自家基金,只是提倡大家多支持公司的产品。”一位业内人士告诉《国际金融报》记者,强制购买的情况在2015年股市大跌的时候确实出现过,当时市场行情实在是太差了。

跟投需谨慎

那么,基金公司和内部员工自购的数据,能否作为基民的投资参考?从赚钱能力来看,明星基金经理大多表现不俗;而基金公司被动自购的产品,业绩回报较为分化。

恒丰泰石董事总经理韩玮在接受《国际金融报》记者采访时表示,基金经理自购旗下基金表现出看好未来市场走势,并且对自身投资管理能力充满信心。对于这类基金,投资者可以重点关注,但必须从长期投资的角度出发,不应以投机的心态参与。

同时,韩玮提醒投资者,切忌盲目跟投这些基金公司参与自购的基金。因为自购基金可能存在三大风险:

其一,基金经理压力过大的风险。公司及员工大笔自购后,对该基金的关注度会非常高,基金净值表现不佳时,可能会更多受到同事的咨询、建议、指责等言语干扰。基金经理如果压力过大,反而会影响投资业绩。

其二,投资过度保守的风险。由于基金中有领导和同事的投资,为了避免出现浮动亏损,基金经理可能采取过度保守的策略,反而可能会错失明显的投资机会。

其三,利益输送风险。如果公司中的交易、风控和合规岗位相关人员全都申购了本公司的某只基金的话,则公平交易和防范利益输送相关制度的有效执行将面临挑战。