事件:11月官方制造业PMI为50.2,市场预期49.5,前值49.3。非制造业商务活动指数为54.4,比上月回升1.6个百分点。

PMI点评:

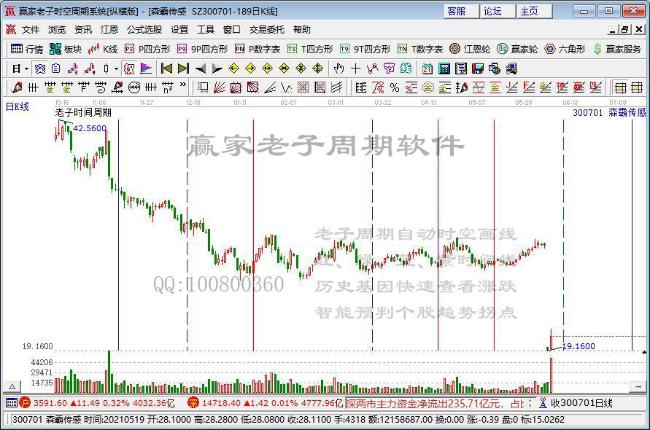

1.核心观点:11月PMI改善,明显超出市场预期,重要原因是10月PMI严重低于预期,两个月结合起来看,PMI小幅回升,全球PMI反弹、暖冬以及多个节日叠加,也是重要原因。这些因素中,唯独全球PMI的反弹有一定的持续性,暖冬因素以及10月PMI偏低等因素将逐步消退,未来经济前景,取决于贸易磋商结果以及年初稳增长的力度。

对于经济前景,我们仍持谨慎态度,经济数据尚未摆脱月度表现反复,波动下行的情况。在经济下滑过程中,某个月或某几个月的数据改善都是可能的,经济要达到半年以上的企稳,需要满足三个条件,一是中美达成重要协议,消除大部分关税影响,二是PPI大幅反弹,带动补库,三是稳增长明显发力,社融大幅改善。

经济数据阶段性改善之后,后续预期仍旧承压。由于2020年要完成翻一番目标,经济预计有限度下滑。由于央行关注实体景气,目前地产链条较强的情况,尚未有效提振实体,预计政策态度延续宽松,看好股市春季躁动,债券观点整体中性,逢调整买入,利率顶部已经出现。

2.11月PMI改善,明显超出市场预期,一个重要原因是10月PMI严重低于预期(PMI是环比数据),两个月结合起来,PMI小幅回升。11月官方制造业PMI为50.2,市场预期49.5,前值49.3,显着高于市场预期。10月官方制造业PMI为49.3,市场预期49.8,前值49.8。可见如果把两个月结合来看,PMI从9月的49.8,上升到11月的50.2,整体小幅回升。

3.PMI好转的第二个原因是全球PMI反弹。历史来看,中国制造业PMI和全球制造业PMI相关性较强。9月以来随着中美贸易局势缓和,全球PMI均出现低位修复情况,摩根大通全球制造业PMI连续三个月反弹,美国Markit制造业PMI连续三个月反弹,欧元区经济意外指数明显改善。由于此前全球各国制造业和服务业产生严重背离,即各国服务业和内需都表现尚可,但制造业因为贸易磋商等原因下滑明显,随着形势缓和以及美联储连续降息,全球制造业景气度出现低位修复较为正常。

4.PMI好转的第三个原因是暖冬,高频数据也显示钢铁水泥价格大涨。今年11月全国气温明显高于往常,高温有助于施工,随着天气效应减退,PMI持续好转的因素可能逐渐下降。从地产投资和基建投资来看,并未看到明显加速迹象。

5.PMI好转的第四个原因是圣诞节、双11等节日效应叠加。12月15日是中美新的关税征收日,12月是圣诞节,出口好转存在该方面因素,统计局表示,新出口订单指数回升,与圣诞节海外订单增加有关。另外,双11增加了企业生产的积极性,PMI是环比数据,有一定影响。

6.主要分项均出现改善,其中订单、生产和新订单均改善。生产指数和新订单指数为52.6%和51.3%,环比分别上升1.8和1.7个百分点,新出口订单指数和进口指数为48.8%和49.8%,环比分别上升1.8和2.9个百分点,进口强劲,和内需好转有关。

7.从业人员指数持平于47.3。从业人员指数为47.3%,连续两个月改善后环比持平,值得关注。

8.大中小型企业普遍改善。从企业规模看,大型企业PMI为50.9%,比上月上升1.0个百分点;中型企业PMI为49.5%,比上月回升0.5个百分点; 小型企业PMI为49.4%,比上月回升1.5个百分点。

9.价格下跌,原材料库存升,产成品库存降。出厂价格指数降低0.7个百分点至47.3,原材料价格下降1.4个百分点至49。产成品库存下降0.3个百分点至46.4,原材料库存升0.4个百分点至47.8。

10.建筑业回落,服务业改善。建筑业商务活动指数为59.6%,虽比上月回落0.8个百分点,新订单指数和从业人员指数为56.0%和55.5%,分别较上月上升1.2和3.7个百分点,显示建筑业生产活动持续处于较高景气区间。服务业商务活动指数为53.5%,比上月回升2.1个百分点。

11.展望未来一段时期,经济压力有所减轻,核心原因为全球PMI反弹,暖冬、10月环比偏低以及多个节日等,相对为暂时性因素。全球PMI反弹空间以及对国内PMI推动作用强度取决于贸易磋商结果。如果达成较好的协议,取消较多关税,PMI会继续反弹。稳增长力度预计将有限。