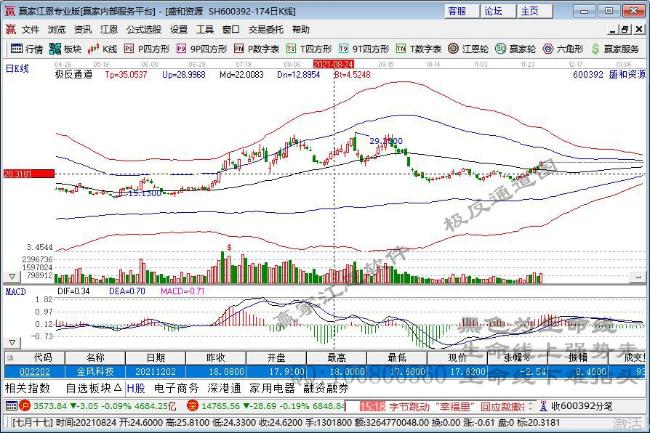

作为一位长期坚守价值投资阵地的专业投资人,广发消费品精选的基金经理李琛一直是追求绝对收益的实力派。她注重逆向布局估值合理、业绩稳定增长的个股,擅长左侧交易,并根据基本面的变化执行自己独有的交易法则。受益于此,她管理广发消费品精选自成立以来超额回报丰厚。统计显示,自2016年2月23日至今年3月14日,李琛管理广发消费品精选的累计回报为61.95%,在485只偏股型基金中排名前10,区间超额回报为44.23%。

安全为纲 追求绝对收益

谈起自己的投资理念,李琛用了18个字来概括,即“坚持价值投资,注重本金安全,追求绝对收益”。作为一名入行18年、历经数轮牛熊转变和暴涨暴跌的专业投资者,李琛认为,风险和收益始终并存,高弹性的收益率始终伴随着高风险。“我更希望我的投资收益率是在比较合理可控的风险下稳健获得的,能够带给投资者更多的安全感。”李琛解释,盈亏同源,高Beta组合虽然业绩弹性高,必然是以更高的风险暴露下获取更高收益,同时也面临更大的回撤风险。对长期收益率而言,安全性以及控制回撤是保证长期收益稳定的重要影响因素。

在追求绝对收益理念的指导下,李琛在选股时严格以基本面和估值为导向,将高ROE优质公司作为重点挖掘对象。同时,在持有个股的过程中她会持续关注其ROE变化,并根据基本面变化进行调整。在选股方法上,李琛会将自上而下和自下而上相结合,结合宏观经济环境选择行业,再从行业中结合ROE、现金流、管理层以及估值指标来选择价廉物美的个股,故其青睐的个股往往具有较为明显的龙头股风格。她更喜欢去前瞻布局一些被市场忽视或者错误定价的个股,买入并长期耐心等待,以此获取长期的、丰厚的超额收益。

三原则严控持仓风险“我的买入原则有三个"不买":一是不买高估值的股票,二是不买公司经营风险高的股票,三是不买公司管理有瑕疵的股票。”李琛强调,她只买便宜的好公司。对于持仓的标的,她也有三个“必须卖出”的依据,即行业基本面或周期出现拐点时、个股估值过高时、系统性风险出现时,她都会减仓卖出。

察看基金定期报告可以发现,李琛管理的广发消费品精选在去年四季度末对于持续大热的白酒板块已经逐步降仓,李琛解释说,这是由于她判断相对于其业绩增速,白酒的估值已经比较高,减仓是为了提高组合的稳健性。“不追求最后一分钱收益,更注重前瞻性的收益率。”李琛解释说。

除此之外,李琛还习惯于通过均衡持仓,提高收益的稳定性。李琛自2016年2月23日接管广发消费品精选以来截至2017年末的8个季度内,前十大重仓股合计占基金净值的比例有4个季度处于40%至46%之间,另有3个季度在40%以下,且单一行业占比也不超过35%,持股集中度均衡。

投资回报位列同类前十名

基于稳健投资的理念和法则,李琛管理的广发消费品的投资回报呈现出绝对收益和超额收益领先、回撤低的两大特点。

数据显示,自2016年2月23日至今年3月14日,李琛管理广发消费品精选的累计回报为61.95%,在485只偏股型基金中排名前10;区间超额回报为44.23%。最近3年和最近5年,广发消费品精选的总回报达到70.07%和170.07%,分别名列同类前7%和12%。

根据金融工程归因分析数据显示,行业配置贡献和个股选股贡献是李琛获得超额收益的重要来源。以2016年2月23日为起点的两年期数据为例,对比申万消费指数,广发消费品精选超额回报为34.95%,其中行业因子和个股选择分别带来22.39%和38.77%的超额收益,体现出基金经理行业选择与个股选择能力都比较优秀。

从回撤控制来看,根据金融工程归因数据,过去两年内,每次市场出现较大回撤时,广发消费品精选与全行业及同类型的基金相比均具优势。例如,广发消费品在2017年出现的几次回撤,都比中证800指数以及同类基金回撤少3~4个百分点。其中,2016年2月22日至29日这一周,中证800指数最大回撤9.1%,广发消费品精选回撤仅有4.78%,凸显了该基金在市场波动时的抗震能力。