从公募基金半年报看,部分基金转向布局优质新兴成长股。业内人士认为,当前市场迎来底部区间的配置时点,坚持选择优秀的公司和保持合适的仓位将成为最优选择。消费、新兴产业受青睐

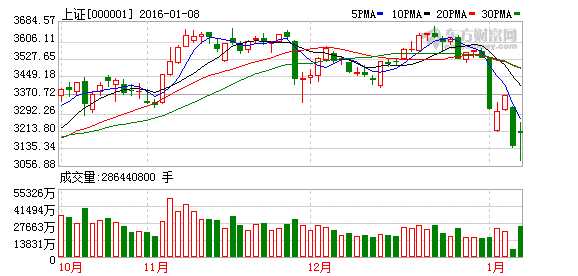

年初以来,A股市场表现持续低迷,不少基金公司投资风格也因此发生转换,开始布局超跌的优质中小盘股,尤其是生物医药、消费健康、高端制造等行业景气度高的领域。

在行业配置方面,板块轮动明显。部分公募基金适度减少了金融、地产的配置比例,增加了消费的配置比例。以华商价值精选基金为例,其二季度主要聚焦未来发展成长前景看好的个股,重点关注包括生物医药、消费健康、科技文化、高端制造等在内的行业景气度高的领域。

此外,部分基金经理增加了新兴技术和新能源产业链等方面个股的配置。如华夏领先股票型基金在配置白酒、家电、金融、商业零售等价值股的基础上,亦新增了行业景气复苏的计算机、半导体、云计算、高端装备,以及前期调整较大的新能源、新能源汽车。上市公司公布的半年报也显示,【晶盛机电(300316)、股吧】、利亚德等新技术和新产业领域中的成长股成为基金公司调研关注度最高的个股。

“我们在继续持有新能源产业链方面特别是上游资源和具备全球竞争力的锂电设备的个股基础上,也加大了符合中国消费升级产业的个股投资,也适当的配置了符合目前转型升级特征云计算与大数据的部分标的。”汇添富社会责任混合基金经理表示。

结构性投资机会仍存

对于未来市场走势,部分基金持偏乐观态度。富国新兴产业股票基金经理认为,目前A股的绝对估值已经处于历史底部,即使考虑企业盈利增速未来会有一定下降,性价比仍然突出,对未来市场偏乐观。

华商价值精选混合基金也表示,预计下半年市场虽有波动,但整体比上半年环境更好,坚持选择优秀的公司和保持合适的仓位将成为最优选择。“具有持续成长性和业绩支撑的上市公司是我们选择的主要领域。我们仍然坚持积极的选股策略,以生物医药、可选消费、高端制造等行业作为配置方向,进一步精挑细选投资标的。”

华夏领先股票基金经理表示,下半年将优选龙头个股,在增强整体稳定性基础上,重点把握2个投资方向:第一类是在经济周期中具有持续穿越能力的龙头个股;第二类是在经济预期修复后风险偏好提升带来的新兴行业和军工板块的投资机会。