上半年新发基金4477亿元

2018年前半程,104家基金公司合计发行基金451只,募集规模合计4477.73亿元;相比去年同期,基金产品发行数量下降18%,而募集资金规模则增长了10%。与此同时,各家基金公司发行节奏明显分化,新发10只以上新基金的基金公司有15家之多,最多的上半年一口气发行了19只新基金;有20家成立3年以上的基金公司上半年未在发行市场“露面”。

今年上半年最积极布局新基金的当属广发基金,新发基金数量达到19只,而且在产品布局上也较为多元化,涉及指数、QDII、灵活配置混合、股票、债券等多个产品类型。除了广发基金,南方、华夏两家基金上半年分别发行了16只和15只新基金,位列发行数量榜单第二和第三位。

数据统计显示,包括富国、鹏华、平安大华在内的15家基金公司上半年新基金发行只数均在10只以上。

上半年在基金发行市场袖手旁观的基金公司也有两种方式,一部分是成立多年的小基金公司或是缺乏业绩号召力、面临人事变动,又或是难以挤进银行发行渠道,在新基金发行上进度缓慢,统计显示,浙商、方正富邦、华宸未来、英大基金等20家成立3年以上的基金公司上半年缺席了新基金发行市场。

另外一部分未发新基金的主要是成立不久的次新基金公司。但也有博道、凯石等刚成立不久的新基金公司积极上报新基金。

从基金公司发行总规模上看,凭借兴全合宜一日募集超300亿,兴全基金以337.09亿元的发行规模位列上半年发行榜首位,招商、广发两家公司分别以296亿元和255亿元新发规模位列第二和第三位。

资管新规之后,委外资金萎缩,混合型基金取代债券基金成为上半年最吸金的品种,兴全合宜、华夏稳盛等打出明星基金经理招牌的权益类新基金均采用灵活配置混合的形式,上半年混合基金合计募集资金2010亿元,占新基金发行总规模的45%。

除此之外,股票、债券、QDII基金分别募集531.40亿元、1896.35亿元和21.13亿元,占新基金募集金额比例分别为11.87%、42.35%和0.47%。()

下跌买新基金?上涨买旧基金?

资本市场有一句投资谚语叫“上涨买老基金,下跌买新基金”,这并不是说新基金和老基金投资能力有好坏之分,只不过在不同的投资时点,“轻装上阵”和“重型机甲”的新老基金对应着不同的投资优势。

通常来说,在单边上涨的行情中,老基金大都配置完成、仓位较高,能同步跟随市场迅猛上冲;而新基金因为需要1-6个月的建仓期,资金得不到充分利用,收益表现低于同类老基,甚至“追涨”过程中成为老基金的“抬轿人”。相反地,在“弱市震荡”行情下,老基金因为“船大难掉头”更易受伤,新基金则因为建仓缓冲期处于较低仓位,使得有充分时间抵御下跌,还可以白捡一地便宜筹码。但事实真的是这样吗?对应近期市场到底该出手新基还是老基?

首先拆解历史上4次A股跌破3000点的情况:

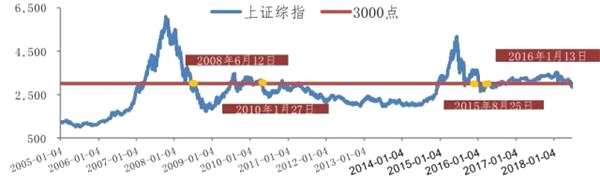

第一次2008年金融危机爆发,上证综指在连续八个月向下俯冲后于6月12日突破3000点,且随后四个月继续探底至1664点;

第二次2010年1月27日紧缩政策预期抬头,A股“四万亿行情”落幕跌穿3000点且此后六个月重心继续下移至2320点;

第三次2015年6月5178高点破灭,8月25日沪指跌破3000点但在“国家队”救市下隔天止跌企稳2851点;

第四次2016年年初A股首次熔断机制触发后,1月13日“暴跌2.0”击穿3000点防线,但在十个交易日之后触及2638点反弹向上。

综合来看,本次上证综指跌破3000点前,市场未出现明显拉升,估值也处于历史低位,主要受悲观情绪性影响,从这个角度来看,后市下行空间有限,整体与2015、2016年接近。

图1:历史上沪指四次跌破3000点,前两次盘整时间较长,近两次成为较有利阻击点

(数据截至2018-06-26)

(数据截至2018-06-26)

如果将这四次上证综指向下跌穿3000点作为起点,成立未满6个月作为新基金,成立已满6个月作为老基金,对比全市场所有主动权益型新老基金三个月、六个月、一年的收益情况可以发现:

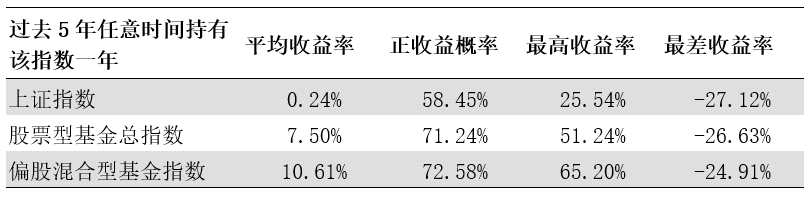

1、无论算术平均或中位数水平,新老基金收益表现都显着跑赢同期上证综指表现,做“基民”比做“股民”投资体验更佳;

2、上证综指在第一、二次击穿3000点后继续震荡下行,新基金整体表现显着优于老基金“更加抗跌”,且在一年后“回血”优势靓眼,“下跌买新”策略有效;

3、而从2015、2016年近两次大盘跌破3000点后迅速触底反弹来看,新老基金收益相当,甚至老基金略胜一筹,筑底期间虽然算不上“上涨买老”,但坚定持有老基绝对是弱市震荡中最简单奏效的“回血”方式。

表1:上证综指历次跌破3000点时持有新老基金的收益对比(算术平均数)

(富国基金)

(富国基金)