在卖“六个核桃”的养元饮品(603156)被称为“最熊新股”之后,新股市场上演了一出“熊出没”的行情,熊二熊三相继登场。

新股上演“熊出没”

2月27日,今创集团(603680)上市,第二天就打开涨停板,虽然当天仍冲至涨停,但是也因此未能实现一字板。

3月1日,华宝股份(300741)上市,第二天巨震收跌1.33%。

就此,华宝股份成为最近1个月内,第3只仅仅1个涨停就开板的新股。而连续3只新股1个涨停就开板,是自2014年初IPO重启以来,未曾有过的现象。

不仅如此,在2018年的前两个月,已开板新股的平均涨停数,呈现直线下滑的态势。2018年1月,已开板新股平均涨停数为7.67个,最高涨停数为德邦股份(603056)的13个,到了2月份,已开板新股平均涨停数仅为3.8个,最高涨停数也仅为6个,两项数据均创下2016年以来的最低纪录。

业内普遍认为,一些新股仅仅收获1个或少数几个涨停板,首先和个股本身的质地有关。如“最熊新股”养元饮品,正是因为产品品类单一、公司业绩下滑而面临被资本“抛弃”的局面。

业内普遍认为,一些新股仅仅收获1个或少数几个涨停板,首先和个股本身的质地有关。如“最熊新股”养元饮品,正是因为产品品类单一、公司业绩下滑而面临被资本“抛弃”的局面。

金百临咨询市场研究部总经理袁超表示,除了近期上市的一些个股本身有一定问题,市场风格的转变更值得关注。当前,新股炒作风潮正在退去,价值投资正在成为市场上最主流的声音。价值投资、理性投资正逐步回归市场主流视线。

炒壳炒差被抑制

证明价值投资回归的不仅有炒新被抑制,A股长期以来的顽疾炒壳和炒差,也正在发生变化。

投中研究院统计显示,2017年我国并购市场借壳上市案例共14例,其中宣布借壳有5家,完成借壳上市的仅有3家,终止借壳上市6家。

2月23日,中国证监会在官方网站发布的《关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答》显示,对于重组上市类交易(俗称“借壳上市”),企业在IPO被否决后至少应运行3年才可筹划重组上市。

上海某券商人士告诉中国证券报记者,这意味着监管部门将严格区分重组交易类型,对标的资产曾申报IPO被否决的重组项目加强监管。今后那些IPO闯关不成,就想绕道借壳登陆资本市场的企业,需要花时间好好修炼内功了。

与此同时,通过炒差获取超额收益的方式,也逐渐失去生存空间。2018年以来,大量高估值、低市值股票日趋边缘化,甚至沦为乏人问津、成交低迷的“僵尸股”。

数据显示,截至3月5日收盘,当日未交易股票272只,两市交易的股票中换手率不足0.5%的股票达到900只,占全部当日交易A股股票数量的27.89%。

优质成长股的春天到了?

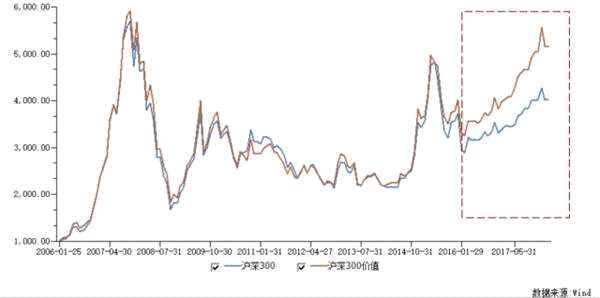

和炒新、炒壳、炒差被抑制形成鲜明对比的,是市场对于价值投资的一致“看多”。数据显示,近两年来,沪深300价值指数的表现明显强于沪深300指数。

对于普通投资者而言,如何在这种风格转变中获得收益才是王道。

对于普通投资者而言,如何在这种风格转变中获得收益才是王道。

财经专栏作家朱邦凌认为,投资者应坚持价值投资,选择估值与业绩匹配的投资标的,也就是选择估值合理,业绩稳定增长的优秀公司。

袁超表示,坚持价值投资不是一味固守蓝筹股和大市值公司,在上证50指数大幅上涨,以及中小创指数连续两年调整的背景下,投资者应有自己的风险偏好。未来蓝筹股和小盘股都有机会,但分化也会很厉害,建议在估值合理的蓝筹股和中小创之间均衡配置。

苏宁金融研究院高级研究员左俊义认为,价值策略是不分大盘股和小盘股的,只讲究估值相对未来业绩增速具有吸引力,在目前成长股蓝筹的性价比与大盘蓝筹股已经非常接近的情况下,投资者可以优选部分成长股蓝筹、长期持有。

这些策略太复杂?

江苏一位机构人士表示:“中小市值公司的估值泡沫,在经过一年多的压缩后,已缓解很多。因此从个股角度来看,当前各个板块已出现一大批估值较低的中小市值公司,目前可能是布局低估值成长龙头股票的最佳时机。”

实际上,循着机构近期调研的足迹,也可管窥机构资金的投资偏好。

数据显示,上周(2月26日至3月2日)沪深两市共57家公司接受机构调研。中证君发现,其中总市值低于200亿元的个股达40家。

个股方面,家纺龙头罗莱生活(002293)上周接受调研达62次,位列个股排行榜第一,索菲亚(002572) 、视觉中国(000681)、立思辰(300010) 、和而泰(002402) 、尚品宅配(300616)、闰土股份(002440) 、浙江龙盛(600352) 、太阳纸业(002078) 等个股获得超过20家机构关注。

(原标题:炒新炒壳炒差都out了!价值投资成主流,看机构如何扫货(附股))

(原标题:炒新炒壳炒差都out了!价值投资成主流,看机构如何扫货(附股))