11月3日,在由中国【建设银行(601939)、股吧】、主办,交银施罗德基金承办的“2018年基金服务万里行——建行·中证报‘金牛’基金系列巡讲”上海专场活动中,交银施罗德基金权益投资总监、基金经理王少成表示,国内银行间利率已回落至2016年同期水平,流动性回归充裕的过程将促进资金向股市配置。2018年四季度大概率将出现海外经济继续回落、中国经济触底企稳的组合。

资金逐渐回流新兴市场

王少成表示,美国经济中利率敏感的地产等均已滑落至2008年危机同期水平,表现并未好于新兴市场。美国15%-20%的企业利润来自境外,美元汇率的升值将打压境外利润,进而影响美国企业盈利。强汇率和高利率对美股的抑制作用不容忽视。

“美国联邦基金利率期货远期曲线提示美联储本次加息终末利率仅为2.9%,相当于在目前基础上仅仅剩下3次25基点的加息,远低于美联储点阵图所暗示的加息路径。市场对美联储12月议息会议上继续加息的预期正在下降。”他表示,2018年四季度出现美联储主动调节政策预期,驱动美债利率和美元汇率走低的可能性正在增加。1997年-1999年美联储紧缩间隙也存在中美货币阶段性背离。美国货币政策紧缩、中国货币政策宽松的组合在美国1994年-2000年加息周期中短暂发生过。中美长债利率差异更多体现全球金融与实体间矛盾。以美国为代表的发达国家经济结构逐渐脱离工业、固定资产投资、出口等实体经济,以股票和债券交易为代表的金融经济占比不断扩大。假设美债与中债利率定价都是各自经济体活动的真实反应,中美利差缩窄实际上是反映了目前全球实体经济已不能承受金融活动所产生的长债利率,海外央行货币政策继续收紧受到掣肘。

在王少成看来,美债利率逐步缓和是新兴市场资金流动的先导指标,根据EPFR统计的新兴市场股票基金申购赎回数据,后者已在10月下旬转为显着流入。当以中国为代表的新兴市场经济体相对G7表现更好时,资金将逐渐流入新兴市场股市,反之将显着流出,目前二者裂口正加速合拢,意味着资金流入新兴市场股市的趋势将持续。资金开始重新流入新兴市场。

他认为,在不触发2008年和2015年式快速通缩的情况下,海外发达国家的放缓往往带来美债利率和美元汇率的下行,营造较为宽松的流动性环境。近期市场较为关注中美经济与货币政策背离带来的中美长债利差收缩至极限。由于美债利率波动远大于中债,中美利差缩窄至极限一般是在美债利率的相对高点。美债利率回落带来中美利差的回归。

四季度企业盈利料将止跌企稳

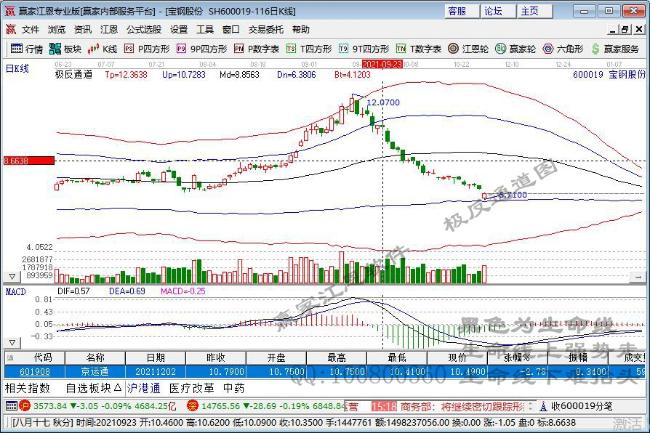

王少成认为,以各个经济体之间可比的衡量经济周期的经合组织领先指标度量,各个主要经济体所处周期位置在上半年显示出较大差异。中国在2017年三季度率先放缓,但已逐步企稳反弹;欧元区、日本从2018年一季度开始逐步放缓,美国在2018年二季度开始放缓。2018年四季度大概率将出现海外经济继续回落、中国经济触底企稳的组合。中国领先指标先于海外经济体企稳反弹过程中股市易形成剧烈反转行情,背后包含国内经济企稳带来的企业盈利修复以及海外经济放缓带来的流动性缓和两个驱动力,分别对应股市的盈利端与估值端。近20年以来中国的经合组织领先指标都领先中国工业企业利润增速一个季度左右,意味着四季度企业盈利将止跌企稳。

此外,以补短板为代表的基建投资带动建筑业发力,对冲制造业的疲软表现。体现建筑业需求的螺纹钢和体现制造业需求的热轧卷板出现今年以来的最大背离,印证需求端的分化。

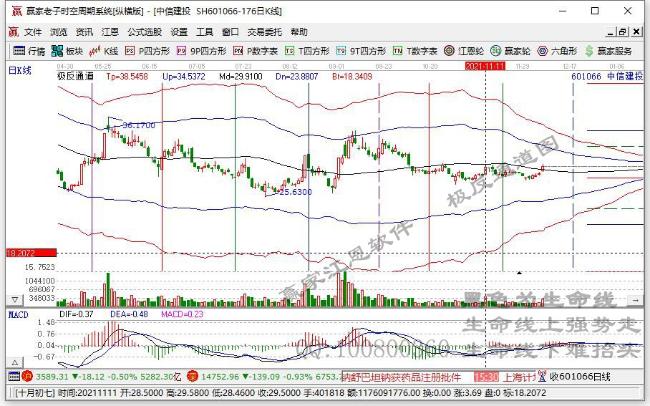

王少成认为,国内银行间利率已回落至2016年同期水平,流动性回归充裕的过程将促进资金向股市配置。2009年以来理财产品收益率拐点出现6个月之后,股票市场也将迎来拐点,目前这一信号已经出现。海外与国内流动性环境均支持股票市场反弹。

对于市场预期,王少成表示,截至2018年10月24日当周,流入大中华区股市的资金已恢复到2018年2月的峰值水平,流入整体新兴市场的资金在大中华区的带动下表现较好。