近期,公募基金行业两大现象值得关注:一是基金发行失败的案例增多,今年已有10只新基金未能如期诞生。二是分级基金场内价格波动剧烈,呈现出“落幕”前的“疯狂”。两者看似没有必然联系,但在笔者看来,却都是基金行业市场化运行机制的必然结果,也是行业走向成熟的体现。

若干年前,在基金发行批文还属于稀缺资源的时代,基金募集失败是不可想象的。新基金设计再糟糕,基金公司也会想尽办法保证其成立,并将其当作未来管理规模增长的“种子”,耗费资源保证其存活。

然而,当基金发行审批走向市场化,基金的“壳价值”也随之迅速贬值。再加上银行委外投资的降温,机构定制化的新基金本身就缺乏“群众基础”,机构变卦之后,基金公司自然没有必要确保其募集成立。

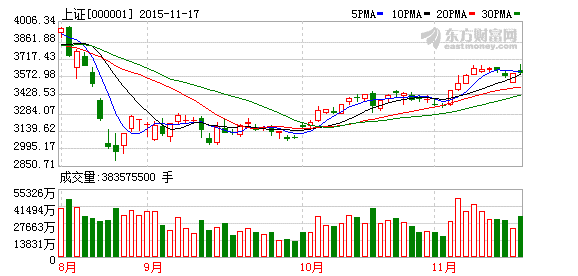

如果说新基金募集失败反映的是优胜劣汰在供给侧发挥的作用,分级基金的落幕则是其在需求侧的体现。尽管政策因素是分级基金历史终结的直接原因,但在2015年的市场波动之后,分级基金在投资者中的口碑就已经明显下降,只在少数专业投资者和机构间得到认可。不可否认,一旦股市再度迎来大牛市,分级基金如果存在仍然会热度回升,甚至可能重新出现“爆款”。但其杠杆机制已被证明很容易给投资者“挖坑”,与公募基金透明、简单的产品定位不符,这也是分级基金被监管层限制的根本原因。

实际上,无论是基金募集失败,还是分级基金“寿终正寝”,都说明中国公募基金业经过二十年发展,市场化机制正越来越成熟。公募基金产品的生命力,最终是看其能否满足广大投资者的需要,为持有人提供合理、稳定的收益。

健康的行业生态中,有生命力的基金应该是顺势而生,规模随业绩的提升稳步扩大,而不应该是带着扩大规模的使命而生,随着使命的终结而亡。归根到底一句话,真正决定基金命运的,应该是投资者,而不是基金公司。