余广,景顺长城股票投资总监,具有14年证券、基金行业从业经验。英国班戈商学院银行和金融工商管理硕士,中国注册会计师。曾先后担任蛇口中华会计师事务所审计项目经理、杭州中融投资管理有限公司财务顾问项目经理、世纪证券综合研究所研究员、中银国际(中国)证券风险管理部高级经理等职务。2005年加入景顺长城基金,先后担任研究员、基金经理职务。现任景顺长城股票投资部总监。

做投资的自我修养:

独立思考不断学习

这是个快速变化的社会,“喧嚣与骚动”充斥在生活中的每个角落。在信息轰炸的洪流中,如何不随波逐流,做到独立思考是一件不容易的事。做投资的难点在于,不单要面对现实中诸多杂音的干扰,更要做到平心静气的“慎独”。

对于投资老将余广来说,“独立思考”只是做任何事情之前的一个简单前提。

回顾自身的成长路径,历经财务、审计、卖方的工作经历后,面对诸多选择,余广走进更加适合个人性格的买方做投资。

余广坦言,自己的性格是专注业务,不擅长处理业务之外的繁琐事务,同时,喜欢独立思考,不太容易受到别人影响,因此买方的工作或许更适合。

2005年,余广进入基金行业,成为景顺长城的一名研究员,经过家电、地产、金融等多个行业研究的历练,2010年管理第一只基金——景顺长城能源基建基金。彼时市场上对于机械、资源类等偏周期性的行业并不看好,当时选择投资这类行业在很多人看来并不合时宜。

余广在深入研究个股基本面之后发现,其中一些企业实际盈利能力其实很好,并没有市场普遍预期的那么悲观。在别人唱衰之时选择买入并持有,下半年反而“逆势”获得了优异的回报,甚至一度在偏股型股票基金中排名前列,这是余广初入投资圈时“慎独”所得到的回报。

经过多年的知行合一,“独立思考”就烙印在余广的投资中,不去盲目地追寻风口,不跟随市场押宝,做到均衡配置,也成了之后外界对于余广投资风格的一贯认知。

但是,独立思考并不意味着固步自封,不断学习也是余广对自己的基本要求。

余广坦言,投资者对于一家公司的理解是不断深入、完善的,也是动态调整的。长线持有的前提是选对股票,否则长期下来也不会有好的收益。不断学习,可以加深对于公司的理解,增加对于好公司价值判断的确定性。例如余广此前曾经重仓的企业,由于预见到行业竞争格局的变化和企业自身利润增速的放缓,余广选择在市场火爆之时提前离场,从而躲过了后期股价的调整。

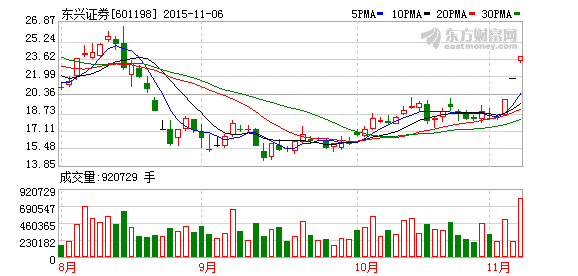

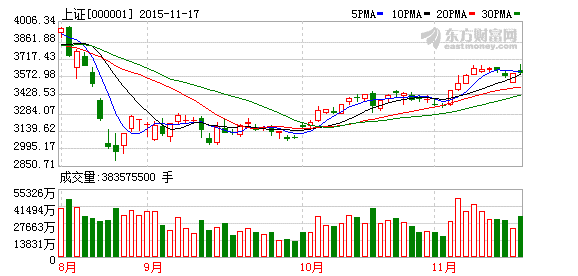

但投资难免需要交学费。在2015年整体市场剧烈调整中,余广的投资组合也受到波及。而后为了防范赎回带来的流动性风险,他选择了相对防御性的策略,在增加组合的安全性的同时,也错过了随之而来的上涨机会。事后,余广坦言,这两年正是他成长最快的两年,跌宕起伏的市场正是投资者最好的学习机会。“投资本身就是一个不断学习、不断领悟的过程。”余广说。

时隔一年,中国证券报记者再次采访到景顺长城基金股票投资总监余广。

2017年,余广管理的景顺长城核心竞争力、景顺长城精选蓝筹基金收益率均在45%以上。同时,作为景顺长城基金的投资总监,他带领的股票投资团队在2017年整体业绩优异,管理的权益类基金平均收益超过30%,在89家可比基金公司中排名第四。

余广以坚守价值闻名。虽然去年市场风格千变万化,但这位“以实业眼光做投资”的投资总监,所管理的基金去年各季度报告显示持仓变化并不大。而他的投资风格和理念也一如从前,精选基本面优质个股,长线持有。

在A股市场,没有变化实非贬义,因为在大多数时候,基金经理做到不漂移、始终坚持自身风格并非易事。一年后和余广一起复盘,记者发现这位A股市场老将,又有了一些值得说道的地方。

选股理念:

真赚钱的企业才值得投资

除了拥有成熟理性的投资理念,投资还必须掌握可复制的选股方法。

对于余广来说,就是站在做实业的立场上去看一门生意是否真的能带来利润,只有真正赚钱的生意才会有人愿意投资。

“如果你是一个老板,现在拿出一百万元现金投资一家企业,那么你会投什么样的企业?”

在这样设身处地的拷问下,ROE的重要性不言而喻。早年做审计的职业生涯让余广在选股的时候有更严苛的财务标准。

在余广看来,如果花了真金白银去入股一家企业,结果一年都赚不了多少钱,相信这样的公司没有人愿意去投。如果一家公司ROE水平比较好,至少说明它的赚钱能力很强,这是余广选择公司的第一个关键标准。

当然,做老板并不只关注眼前的利润。余广认为,一家公司的稳定性也是至关重要的因素。因为合伙做生意,肯定是要从长计议,不是短期赚些快钱。假设一个企业现在很赚钱,但只能坚持一两年,第三年就倒闭了,这样的投资还有什么意义呢?

“因此看的时间要长。”余广强调,“看它三到五年,甚至十年以上。”

此外,维持企业高效运转、长期存续的重点之一在于良好的现金流。好的现金流不仅可以用来分红,更可以支持企业滚动向前发展。

余广认为,作为合伙人或者股东,肯定要看到有现金进账的,而不是希望看到一堆应收款或者存货。同时,假设现在看这家企业表面上盈利不错,但是第二年管理层又会来找股东要资金,这种“无底洞”式的企业相信也没有人能忍受太久。

“很多投资标的,如果把它当作自己做生意来看待,是很容易看清楚的。”余广坦言。

然而,在A股市场中,由于流动性较好,股份流通起来十分方便,因此以散户为主的大多数投资者在过去很长一段时间,都是在追求利用价差获取资本利得的收益。

把股份当“筹码”而不是价值,追求短期博弈性机会而不是长期的价值回报,在余广看来有些得不偿失。

在余广看来,这样做的结果往往是追逐短期的博弈性机会,而逐渐脱离了基本面的逻辑,认为公司本身质地的好坏并不重要,而是当作“筹码”来使用。余广认为,这样做的结果往往也不尽如人意。

因此,与其去追求短期博弈碰运气,不如精选基本面优异的个股,并且长期持有,分享优质企业成长所带来的收益。余广认为,在一个长周期里,股票所有的短期波动实际上都没有什么大的影响,时间一定会让好企业的价值慢慢显现出来。大道至简,拉长周期来看,这样的投资方法可能更为有效。

“投资本身很难么?其实投资本质上更多的是一个返璞归真的过程。”余广如是说。

以投资为职业:

投资可以做到老

基本面优异的个股在刚刚过去的2017年给予价值投资者很高的回报,重仓蓝筹白马股的公募基金净值亦水涨船高。

有不少人认为所谓价值投资就是买白酒家电一类的蓝筹股,但在余广看来,价值投资更多的是一种理念,并不是买了某些股票,而是这些投资行为是体现理念的一种例证。

余广解释道,美国作为相对而言成熟有效的市场,投资组合做到超过基准的收益很难。而在A股,整体而言,还是有很多投资组合在过去获得超过基准较多的回报,这就说明国内市场还是处于弱有效的状态。在这样的情况下,在未来比较长的一段时间,价值投资还是有很多机会的。

与此同时,作为基金经理,余广认为成功投资的案例,并不只是选中了几只牛股,而是要长期做好一整个组合的投资管理与风险控制。因此,在精选好个股的同时,做到均衡配置也十分重要,因此,他的组合并不会过分集中在某一行业。

值得一提的是,余广的投资组合在过去以市场“落后”的换手率,换取了市场领先的投资收益,而这正是践行价值投资理念的结果。

对于2018年的市场,余广表示并不会去预测指数、板块走势,他的投资理念也始终如一没有变化,总体而言依旧看好消费升级带来的相关机会,需要做的还是精选个股,跟踪公司基本面动态。但同时,他也提醒投资者,由于去年的上涨,不少优质个股的估值已有较大提升,2018年选股难度有所增加,需要适度降低投资收益预期,不能以去年的眼光来期待组合收益。

当然,对于投资始终保持热爱,相信也是“价值投资”的一个必要条件。

余广坦言,选择投资作为职业的其中一个原因,是因为投资工作不存在退休的概念,可以作为终身的事业,一直做到老。

余广身边的同事也反映,余广对投资热爱至深,每次出差外地参会,余广总会要求安排几家当地企业进行调研,不浪费任何机会。在个人休假到日本旅游时,余广甚至还联系了日本当地的企业上门调研,只是因为“想看看日本的百年企业以及消费品企业是怎么管理的”。