近日,激发市场活力的政策频出。业内人士认为,受益于市场交易量和活跃度的提升,未来以量价因子驱动的量化基金有望“王者归来”,采用市场中性策略和套利策略的量化基金料获得投资者追捧。政策频出改善流动性预期

上周,证监会和上交所先后发声强调优化交易监管,规范市场环境,被业内人士认为将改善市场的流动性预期,游资和量化基金会是最先提升交易活跃度的一批资金。

好买量化投研部总监朱灵引称,国内的股票量化私募,绝大部分策略的换手率很高,驱动交易信号产生的是量价因子,由盘口数据变化触发。这种情况下基金管理人往往关注两个因素:波动率和交易量。波动率决定单笔交易的利润,交易量提升则可以让整个池子的机会增多,因此以量价因子驱动的量化基金天生喜欢交易量较大、波动也较大的放量市场。

“比如市面上大家比较熟悉的明汯投资、九章资产等,基本一年下来的换手率在50倍左右。”一家30亿元规模量化私募的负责人对记者表示,他认为,在上交所发声强调优化交易监管后,会打开市场的流动性、提高交易量,有利于国内主流量化私募基金业绩和行业发展生态的双重改善。

此外,5日上午,科创板将在上交所设立并试点注册制的消息正式落地。一家知名量化私募的总经理表示,“当前的科创板之于创业板,类似于当年的创业板之于中小板。从历史数据看,创业板将要设立的消息从2006年、2007年开始‘吹风’,2009年年底正式设立,而后2008年到2010年中小盘股明显跑赢大盘,可以看到整个市场蛋糕在扩大,同样科创板设立也会带动更多资本入市,营造有超额收益的市场,做大市场容量,这对量化基金是直接利好,当然更多市场参与者也会从中受益。”

两类量化策略将受追捧

业内人士认为,受益于市场交易量和活跃度的提升,未来市场中性策略和套利策略的量化基金有望获得投资者追捧。

“量化更多是群体性交易,交易的是一揽子股票,市场机制带来的好处更容易反应出来。”另一家知名量化私募的总经理表示。“未来市场容量一旦扩大,利好会更明显,尤其对于一些相对价值策略例如市场中性策略、套利策略等。市场容量越大、活跃度越高,交易时的换股成本即盘口损耗更低,例如买一和卖一差距会缩小,基金管理人也不会因自己的交易量太大且市场容量太小而被一下子‘顶到’卖二、卖三的价格上,这些最终都会反映到基金业绩中。”

上述私募总经理表示,近期股票多头的量化策略会有更多机会,风格上倾向于中小盘,“茅台、平安的行情可能走到尾声了。”他称,“股票多头策略中,不仅包括多因子选股,还有择时对冲、事件驱动等,站在当下判断,向上空间比过去半年大,从投资收益的角度看,适当放大敞口对策略有利。”

2013年、2014年,由于中小盘长期跑赢大盘,一类做多中小盘股、做空沪深300股指期货的伪市场中性策略曾经赚得盆满钵满、颇受投资者追捧,但在2014年底开始直至2015年结束的“大象狂舞”行情中,这类策略被“两边打脸”,市场中性策略管理人更是重新洗牌。上述30亿元规模私募负责人称,未来如果中小盘股的活跃度和上升空间被打开,这类策略很可能会“卷土重来”。

“毕竟有利润的地方就会有资金的追逐,从结果上看,它很有可能获得不错的收益。但这种策略风险敞口暴露大,经过那轮风险教育的投资者可能会记忆犹新。”

上述知名量化私募总经理也表示,这种策略是以风格错配赚市场β的钱,在特定市场可能有效,但大多数时间已被证明风险大于收益,因此即使赚钱也并不推崇。相反,风格匹配的真市场中性策略,任何时候都有机会。他特别提到,如果未来两融业务在允许范围内展开,对冲工具的便捷性进一步提升,对市场中性策略甚至更多量化对冲基金来说都是一个大利好。

“尽管量化基金可能是最早一批提升交易活跃度的资金,但必须强调的是,必须有不同属性的资金进来,如果全部是量化私募,他们之间博弈也不是好事。”朱灵引称,“量化2.0时代正在开启。”

量化策略今年收益领先

事实上,在今年震荡下行的市场中,量化策略收益一直居前。

格上理财数据显示,在今年前9月规模以上私募中,独立于A股市场的主观期货和程序化期货以7.26%和5.32%的平均收益排名前两位。套利策略和市场中性策略则以3.82%和2.6%的平均收益排名第三和第四位。相比起同期股票策略-10.13%的回报,以及沪深300指数-15.87%的走势,收益优势明显。

如果细分来看,套利策略和市场中性策略收益前1/4的基金管理人分别获得18.76%和14.5%的平均回报,5亿元规模以上的管理人平均收益则为3.33%和3.67%。

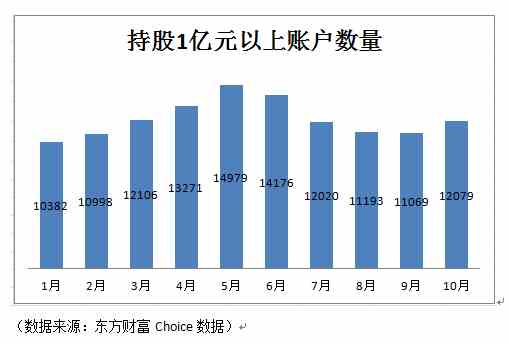

“不过,从今年7月开始,当沪深两市每日交易量进一步下降到2000亿元时,基本市面上以量价因子驱动的量化基金就没法做了,单月业绩都有回落。”朱灵引称,未来待市场流动性和上升空间进一步打开后,这类基金可能率先领涨。他也提到,对于以历史数据为依据建立模型和矫正模型的量化基金来说,收益的提升不仅取决于政策的利好,更依赖于政策的可预期性和持续性。