基金投资,是一项信任投资,投资者会用“脚”投票。基金只有建立起强烈的信托责任,以责任感让投资者放心,以较高且稳定的投资收益回报投资者,投资者才能放心地将资金交予基金管理。“没有什么比为投资人赚钱更重要。”这正是长城基金研究部总经理何以广管理基金以来一直坚持的投资目标。

自2011年进入长城基金以来,何以广已经在投资行业历练了7年,先后担任过机械、电力设备新能源行业研究员、基金经理等。清华大学核科学与技术连读博士的深厚学习背景,多年投资经验积攒出的市场嗅觉,促使他在追求一个相对较好的业绩目标基础上,形成了一套独特的投资体系。在选股上,何以广始终坚持“CAN_LR可乐”选股模型。模型中的“C”指最近一个季度利润增速(通常大于30%);“A”指未来12个月利润增速(通常大于30%);“N”是指包括新产品、新技术、新服务、新产业、新管理等在内的新变化;“L”即龙头股,包括基本面优异的企业和股价表现强势的公司;“R”就是ROE(净资产收益率),通常大于15%。同时,何以广会根据市场情况的变化,动态调整模型中的具体参数指标。

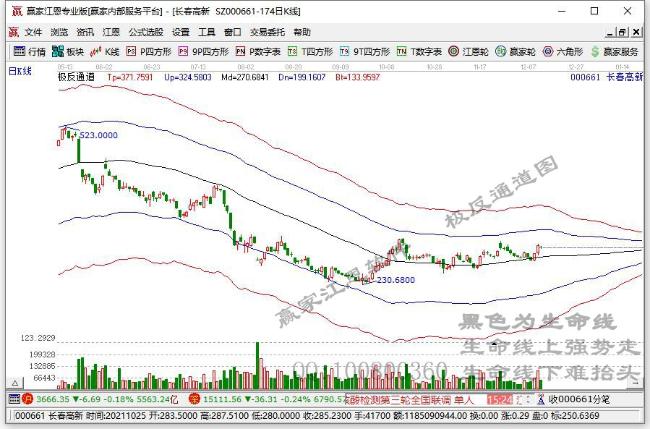

在何以广看来,要正确地执行CAN_LR“可乐”选股模型,最重要的是勤奋。需要不断地通过财报、公告、研报等海量数据(603138,股吧),观察数据背后蕴藏的行业信息和内在逻辑,寻找数据背后的确定性作为投资支撑。然后在个股选择上,坚持用每日复盘的技术面择时方法,力图精准把握买入良机。坚持“基本面选股+技术面选时”,成就了何以广的投资特色。

以净值稳定上涨,控制回撤为目标。这是何以广在投资目标中非常看重的一点,也是他认为实现“让投资者能挣钱”上佳的途径。何以广表示,基金的波动太大,不利于投资者进行长期投资,减少波动能增强投资者的财富体验。为了降低基金净值的波动率,他更青睐于分散投资,一般情况下他对于细分行业的持仓不会超过10%,单只个股的仓位也不会高于3%。另外,坚决止损也是他控制波动的有效方法之一,对于他认为表现不够理想的股票,他会果断进行持仓调整。

据了解,长城基金正在发行的长城智能产业灵活配置混合型基金拟任基金经理正是何以广。资料显示,该基金投资组合中比例为基金资产的0~95%,其中,投资于智能产业相关上市公司股票不低于非现金基金资产的80%。何以广表示,看好智能产业未来的投资价值,智能产业正在迎来黄金时代。智能产业具有技术密集的特点,产品更新换代周期快,中国拥有全球规模最大,增长速度最快的智能产业市场,产业也具备全球竞争优势、配套成熟,具有创新能力及核心优势的企业具备长期投资价值。