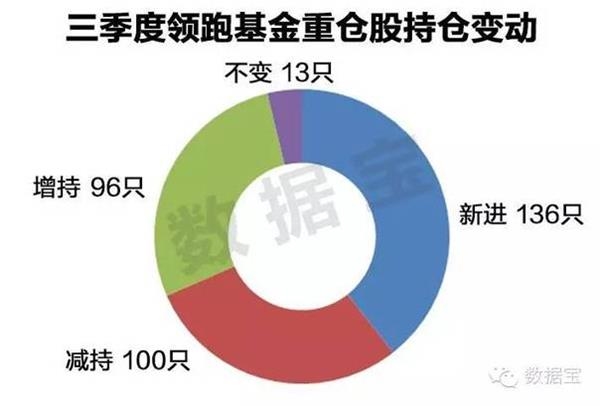

最新公布的公募基金规模数据显示,在2017年A股市场分化、债券市场震荡的背景下,股债两类基金的份额均遭遇净赎回。尽管主动权益类基金收益率表现抢眼,但获得净申购超过10亿份以上的基金仅有48只;其中,兴全趋势投资份额净增73亿份,排名首位。被赎回超过10亿份以上的则达到80只。股债两类基金均被净赎回

WIND数据显示,剔除货币基金后,2017年年末公募基金的非货币基金资产规模总额为4.4万亿元,与三季度末的4.48万亿元相比略有下滑,与2016年末的4.67万亿元相比下滑了约5.78%。分类来看,债券基金是下降主力。数据显示,2017年年末债券基金的规模约为1.84万亿元,与2017年三季度末的1.88万亿元相比较为稳定,但与2016年年末的2.12万亿元比减少了2800余亿元,且基金份额呈现净赎回状态。一方面,或许与2017年资金面较为紧张,债券市场震荡,基金收益率走低有关;另一方面,对机构委外资金的监管也在逐步加强。

权益类基金则由于A股结构性行情的突出有所增长。2017年权益类基金的资产规模为3.03万亿元,较2016年年末的2.92万亿元略有增长。这与权益类基金整体取得正收益相关。但从基金份额来看,权益类基金仍然是净赎回的。2017年年末仅有1.77万亿份,较前一年年末净赎回率约为10.99%。

尽管货币基金已不纳入基金公司规模计算,但不可否认的是,货币基金规模仍然在继续增长,并且已经突破7万亿。据WIND数据,截止2017年年末,货币基金资产总规模为7.16万亿元,较三季度末的6.56万亿元增长9.14%,较2016年年末的4.55万亿增长了57.36%。第一大货币基金天弘余额宝资产规模为1.58万亿,与三季度末的1.56万亿相比保持平稳。

兴全趋势投资净申购居首

从主动管理的权益类基金的表现来看,在整体净赎回的背景下,基金之间因业绩表现不同而差异明显。相比2016年末,获净申购份额最高的是兴全趋势投资,该基金在2016年年末为70亿份,到2017年年末,已增至143亿份,净申购约73亿份,净申购率为103%。加上全年该基金净值增长超过25%,该基金资产规模由2016年年末的69亿元增至2017年末的133亿元,增幅超过91%。

其次是东方红睿丰。该基金份额净增长69亿份,2017年末达85亿份左右,由于低基数效应,净申购率达到430%。这主要是由于2017年东方红旗下基金业绩表现出色,而领跑的几只基金多采用封闭运作,因此投资者无法购买,采用开放运作的东方红睿丰自然受到资金追捧,该基金全年净值涨幅为54.75%,其资产规模也增至129亿元,年增幅540%。

作为股票基金冠军,易方达消费行业基金份额也增长了48亿份,增量排名第3,相较2016年末仅有9亿份的规模,这一增幅达到了528%,其总份额也升至57亿份以上。加上全年基金净值增长接近65%,其资产规模由13亿升至133亿元,增幅高达936%,近十倍。

上投摩根核心、嘉实沪港深精选、南方品质优选三只基金份额全年净增长36亿份、32亿份、32亿份,仅次于前述3只基金。这三只基金全年的收益率也均在40%-60%之间。此外,还有11只基金份额增长了20亿份以上。这些基金平均收益率超过36%。受此影响,2017年末主动管理的百亿基金增至11只(不考虑5只国家队基金),包括易方达消费行业、兴全趋势投资、汇添富医疗服务、东方红睿丰、易方达新丝路、嘉实元和、华夏回报、东方红睿华沪港深、博时主题行业。易方达和东证资管各占两只。而在2016年则只有5只。

80只股基份额缩水超10亿份

与此同时,业绩表现欠佳的基金则遭遇净赎回。共有80只主动管理的权益类基金的份额减少10亿份以上,这些基金的2017年平均收益率为6.5%。

包括诺安利鑫在内的两只基金被净赎回超过超过40亿份以上,净赎回额最高。诺安利鑫在2016年年末的总份额为43.99亿份,至2017年末仅剩下3.49亿份,净赎回率达到92%以上。不过,这主要是由于该基金此前为一只保本基金,成立于2015年底,到期后于2017年四季度转型为灵活配置型基金,到期后即遭遇净赎回。不过作为保本基金来看,该基金在两年的保本周期内收益率仅有1.5%,不具备吸引力,被赎回也在情理之中。

此外,华泰柏瑞惠利A、建信鑫利、中邮信息产业、诺安景鑫、嘉实事件驱动等10只基金净赎回份额超过30亿份。其中,诺安景鑫的情况与诺安利鑫相似。而嘉实事件驱动、华泰柏瑞惠利等7只基金均是成立于2015年二季度,即股灾前夕,其中部分基金2017年以来净值有所反弹,部分投资者回本后撤出的概率大,另一部分基金则是由于继续亏损,部分投资者忍痛割肉。

国投瑞银境煊A、国投瑞银进宝、财通多策略精选、长信量化中小盘、中欧盛世成长等12只基金份额缩水20亿份以上。