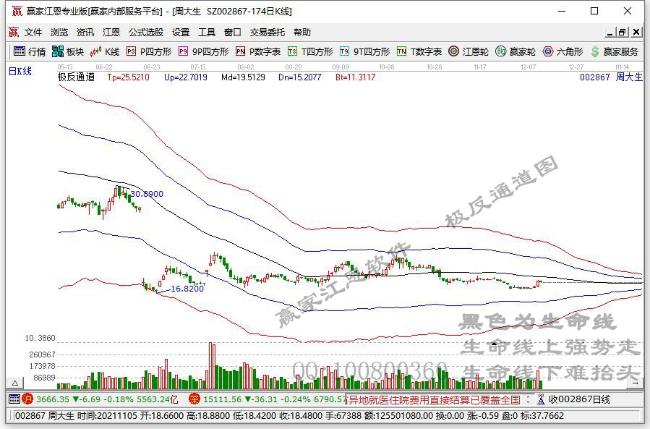

回望始于2015年底的传统行业供给侧改革,已经历时3年,并取得了重大成果。截至2017年三季度,国有控股企业实现工业增加值同比增长6.8%,国有企业的造血能力恢复,利润表和现金流量表得到较大的修复。以煤炭行业为例,资产负债率水平从70%下降至67%附近,现金流恢复到了近5年的最高水平,上市公司前三季度利润总额同比涨幅在100%到300%之间。

对于房地产链条上的周期品投资来说,最重要的是跟踪政策对于行业趋势的引导和扰动。早在2015年底中央经济工作会议上首次提出,“要着力加强供给侧结构性改革,积极稳妥化解产能过剩”;2016年中央经济工作会议又提出“深入推进三去一降一补,振兴实体经济”。连续两年的政策导向重点都在改善工业上业供过于求的状况,盘活存量资产。随后的2016年-2017年,地产产业链条上的周期品受益于供给侧改革,成为了资本市场中的亮点。

从煤炭行业运行来看,2016、2017年煤炭行业供给退出超4.5亿吨产能,提前完成总指标的90%以上。总量置换和减量淘汰带来的是2016年下半年开始进入价格上涨的快速通道,煤炭行业主力期货价格始终维持在高位。进入2017年四季度,炼焦煤主力期货合约一直维持在1300元/吨以上,动力煤主力期货合约600元/吨,上游铁矿石和螺纹钢价格指数也一直维持在2016年以来的高位,各价格指数涨幅均较2016年初上涨50%-200%。涨价趋势呈现蔓延势头,甚至传导到海外,带动澳洲煤炭、铁矿石价格较2017年中期上涨20%以上。

2018年周期品行业将如何运行?2018年的供给侧改革仍是主导,政策方向将从单纯“减量”向“提质”转变。资本市场上的投资机会预计将集中在地方和中央国企改革的整合加速上。

展望2018年,以煤炭行业为代表的周期性行业依然会有较大的投资机会,投资的主要方向在于供给侧改革的深化带来细分行业龙头的机会。原因有二,一是从深化改革的角度,上游周期品的价格仍然能够维持在近三年的高位,上市公司的业绩改善从利润表修复到了现金流量表,现金流改善后扩大资本开支,增加先进产能的释放将带来龙头公司业绩的持续改善,而且相关公司估值基本都处在历史低位;二是从宏观政策层面看,维持经济新常态,需要供给侧改革持续发力,这是扭转重化工业存量资产效率低下的根本方法,也是最有效的直接手段。2018年,地方国有企业改革加速将有效提升龙头企业市场份额,行业格局由散乱逐渐演变为寡头垄断,使行业龙头企业直接受益。因此,建议投资者关注细分周期行业的龙头企业,一起分享穿越周期的红利。