在2017年的“一九”行情中,保险股表现出色,保险指数从年初至今涨幅为61%,中国平安(601318) (601318)更是实现翻番;然而,随着大盘近期的回调,保险板块同样掉头下行。

在公募基金中,华安策略优选(040008)三季度大比例加仓保险股,第一大重仓股为中国平安。该基金的基金经理杨明向记者表示:“今年以来,金融业上市公司的基本面整体都在好转,特别是寿险公司,保费增长、利率上行以及股市上行都构成利好。历史上,一般利率和股市是反向的,目前两者同步上涨是第一次出现,保费收入也有不错的增长,目前保险股的估值仍在低位。”

不过,赛亚资本董事长罗伟冬却表示,保险股短期涨幅已部分透支其内在价值,近期的调整尚未结束,追高风险很大,待调整到位后再介入是不错的选择。

多因素叠加利好上市险企

对于保险股今年的这波行情,多家公募和券商人士向记者表示,其源于保险姓保政策下产品价值率提升、倒逼险企业务结构改善、利率上行背景下准备金折现率拐点临近、投资收益超预期等多重因素合力所致。

东北证券(000686) (000686)非银金融团队告知记者,据保监会官网数据,截至9月底,保险行业资金运用余额14.64万亿元,较年初增长9.38%,其中银行存款占比13.73%、债券占比35%、股票和证券投资基金占比12.86%,其他投资占比38.41%。“2017年险企成功把握A股和H股的结构牛机遇,预计今年全年保险业资金运用收益率约为5.85%,2018年有望超过6%。”

此外,保险公司准备金补提压力趋缓也加速了利润的释放。东北证券非银团队分析,一般而言,折现率越高、准备金计提越少,险企利润就越多,尤其是传统险准备金折现率与750日移动平均国债收益率挂钩,从2015年下半年以来到今年10月份,10年期国债收益率750日移动平均线一直处于下行趋势,险企利润受到明显的正向影响。

“2016年10年期国债收益率750天移动均线下行约32BP至3.4620%,按照当前静态测算,今年的10年期国债收益率750移动均线将下行约20BP至3.260%,2018年则将上行约20BP至3.460%。2016年四家上市险企因准备金补提合计减少税前利润592亿元,2017年前三季度累计减少税前利润421.66亿元,四季度责任准备金补提影响已逐步出清。今年1-9月,累计补提的责任准备金对上市险企的税后归母净利的影响比例分别为:国寿(33.2%)、新华(22.9%)、太保(22.3%)、平安(17.1%)。考虑到基数效应,我们预计2018年、尤其是2018年上半年,纯寿险公司的业绩释放能力更为显着。”

从需求端而言,保险股也搭上了消费升级的东风。国泰基金人士对记者表示,保险股的投资逻辑已从“估值修复”进入“价值发现”,关注点也从资产端转移到负债端。“2015年以前,保险股属性上更类似银行股,但现在投资保险股的核心逻辑正在发生变化,保险股现在是典型的消费升级概念。随着人民生活水平提高和更加重视生活品质,一部分中等收入家庭在保险上的投入将大幅增长。”

而保险公司自身的数据也反映了这种趋势。“以中国太保(601601) (601601)的寿险个险业务为例,上半年中国太保寿险个险渠道保费收入占寿险保费收入的91.8%,较2016年同期提升3.4%,公司实现个人客户业务新保保费收入364亿元,同比增长41.7%。据此判断,我们对保险行业未来的发展环境十分看好,未来几年内,保单销售环境将持续好转,保险行业高景气度仍在。政策面对保险业十分有利,改革红利正在持续释放。在趋势性机会面前,市占率高、治理规范的上市险企将率先受益。”国泰基金人士如是分析。

此外,2017年保监人身险【2017】134号文正式实施,保监会持续强调“监管姓监”;同时,今年以来处罚力度加大,部分险企变相突破监管红线被暂停新产品申报、部分险企因公司治理不善遭到监管问询。东北证券非银金融团队表示,过去几年依靠银保渠道快速做大保费规模的中小险企正面临“没有产品可卖+前期产品给付到期+保障型客户积累较少”的尴尬境地,经营规范、坚守合规底线的优质险企有望获得竞争优势。

个股分化,业绩为王

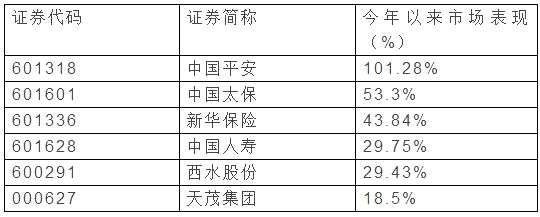

尽管保险板块走势强劲,板块内的6家上市险企走势却出现极大分化。从年初至11月30日,中国平安涨幅最多达104%,中国太保涨幅54%,西水股份(600291) (600291)和天茂集团(000627) (000627)涨幅均不足30%。

对于中国平安,东北证券非银团队点评称,公司是寿险代理人的“黄埔军校”、车险业务的第一品牌,2013年以来归母公司净利润持续保持两位数增长,业绩增长最稳定,确定性最强;新华保险(601336) (601336)“砍趸交促期交拉动总保费提升”的战略转型计划将在2018年步入收获期,其代理人队伍也有望在2018年保持两位数的增长,业绩边际改善最为明显。

对于涨幅落后的西水股份和天茂集团,东北证券非银团队向记者分析,从核心业务方面判断,两公司“并非纯保险公司,且在近年来保监会持续强调‘保险姓保’政策加码回归本源的背景下,资本市场不会给予过高的关注或者估值”。据其分析,天茂集团旗下拥有国华人寿51%的股份,2017年上半年,国华人寿的原保费收入占比超96%,但利润率较高的健康险和意外险保费收入贡献仅为0.5%;相较于其他上市险企而言,在期缴保费收入占比、长险保单占比、个险代理人队伍等方面差距比较明显。

西水股份持有天安财险约49%的股份,公司前三季度净利润增长63倍,主要是受天安财险持有的兴业银行(601166) (601166)股权核算方法调整的影响,且其三季度末的综合偿付能力充足率仅110.65%,按照保监会10月发布的《保险公司偿付能力管理规定(征求意见稿)》,偿付率低于120%的险企业需要“重点核查”。

接受记者采访时,曾担任新华人寿保险资管公司高级投资经理的志开投资董事长罗敏向记者表示,保险股短期回调主要是受大盘影响,展望未来,税延型保险有望于今年底推出,将进一步推动行业价值提升;且近期出台的资管新规对保险资管业务影响较小,基于其收益稳定的特点,未来其很可能受到从其他类型资管产品流出的资金的青睐,预计2018年大型险企的保费和盈利双增长仍会持续,因此投资逻辑依然成立。

不过,赛亚资本董事长罗伟冬也提醒,今年以来保险股的涨幅非常可观,尤其4月底以来,中国平安区间最大涨幅达130%、中国太保接近翻番,短期涨幅已透支了其内在增速。“目前保险股只调整了一个星期,且成交量放大,说明有机构获利撤退,意味着调整时间并不十分充分,就中长线而言,待保险股调整到位后逢低吸纳比较安全。”

附表 保险板块股票今年涨幅一览