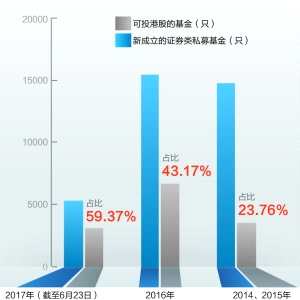

港股投资逐渐成为国内市场的热点。今年新成立的证券类私募产品,可投港股的占60%,同比增长20个百分点以上。多位具有丰富港股投资经验的私募人士表示,港股投资必须树立以基本面为导向的价值投资观念,下半年港股投资的压力大于上半年。  近六成可投港股

近六成可投港股

港股市场显著的赚钱效应,吸引越来越多的私募南下布局。格上研究中心数据显示,截至6月23日,今年新成立的5306只私募证券类基金产品,投资范围包含港股的有3150只,占比59.37%,去年同期占比仅为37.08%。

望正资产香港董事长刘陈杰表示,越来越多的私募通过沪港通、深港通或直接在香港成立公司的方式投资于港股市场,主要原因在于,中国本土资金有全球化资产配置的需求,投资港股还可以分散投资风险,而且港股具有内地市场稀缺标的。此外,A股纳入MSCI、人民币加入SDR等事件进一步提升了港股的吸引力。

不过瑞天投资董事长叶鸿斌则认为,目前私募尚未进入真金白银参与香港市场的阶段,更多的还是开始关注港股。“据我了解,实质性参与港股的并不多。从交易量来看,南下资金与之前并没有特别大的增量,看不出新钱和热钱的参与。”据Wind数据统计,上半年,沪市港股通平均每月净买入187.83亿港元,与去年平均每月净买入199.38亿港元的数据相比甚至有所下降。深港通自去年12月开通以来,平均每月净买入仅有65.33亿港元。对此,叶鸿斌进一步表示,这两年香港市场表现较好,私募出于营销或是丰富产品投资范围的考虑,将香港市场纳入投资标的,但可能只是试探性参与。

港股更看基本面

下半年市场压力加大

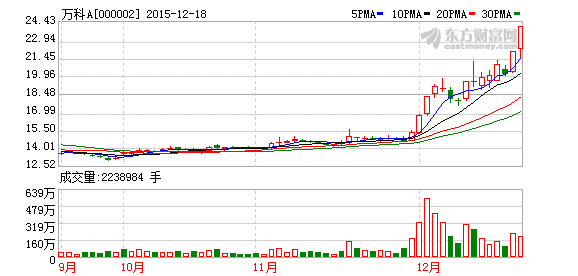

港股表现突出,布局港股的私募也收获颇丰。据了解,上述受访私募在香港布局的产品今年均获得较好收益。

然而,港股市场投资并非易事,作为以机构为主的成熟市场,香港市场投资生态、风格、工具、规则等等都与A股大不相同,近期就有多只“仙股”出现闪崩引发内地投资者的热议。对此,私募表示港股投资必须树立基本面为导向的价值投资观念,重视投资者的投资能力和经验、研究水平、风控等。

景林资产合伙人兼基金经理金美桥表示,香港市场以机构为主,需要投资者更加专业化、国际化。景林已有13年的香港市场投资经验,专业团队始终坚守价值投资,否则难以做好港股市场。刘陈杰也表示,如果按照投资A股的逻辑在香港“炒股”,风险特别高。叶鸿斌更是直言,香港相对而言是一个强基本面驱动市场,有业绩支撑的股票都不一定有机会,没有业绩支撑的股票是肯定没机会的。“要从股东身份出发投资好的企业,好的企业收入、利润比较好,而且能够持续。”

对于后市,叶鸿斌表示,香港市场估值修复阶段已基本结束,后续就赚EPS、企业盈利驱动的收益,但这种收益一定是要放在比较长的时间周期才能体现,不适合短期业绩比较,这也是A股投资者比较不适应的一点。叶鸿斌表示将重点关注三类股票:具有代表性且估值更合理的科技类股票;消费类股票以及偏策略的股票,比如每年稳定分红派息的高股息率股票。

金美桥则对港股市场持谨慎乐观态度,在他看来,目前港股估值属于合理水平,未来可以赚取的是企业盈利增长的钱。后市将继续自上而下精选个股,关注经营现金流充沛、行业前景向好且行业地位突出的企业,重点布局TMT 、家居家装、教育医疗、保险、博彩娱乐等行业。

刘陈杰则认为下半年港股市场压力加大,对周期类、科技类个股相对谨慎,重点配置与中国消费相关、中长期估值和业绩增速能匹配的消费股。“市场对美联储加息过快有所担心,可能导致新兴市场经济体资金回流,从而对港股的估值带来压力;中国经济下半年的增长可能比上半年差一些,周期性股票需要回避;科技类公司的估值偏高,不宜贸然追加。”