日前,2017年巴菲特股东大会召开,股神巴菲特及其搭档查理·芒格一如既往地向股民们传播价值投资的真谛。此次,巴菲特和芒格更为投资者带来了对中国A股市场和对指数基金的看法,并传授了未来行业趋势的预测方法。铜板街理财师对今年的巴菲特股东大会内容进行梳理,帮助投资者从中汲取干货。

谈中国市场:不支持投机做法

随着中国市场经济的不断成熟,居民投资理财意识觉醒,中国资本市场得以迅速崛起。但与此同时,楼市疯涨、股市跌宕等现象,让中国的投资者普遍反映“看不懂”市场,以散户为主的A股市场也亟待教育。

被问及如何看待中国股市,巴菲特表示,相比于那些已经存在上百年的股市,中国股市有时像一个赌场,在市场发展的早期阶段,人们往往更容易投机。他明确指出投机是一个不太聪明的做法,他强调价值投资在中国同样适用,甚至更加适用,正因为有那么多的投机者,让价值投资者可以获得更多超额收益。

芒格对中国市场的态度相对乐观,认为中国股市有增长潜力,未来会有一个更光明的未来,但这中间会有成长的疼痛,可能有更多投机的问题。“但投机是一个愚蠢的想法。”芒格表示。

铜板街理财师认为,投机行为的产生,一方面是因为中国A股市场起步较晚,尚不成熟;另一方面,是由于A股市场以散户为主,贡献了80%的成交额,但整体而言,金融专业能力不足,股民热衷短线操作。由此,为了加强投资者的财商教育,铜板街理财APP在“发现”频道开辟了社区,通过“每天60秒”音频栏目及社区热文,为用户提供干货满满的投资知识。

谈炒股策略:推崇价值投资

对于如何跳脱投机的误区,可以从巴菲特价值投资理念中找到答案。价值投资,简单来讲就是对自己投资的公司抱有强烈信心,并坚持长期持有。比较典型的是,巴菲特自1988年买入可口可乐股票后,就一直持有这家公司的股票。今年股东大会上,巴菲特说道,“我们买美联航、可口可乐,并不是他们不会面临问题,而是觉得他们有强劲的长期发展势头,也喜欢他们的财政政策。我们买了很多这样的公司,要看他们相对竞争优势在哪里,是不是长期良好运作。

对于个股的选择,巴菲特总结了三个要点:其一,大概5到20年时间里,他们会不会还具备当下的竞争优势;其二,这家公司有没有值得信任的领导层和优秀的企业文化;其三,价格方面也会加以考量。

而对于如何选行业,巴菲特表示他对于任何行业都有兴趣,关键在于了解相关行业的公司及其产品,并有效长期预估消费者行为趋势。具体行业来看,巴菲特与芒格谈到,人工智能将大大减少雇佣员工数量,对整个社会来说是好事;航空公司虽然是比较难运作的公司类型之一,但在未来五到十年的时间里,将有更多人支持航空公司;而在能源领域,煤的使用率越来越低,而太阳能和风能方面还有很大投资空间。

回顾巴菲特在今年致股东的信,信中谈到“每隔大约十年时间,经济环境就会出现恶化。但随之而来是挣钱的良机。你们应该牢记两点:首先,大范围的恐慌是投资者的朋友,因为它会提供物美价廉的资产;其次,个人恐慌是你的敌人,这是毫无必要的。避开高的成本和不必要成本,持有许多大型、适当筹资的企业股票,并坐等较长一段时间的投资者们将必定能够获得不错的收益。”

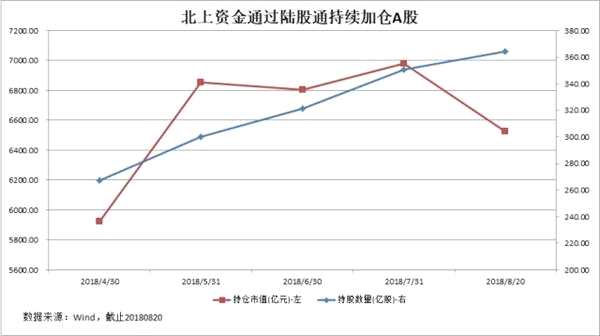

铜板街理财师指出,今年以来A股持续震荡,市场情绪整体低落,在此背景下,互联网理财便显现出明显的“备胎”效应,成为分散风险的主阵地。以铜板街为例,作为一站式的财富管理平台,其多元化的理财产品有明显的分级,从风险程度近乎于银行存款的活期宝,到铜宝、铜贝,再到指数基金、主题基金,对投资者风险承受力的要求是逐渐提高的,这为投资者分散股市风险提供了多种选择。