中国基金报记者 刘宇辉

截止到今天,除了个别基金公司下周一公布四季报之外,绝大多数公募基金管理人已经公布旗下基金2016年度四季报。在去年四季度股市和债市风云变幻的情况下,基金经理们是如何应对市场波动和如何调仓换股的?各家基金公司最新重仓了什么样的股票?对于2017年的市场走势和机会,知名基金经理老司机们是怎么判断的?对于这些季报中透露出的核心问题,基金君和大家一起来看一下,供投资者参考,希望能在基金理财和股市投资方面帮到你。

公募基金核心重仓股:大举增持绩优蓝筹股减持创业板

在基金季报中,各只基金前十大重仓股变化最受市场关注,重仓股的偏好也透露出基金管理人对未来市场投资机会的前瞻性判断和布局,具有重大意义。基金君也将这最重要的内容放在文章最前面为大家报告。

1、基金最爱买啥?大举买入或增持蓝筹股!上汽集团和贵州茅台增持力度最大。

公募基金在去年四季度重点买了哪种类型的股票?答案是绩优蓝筹股。根据天相投顾对基金四季报的统计显示,主动偏股基金去年四季度大举加仓蓝筹股,表现在重仓核心蓝筹股的公募基金数量和重仓市值均呈现大幅增加之势。

其中,被公募基金增持最为强劲的当属上汽集团和贵州茅台两只大盘蓝筹股,在去年三季末,重仓上汽集团的基金数量还只有47只,到了去年底则猛增至148只,单季度净增加101只,基金买入或增持的力度之大可想而知。同样,重仓贵州茅台的基金数量在去年三季末为115只,到了去年底进一步猛增至184只之多。而重仓五粮液和美的集团的公募基金数量也都出现强劲增长。可见,在去年四季度股市震荡走弱的情况下,公募基金纷纷把低估值蓝筹股当做避风港。

而同样值得注意的是,基金重仓股中也出现了一些新面孔,其中以神州长城最为抢眼,截至去年底,重仓该股的基金数多达48只,而三季末还没有基金重仓该股。杰瑞股份和许继电气等也进入基金重仓视野。

2、基金主要卖了啥?大举减持网宿科技等信息技术股和创业板股

在大举买入蓝筹股的同时,基金对以创业板为代表的高估值个股进行大举减持,表现在重仓这些个股的基金数量在去年四季度显著减少。其中,曾经公募基金的心头所爱网宿科技被减持力度最大,去年三季末重仓网宿科技的基金数量多达107只,但到了去年底,锐减至34只,大多数基金选择减持或者卖出。这也是基金抛售创业板股和高估值个股的一个缩影。其他被显著减持的个股还包括康得新、大华股份、欣旺达、华宇软件和东方雨虹等个股。

也许是受到基金大幅减持影响,不少个股去年四季度股价大跌,网宿科技去年四季度大跌23.19%,电科院则暴跌41.47%!

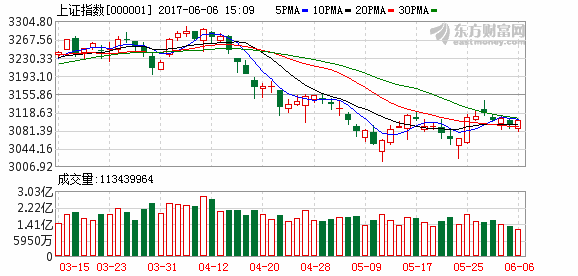

让我们看下曾经公募基金的大众情人——网宿科技的走势图:从去年7月份最高的76.5元一路下跌,上周五收于47.31元,将近跌了30块钱。

3、基金50大重仓股都是谁?贵州茅台登顶基金头号重仓股

经过去年四季度的调仓换股,截至去年底,主动偏股基金前50大重仓股,也是公募基金的核心个股浮出水面。大蓝筹消费股占据了公募基金核心持仓位置,此外还有较多的医药股、金融股和信息技术个股。根据天相投顾统计显示,截至去年底,共有多达184只主动偏股基金重仓持有贵州茅台,合计重仓市值高达69.11亿元,无论是重仓的基金数量还是市值,贵州茅台都高居首位,取代格力电器登顶公募基金第一大重仓股宝座。

来,给我们的公募基金第一大重仓股来个特写(见下面走势图)。可以看出,机构扎堆的贵州茅台总体走势平稳,去年9月底一波调整结束后稳步上行,上周五股价收于354.99元,今年以来涨幅为6.24%。

除了贵州茅台这老大哥,美的集团、伊利股份、格力电器三只消费龙头股也分别位列公募基金第二大到第四大重仓股,显示出公募基金对低估值绩优蓝筹股的集体偏爱。此外,信维通信、索菲亚、五粮液、兴业银行、立讯精密和上汽集团也都进入基金十大重仓股之列。而通化东宝、欧菲光和乐普医疗的排位也很靠前。特别是在创业板总体走势不佳的情况下,信维通信和乐普医疗两只创业板股依然获得了公募基金的重仓,着实不易。未来表现值得关注。

4、各家基金公司第一大重仓股是谁?直接看表!

除了以上公募基金整体的重仓股情况,各家小伙伴也关心自己公司都重仓了啥股票,别急。基金君也专门统计了下,由于数量较多,基金君仅列出各家公募管理人旗下主动偏股基金的第一大重仓股情况。见表4。

从表中可以看出,各家基金管理人的第一大重仓股还是有挺大差异,以主动偏股基金规模最大的十家基金公司为例,易方达基金头号重仓股为白酒股泸州老窖,嘉实基金头号重仓格力电器,华夏基金头号重仓股为浦发银行,南方基金则大举重仓了农业银行,汇添富基金一直偏好医药股,头号重仓股为通化东宝。而招商基金、富国基金、广发基金、工银瑞信基金和博时基金等权益规模较大的公司头号重仓股也都不同。

而值得注意的是,处于风口浪尖的乐视网,依然是中邮创业基金的第一大重仓股,该公司有多只基金重仓了该股,包括任泽松管理的多只基金。当然,其中有不少是定增股,短期无法卖出。

5、你没看错!有基金重仓了这些ST和*ST股,部分暴赚

这今年并购重组成为催生牛股的最重要方式,不少亏损股和垃圾股依靠重组野鸡变凤凰,成为市场炙手可热的明星股,公募基金经理对这类存在重组股也趋之若鹜,一些甚至大胆重仓持有,部分ST和*ST个股登上不少基金前十大重仓股之列,显示出基金经理对相关个股重组前景的看好。根据天相投顾统计,去年四季末,公募基金共重仓了多达14只ST或*ST股,其中重仓ST生化的基金数量最多,达到15只。新华基金旗下6只主动偏股基金集体重仓了*ST中发惹人关注,此外,新华旗下还有基金重仓*ST黑豹和*ST商城,显示出新华基金对布局重组股力度颇大。

基金君注意到,*ST黑豹去年12月13日复牌后出现连续大涨行情,估计从停牌前的9.74元上涨到昨日的24.34元,短期涨幅达1.5倍!显然,潜伏该股的公募基金收获不错。

部分知名基金经理论剑后市

华夏兴华基金经理阳琨:A股波动性可能加大

展望下一阶段,我们认为宏观经济的韧性可能超出市场普遍预期。在本轮房地产市场的繁荣期间,企业家们保持了对未来市场前景的担忧,我们认为未来一个阶段实体经济受房地产调控的影响亦可能优于悲观者的预期,企业盈利仍将维持一段时间的复苏。海外方面,由于美国新政府的政策实施具有一定的不确定性,目前还难以准确预期。我们认为2017年的A股市场会越来越多地受到实体经济的影响,波动可能加大,本基金将继续强调“自下而上”的个股选择,加大组合向优质资产集中的力度,并将适度加大组合的波段操作,以适应企业盈利节奏的变化。

国泰聚信价值基金经理程洲:市场仍需要休整

展望2017年一季度,我们认为,在去杠杆和防泡沫的大环境下,A股市场系统性的投资机会并不大,和过去的2016年一样,真正能够期待的只有“改革”,在前期多项改革措施陆续实施见效之前,市场仍然需要休整。操作方面,本基金的选股策略就是选择投资标的严格坚持基于盈利确定性和估值安全性的分析,并且关注人民币汇率、海外经济和房地产调控后续效果可能对市场的负面影响。

天弘永定价值成长基金经理肖志刚:投资的四个层次,加强大类资产配置的学习

对于投资,大体可分为4个层次。

第一层次是行业研究员,在行业内进行个股选择,在不同股票之间进行比较,长安、长城之间哪个好?挖掘机三一、中联哪家强?乐视、暴风哪个风险大?总是在不同股票之间进行比较,如果实在找不到好股票,那就空仓拿着现金吧。

第二层次是行业配置,在不同行业之间进行比较,然后进行配置。重卡、乘用车哪个增速快?煤炭、钢铁哪个弹性大?银行、保险哪个在利率上行阶段更值得配置?

第三个层次是大类资产配置,这是在股票、债券、大宗商品、黄金、地产、现金之间进行比较,观察不同资产之间的涨跌关系,做到资产的合理配置。

第四个层次是全球宏观配置,主要是在不同货币之间进行比价配置,这个时候,就没有现金的概念,也没有空仓这一说了,必须对比出个一二三来,到底哪个货币好。

一般在进行同行业两个股票时,其实是在分析行业的结构变化,比如哪家公司的份额上升更快。汽车行业的结构包括厂家的份额变化,也包括SUV与轿车的此消彼涨,还有自主品牌、德系、美系、日系等份额变化,还有豪华车与经济型轿车的变化,也有汽油车与柴油车的结构变化,以及手动档与自动档的趋势变迁,这些结构变化组成了汽车行业的结构,这些结构变迁形成了汽车研究的重要内容。

而汽车研究员对于行业总量的长期成长性与周期性波动,往往是不那么有把握的。其实,汽车、传媒、煤炭等行业的总量问题,放到宏观、策略分析框架中,这就是宏观、策略的结构问题了,这是宏观、策略研究员所擅长的。

宏观研究员擅长讲清楚中国经济的结构问题,比如消费、出口、投资的变化趋势,区域发展的结构问题,生活资料与生产资料的结构问题,却往往讲不清中国经济的总量问题,因为这可能是个全球经济的结构问题,需要全球宏观框架来帮助。

策略研究员或基金经理对于大小盘风格的判断,对于板块之间的轮动,对于价值股与概念股的分化,都有较行业研究员更准确的判断,但策略研究员对于股市自身的涨跌与时点把握却不那么准确,因为这也是个总量问题,但如果把这个问题抛给大类资产配置框架中,这就是大类资产配置的一个结构问题了,股市什么时候涨?拿来跟债券、商品、黄金等作个比较,思路会比策略研究员清晰多了。

总之,第一个层次的总量问题,是第二层次的结构问题,第二层次的总量则是第三层次的结构问题,第三层次的总量则是第四层次的结构。

所以2016年对大宗商品机会的错失,本质上是投资框架还没达到那个层次,因此,加强大类资产配置的学习,是未来提高投资能力与收益率的保障。

长信利丰基金经理李小羽:一季度债市震荡博弈为主

展望2017 年一季度,债券市场处于利多与利空因素交织的格局,或将面临震荡行情。债市刚刚经历一波激烈、迅速的调整,不论是利率债还是信用债,从绝对收益率水平上看,均出现不错的配置价值,同时一季度是银行、保险等金融机构传统的配债窗口期,当收益率上行到一定程度时,配置盘或将介入。但一季度仍存在经济基本面及通胀的挑战,自去年四季度以来各地陆续实行严格的限购政策,房地产销售及投资或将有所下行,但需等待时间验证,一季度经济基本面大概率仍将延续去年四季度的走势,企稳和复苏势头仍在。近期原油价格大涨也成为影响通胀的重要因素,预计2017 年通胀整体的中枢水平将有所抬升。央行“防风险、降杠杆”的思路仍然延续,货币政策短期未见大幅宽松的可能性,受春节因素影响,资金面仍面临紧张格局。在市场参与主体心态偏谨慎的情况下,一季度债市大涨大跌的可能性不大,大概率出现震荡博弈行情。

下一阶段我们将继续保持审慎严谨的态度,密切关注经济走势和政策动向,适度控制组合久期,加强流动性管理,严格防范信用风险,进一步优化投资组合,力争为投资者获取更好的收益。

广发聚利基金经理代宇:债市进入静默观察期

展望2016年第一季度,我们认为债券市场经过2016年12月的剧烈调整之后,可能蕴含着机会,但是同时,基本面和政策面的不确定性也较强。

首先,在经济增长乏力的大前提和背景下,中美经济有可能出现小复苏的叠加,从而带来短期通胀走强。疲弱的中国国内经济经过最近几年的自身调整吸收和政府主导的结构化改革之后,在2016年下半年体现出弱中有强的格局。美国总统更迭定论,使得未来几年美国财政扩张和基建扩张的可能性大大增加,加快加息的预期势头不减。与此相伴的是中美的通胀短期都有上行趋势。油价蠢蠢欲动的背景下,美国2017年通胀超过2%的概率在上升,而中国PPI在2016年同比从负转正,目前高频数据显示仍有上行压力。

其次,金融去杠杆与防风险永远是市场关注的焦点。金融监管去杠杆,从今年二季度以来就成为贯穿全年的主题之一,未来也将持续演进。本月央行将表外理财纳入MPA框架、中央经济工作会议相关表述等,都是金融去杠杆思路的延续,2017年预计还将看到贯彻去杠杆思路的具体措施出台。也许银行还没有进入主动收缩对非银的信用阶段,但是去杠杆的趋势性已经形成,对之后债券市场的发展产生了很大影响。

最后,资金面的不确定性在增加。今年以来在外汇占款持续失水而央行不愿意采用降准等工具补充总量流动性的情况下,OMO+MLF成为投放流动性的主要工具,目前央行依靠公开市场与MLF提供的基础货币余额已经累积到接近5万亿,市场的流动性状况比较依赖央行的操作。结合高层对于未来货币政策取向的表述,资金面维持紧平衡概率较大。此外进入1月后资金面仍将面临春节取现与新一轮换汇的考验,资金面不确定性仍然存在。

综上,我们认为债市进入一个需要静默观察,等待介入的时期。尤其是2017年一月夹在元旦和春节之间,会成为新年的第一次资金面的考验。我们认为虽然经历了去年的市场调整,但是信用利差仍然没有有效走阔,套息面临的风险依旧较大,操作中应注意把握波段和节奏,密切跟踪资金基本面的变化,否则收益极易受到市场波动的侵蚀。从全局来看,汇率的波动注定会成为资本市场的焦点,极大左右了市场走势,需要密切跟踪。

我们新的一年,股市结构性机会会延续,同时各种转债品种也正在慢慢丰富起来,可以根据不同产品的风险收益属性差别配置。

新的季度我们计划保持低杠杆,合理调控久期,梳理结构。同时密切关注市场机会的变化,择机调整策略,力保组合净值平稳增长。