华商基金梁永强:2017年谁将上涨?

——关注军工供给侧改革机会

1月3日,2017年第一个交易日,CCTV-2《交易时间——投资大趋势系列第一期》,邀请到了重量级的嘉宾:华商基金管理有限公司总经理梁永强先生。以下为节目实录:

A股性价比将会有所提升

主持人:2017年第一个交易日,我们投资大趋势第一期,请到的重量级的嘉宾是华商基金管理有限公司总经理梁永强先生,梁总,你好,欢迎来到演播室作客。梁总作为明星基金经理,目前掌管着4只基金,总规模超过一百亿,那么我们开门见山,请您说一说2017年哪些资产会上涨, A股2017年会如何演绎?

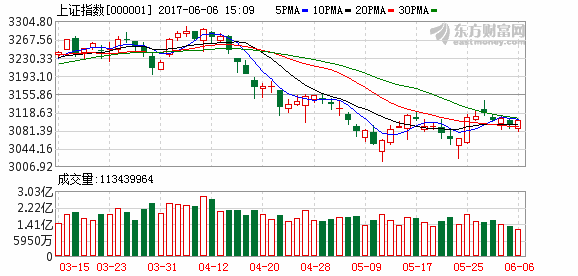

梁永强:对A股来讲,2017年整个性价比可能提升会比较大,因为看过去几年,所有资产来讲,实际上都在流动性的冲击下,有一个比较大的变化。实际上包括A股在2014年到2015年也经历过这种变化,就全球来看,因为经过过去大概近10年流动性比较充裕的过程,整个虚拟资产的定价相对来讲都是比较高的,所以未来看哪一类资产相对来讲会表现比较好,实际上就要看哪类资产未来还具备这种去承载或者说在杠杆承接度上有更大的可能性存在,所以从这个角度来看,因为从2015年6月份到去年年底,实际上A股一直是在一个缩杠杆的过程里面,各个资产来比较的话,可能A股的性价比应该在未来来讲是比较好的一个时段。

存量流动性宽裕 防范短期脉冲风险

主持人:您刚才用到两个关键词,一个是性价比,第二个是流动性,我们知道在刚刚过去的这一年中间,人们高度关注的特别是进入三季度、四季度以后,流动性问题是市场关注焦点,对于2017年A股所面临的流动性是不是会面临比较大的逆转呢?

梁永强:对,因为对流动性来讲的话,现在比较大的一个变化是美国货币政策的变化。因为这一轮全球流动性比较充裕,经历的时间也比较长,将近十年,全球基本上都是这个过程。在变化里面,有一个很大的变化是什么,从真正需求的角度来讲,实际上没有出现一个特别大的需求点,所以这也是流动性未来受限的一个很重要的原因,如果说真正的需求点或者大的需求没有起来的话,则意味着货币政策的空间是有限的。另外从美国来讲,它通过加息,一定会把全球其他地方的流动性通过资产这种优质的钱往美国去引,这样对其他国家来讲,可能更需要去保持这种对流动性的一个关注,你不能说是这种美国的“息”和你自己的“缩”去叠加,这种叠加有可能对于整个市场风险是比较大的。

股市投资价值优于债市和楼市

主持人:市场在资金流动性方面严重失衡的状态出现了,这样市场金融的不稳定性加剧了。您刚才讲到流动性的问题,如果我们放到A股市场,放到国内的资本市场来看,房地产、债市、期货、A股等等这一类,如果我们放到2017年视野来看您排排序,看看哪个更具有性价比,更具有吸金的能力呢?

梁永强:这个时点来看的话,应该说整个股市或者说权益类资产的这种,刚才也说到,性价比是比较好的,所以这种从吸引流动性角度来讲,它相对来讲具备一些优势,因为流动性实际上是跟水有点类似的,是不断从高往低流的过程。

预计2017年A股稳中有升

主持人:从现在来看,2017年我们面对的A股市场是不是真正价值洼地出现了呢?

梁永强:刚才讲的有一点,未来看哪类更占优,实际上取决于哪类资产未来具有再增加杠杆的能力在,所以从这个角度来讲,洼地实际是一个相对的概念,所以洼地,一方面是成长或者变化带来的这种空间所导致原来形成的洼地,这是一种,可成长性是一种洼地。另外一种,在可成长性消失的时候,实际上大家要去看存量这一块,哪一类是更占优的或者更是比较低的,所以这一点我觉得在2017年可能都会看到一些变化出来。

主持人:放眼2017年与2016年相比,整个A股市场未来会发生怎样的一种新的变化,从您的专业的研究角度来看,您给我们一个什么样的建议?

梁永强:从整个大的趋势来讲,应该我觉得可能跟经济是一样的定位,基本上我觉得四个字,就是“稳中有升”,因为从过去大概一年半,经过整个A股去杠杆化,整个都到一个相对比较好的水平。

行业间与行业内分化都会加剧

主持人:在变化中间,其实我们高度关注的是2016年延续下来的,我们叫供给侧结构性的改革,结构性的问题,在我们的经济过程中,包括也是直接投射到我们A股的资本市场里了,在2017年我们资本市场里的结构性的机会或者结构性的分化会产生什么样的影响?

梁永强:对,因为毕竟结构性的改革,一个主要是基于供给侧来改革,因为基于供给侧来改,意味着需求端实际上是没有太大的一种变化,所以这样的话,你一定是带来这种结构的或者说一种占有的影响,所以这样对于行业之间来比,一定程度上,好的行业实际上是越来越少的,因为需求端没有特别大的变化。然后对行业内部来讲,一定程度上这种少数公司所占的优势也会越来越大的,行业间和行业内部都会出现持续分化,这一点实际上是对做投资来讲,持续要关注的一点。

信息革命导致资产风险趋同化

主持人:从2016年到2017年这种结构分化其实一直都是在持续进行当中的,放眼2017年这种A股市场的资本市场内部的结构分化会呈现一个什么样的新特点呢?

梁永强:这种内部分化的话,应该说,因为叠加信息变化的影响,所以它将表现得更加极端化。

主持人:更极端化,那么如果在市场中间,我们投资者怎么来跟踪这种极端化和避免被这种极端化所误导?

梁永强:从市场表现来讲越来越极端化,但从应对来讲,反倒是需要你要长期化,因为长期趋势是越来越清晰,就像一条河一样,当浪越来越急的时候,你反倒会更加清晰地看到这条河的流向。所以对于整个长期需求,对于行业演化,实际上需要更好的认识。

寻找实质变化带来的性价比提升机会

主持人:对于2017年来说更多的投资者应该怎么来制定自己的投资策略呢?您给什么样的建议?

梁永强:对2017年来讲,我觉得一定站在2016年基础上来看,因为2016年一定程度上是也有很多变化,因为在成长股这块,相对来讲,受压的同时,像很多价值股,低估值的一些个股,2016年的表现实际上是不错的,所以在这情况里面,一定程度上讲我们又回到一个起点。所以,从起点来看,刚才我讲看到底未来这种变化一定来自于实业层面或者实际层面实质性的变化,所以一定围绕这个来走,看成长方面有没有新的变化。

国改关注军工供给侧改革机会

主持人:大家要互相比较一下,在盘中各个主要主力资金的发展趋向以及它在各个板块之间轮动的情况。从您个人的角度和您所管理基金角度来看的话,未来你所观察,到底是放在大盘蓝筹周期类的还是放在成长类的,哪个方面是你更多的去做一些选择呢?

梁永强:到今年来看的话,应该说成长的一些个股在经过两年的反向的修复以后,应该说从性价比有了一个不错的体现,而且去年整个偏价值的领域,也有一个往上拉升的作用,所以这个比价效应又拉回到一个相对比较好的水平。2017年这个变化一定看真正的实质性的变化,因为这块我个人觉得国企改革所涉及的一些变化可能将会在今年实质性的开展。

主持人:国企改革我们知道是一个比较大的概念,在过去2016年中,相关的概念以及板块在市场中会反复的炒作和追捧,放到2017年你觉得刚才提到我们要观察它的落地情况,落实情况,产生实际的效果的情况怎么样,您觉得哪一个这个行业中间它具备这种效果呢?

梁永强:就我个人的体验来讲,可能军工行业,军工国防可能在整个行业里面是弹性最大的,因为从军工来讲本身是处在一个非市场化的状态,这种过程里面,实际上所能释放的弹性是较强的一个,因为一定程度上,过去两年整个军改是在整个需求端做了一定的改革,需求端,一定要匹配供给侧的改革,对于整个军工行业来讲的话,今年的变化一定程度是军工领域的供给侧真正发生的时候,所以这个变化的过程对行业所带来的机会应该也是最大的一个过程。

主持人:另一方面,在2016年中间,我们观察比较多的从一季度开始,钢铁、煤炭行业都出现比较大的市场价值的波动,也经历了一季度、二季度、三季度这样一个跌宕起伏的情况,放到2017年这些行业它的发展趋势你怎么来研判?

梁永强:我觉得还是看整个实际的变化,因为去年这种很多行业的变化,主要基于大宗商品的变化,所以这种变化更多是过去去产能带来的整个需求端出现的叫成本的回归带来的变化,所以这个变化到现在来看,如果说在需求端没有很强的拉动,我觉得这个趋势是很难持续的,所以这一点我觉得可能需要再看,可能今年这块相对来讲,我觉得机会相对会偏弱一些。

以上观点不代表投资建议,市场有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。