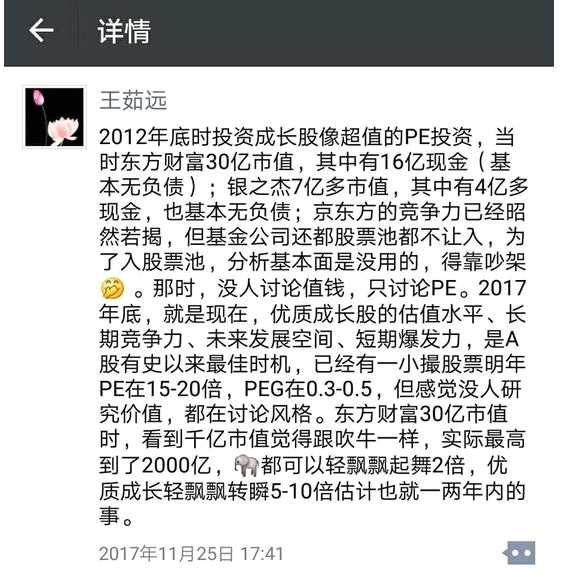

原“基金一姐”、宏流投资董事长王茹远在微信中表示,现在(2017年底)优质成长股的估值水平、长期竞争力、未来发展空间、短期爆发力是A股有史以来最佳时机,已近更有一小撮股票明年PE在15-20倍,PEG在0.3-05,但感觉没人在研究价值,都在讨论风格。优质成长股轻飘飘转瞬5-10倍估计也就是一两年内的事。(

机构研究>>>招商策略:成长股牛市还会不会来 你的爱还在不在?)

【延伸阅读】基金密集调研中小创 成长股或迎配置良机

临近年末,A股市场震荡加剧,不少基金经理趁机调仓换股,随着2017年年报预告渐次披露,部分绩优成长股开始进入了基金的视野。据统计,目前沪深两市已有1200多家公司披露了2017年年报业绩预告,其中,中小板和创业板的业绩预喜率分别达到81.82%和67.39%,高于主板的61.71%。

业内人士认为,今年的“二八行情”过后,很多成长股龙头公司的估值已经降至合理区间,虽然短期内受市场情绪影响,还有一个盘底消化的过程,但拉长时间来看,其投资价值已经逐步显现。

中小创公司获基金密集调研

国金证券(600109) (600109)在最新发布的研报中表示,截至11月22日,A股整体年报业绩预喜率为76.44%,达到2015 年以来的最高水平。其中,中小板和创业板公司的业绩预喜率分别为81.82%、67.39%。据国金证券测算,中小板年报预告净利润增速为30.67%,较三季报的23.29%继续回升。

据记者了解,近期市场震荡加剧,多家公募基金也在趁机调仓换股,随着基本面持续好转,部分中小创公司已经逐渐进入了基金的视野。东方财富(300059) (300059)Choice数据显示,四季度以来,共有411家上市公司接受了公募基金的调研,其中有317家为中小板和创业板公司,占比近八成。以创业板公司翰宇药业(300199) (300199)为例,该公司四季度以来分5次共接受了45家基金公司的组团调研,在所有公司中接受基金调研的次数和家数居首。

申万宏源(000166)(000166)证券判断,明年中小板、创业板的相对业绩趋势可能重新占优,中小创将成为明年重要的超额收益来源,而明年二、三季度将是成长股归来的重要时间窗口。

成长股或成明年重要投资机会

在多家机构看来,经过两年多的持续调整后,估值与业绩逐渐匹配的中小创龙头公司已经迎来配置良机。中欧基金成长精选策略组负责人王培表示,市场存在风格切换的可能性。过去几年里,在受风格偏好影响而大幅调整的中小创板块中,部分优质成长股已经出现了“估值洼地”,其成长性或吸引部分资金的关注,这可能是明年A股市场重要的投资机会。

“今年的‘二八行情’过后,成长股中很多细分行业的龙头,估值已经降到了一个合理偏低的区间,虽然短期还有一个盘底消化的过程,但拉长时间来看,其投资价值已经逐步显现。”沪上一家基金公司的投研总监表示。

兴业证券(601377) (601377)在研报中表示,从仓位结构的角度看,今年以来,基金对低估值蓝筹的抱团趋势显着,对成长股的配置回落。从基金三季报看,中小创的超配比例继续下降。因此,成长股的配置性价比正在提升,建议左侧自下而上精选估值成长性匹配或产业趋势明确、市值空间巨大的成长股标的。

从另一方面来看,今年美股、港股的科技股牛市,也令市场对以科技股为主体的创业板市场多了些期盼。开源证券在研报中表示,从中长期来看,科技股占A 股市值比重过低的格局有望改变。在产业政策红利和内需市场井喷的刺激下,A 股科技股有望迎来业绩提升和估值上涨的“戴维斯双击”行情。(来源:上海证券报)

()