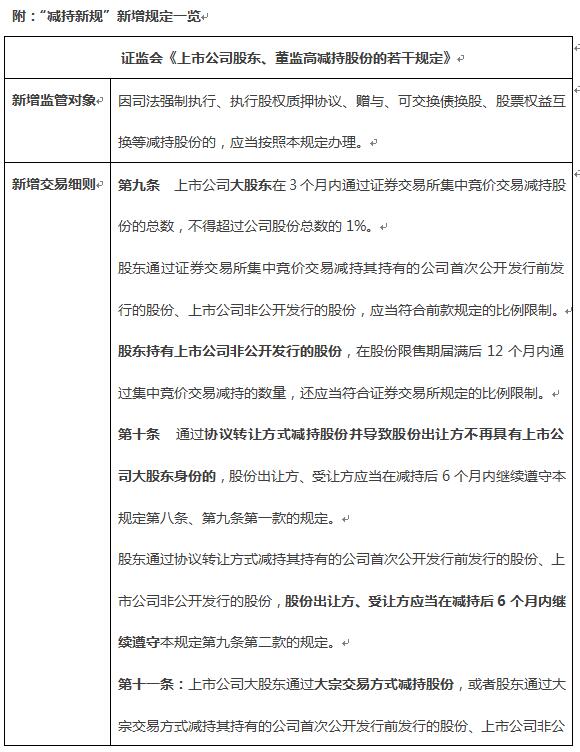

[事件] 5月27日,证监会发布了《上市公司股东、董监高减持股份的若干规定》,同时上交所、深交所发布配套的《实施细则》,不设新老划断安排。

[星石的观点]

本次减持新规是在2016年1月的减持规定基础上,对扰乱市场秩序的减持行为进行了三方面有针对性的补充,严格限制了各类股东的减持行为:1)打补丁:对大宗交易“过桥减持”、离职减持等空白问题进行补充,严防利用监管漏洞“花式减持”;2)扩范围:新规将监管对象由传统的“大股东”扩展为“股东”;3)明细则:新规对各类股东解禁股份的减持时间节点及比例、信息披露规则进行了详细规定,引导股东更加透明、有序地减持。

就市场影响而言,短期来看,由于减持新规不设缓冲期,此举将大大降低近期二级市场解禁后减持对于A股市场流动性的冲击,有助于稳定市场情绪;长期来看,新规极大限制了大股东和特定股东在二级市场的减持能力,延续了此前的价值投资、长期投资的监管导向,利好基本面良好、有业绩支撑的大消费和蓝筹股,另外有业绩支撑的成长股经历过前期市场波动后可能出现反弹,尤其是在智能硬件、环保、传媒等板块。

1、减持新规对旧规进行“打补丁、扩范围、明细则”,大大缩小了清仓式减持的可能性。

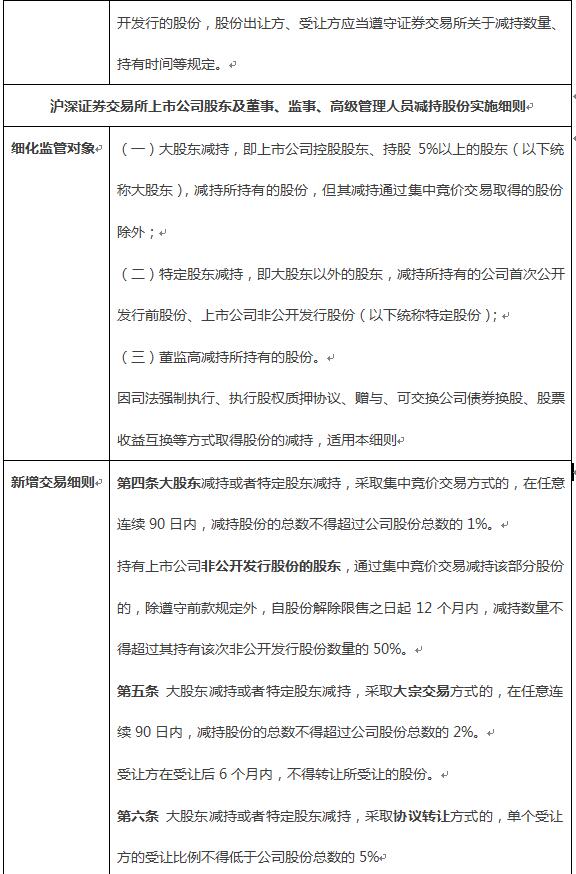

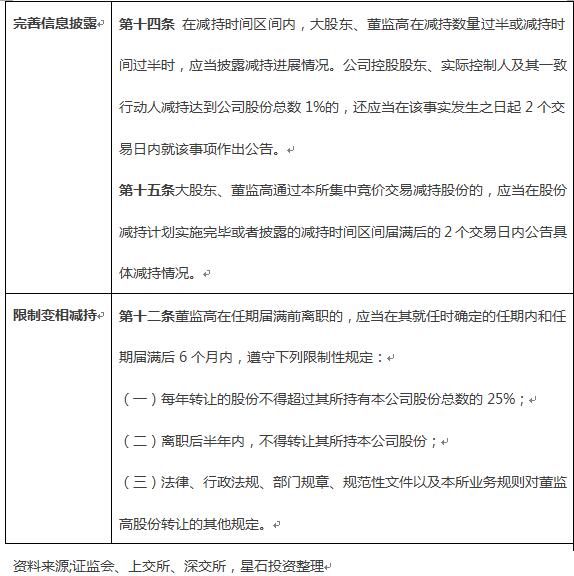

首先,减持新规将监管对象进一步扩展至大股东、董监高以外的特定股东,全方位严格约束上市公司股东(包括IPO前的股东及定增入股的股东)的减持行为,填补了过去的监管空白。这意味的即便是持股5%以下的股东,所受的监管也可能与大股东相似,任意连续90日内通过竞价交易减持的解禁限售股也不得超过总股本的1%,大大降低了持股比例较高的股东大规模减持的可能。此外,过去大股东可以通过“大宗交易”成为一般股东而逃避减持规定监管,但新规限定了股东“在连续90日内减持减持股份的总数不得超过公司股份总数的2%”,“受让方在受让后6个月内,不得转让所受让的股份”。新规直接关闭了股东利用大宗交易、离职减持等方式变相减持的“通道”。

第二,减持新规对于二级市场退出的比例和时间做出了调整,有利于缓解大规模减持套现给A股市场带来的流动性压力。例如,新规规定减持“上市公司非公开发行股份的在解禁后12个月内不得超过其持股量的50%”,新规出台意味着即将解禁的定增筹码全部退出至少需要2年,极大平滑了减持对于市场的流动性冲击。国泰君安(《最严减持新规出炉,加速定增回归长期价值投资》-2017.5.29)统计结果表明,2017年首发原股东解禁规模达9436亿,同比2016年增长23%,定增股东解禁规模则达到了1.43万亿,同比2016年增长了40.3%。由于减持新规自5月27日起立即实施且不设缓冲期,直接限制了当前新解禁的首发原股东和定增股东的减持行为,“平滑处理”市场解禁压力,资金面压力大大缓解。

2、减持新规短期内能够缓冲面临解禁减持压力的个股,利于市场情绪修复、维护市场稳定;长期内则有利于引导资金往价值投资的方向转变,利好蓝筹股和具备内生增长能力的股票。

由于新规将定增筹码的退出周期延长至2年,对大比例参与定增的投资者的退出行为进行了类似于大股东的约束(例如在任意连续90日内,减持股份的总数不得超过公司股份总数的1%),同时要求增加减持过程的透明度,将倒逼投资人更为谨慎地选择投资标的,基本面有支撑的蓝筹股和业绩持续向好、盈利与估值匹配的价值股将迎来利好。此外,有业绩支撑的成长股在市场波动后可能出现反弹,尤其是在智能硬件、环保、传媒等板块。

[总结]减持新规填补了大宗交易、离职减持等变相减持的监管空白,将减持监管范围扩大至特定股东,通过限制减持比例和周期增大减持难度,并完善减持信息披露制度引导透明、有序减持。短期内,新规有利于提升市场风险偏好、平滑解禁对于市场资金面的冲击;长期则将引导市场回归价值投资,利好估值见底的蓝筹、基本面有支撑的大消费,有业绩支撑的成长股(如智能硬件、环保、传媒等板块)或将受益于减持压力缓解而迎来反弹机会。