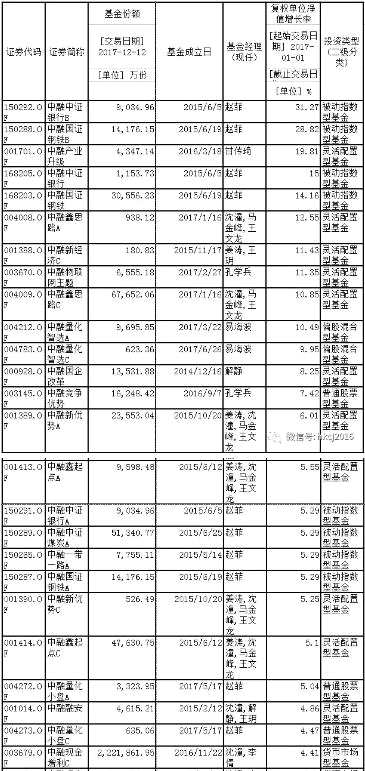

最新公布的基金年报显示,2016年蓝筹股表现强于中小创股票,基金持股结构发生变化,持有中小创股票的市值已被所持沪市股票的市值反超。

天相统计数据显示,截至2016年底,权益类基金(含指数基金)持有中小板股票市值为2660.2亿元,持有创业板股票市值为1934.1亿元,比2015年底分别减少42.23%和44.81%;持有深市主板股票市值为1796.1亿元,比2015年底的2521.7亿元减少28.77%;持有沪市股票的市值从2015年底的7296.7亿元减至5328.7亿元,降幅为27%。换言之,权益类基金持有沪市股票的市值反超中小创股票的市值约734亿元。

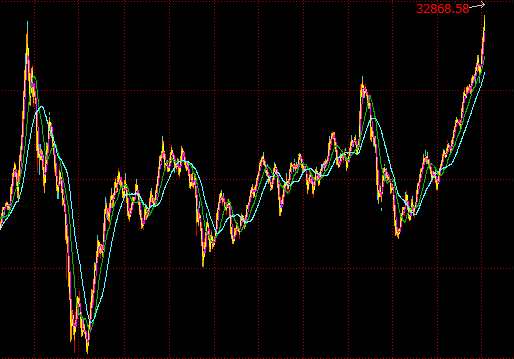

从历史数据来看,权益类基金持有中小创股票的市值大幅增长并超越所持沪市股票市值出现在2015年。这一年,上证指数、创业板指及中小板指分别上涨9.41%、84.41%、53.70%。而2016年A股主要股指强弱发生变化,上证指数、创业板指及中小板指分别下跌12.31%、27.71%、22.89%。沪市主板股票比中小创股票具有抗跌性,意味着即使基金持股不变,持有中小创股票的市值也会降幅更大。

基金持有沪市股票市值反超中小创持股市值,另一重要因素是2016年下半年市场风格悄然发生变化,蓝筹股受到资金青睐。一批蓝筹股在2016年逆势跑赢大盘,且今年以来延续升势,创造出较为明显的赚钱效应。随之,2016年四季度公募基金持仓结构有所调整,持有制造业、金融业等蓝筹股的仓位小幅上升,而持有中小创股票的仓位下降。面对创业板指失守2000点,不少基金采取主动调仓行为,转向了两市主板股票。

一个典型的例子是,权益类基金去年“猛追”白酒股,持有贵州茅台的市值大幅增加,从2015年底的72亿元增至2016年底的118亿元。而曾超越贵州茅台成为“两市第一高价股”的网宿科技,由2016年三季度末107只基金重仓,到年末锐减至34只。再看股价表现,贵州茅台迭创新高,2016年至今涨幅约80%;网宿科技虽2016年业绩增长50.41%,但最新价较2016年7月高点回落超过45%。

部分基金调仓态度坚决。例如,国泰互联网+股票基金2016年末十大重仓股中,除2只中小板股票外,其余均为主板股票。其中,银行股和白酒股各占3只,第一重仓股贵州茅台的持股市值占比达9.19%。而其2015年末十大重仓股中,中小创股票共有7只,其中前四大重仓股均为创业板股票。该基金2016年年报称,随着脱虚向实以及供给侧改革等政策的执行,传统行业上市公司的盈利得到了显著恢复,与此对应,盈利改善较大的白酒、煤炭等和估值较低的如银行、家电、建筑等传统行业表现较好。截至4月12日,国泰互联网+股票基金2017年以来单位净值增长率为14.85%,大幅跑赢大盘。

鹏华消费优选混合基金2015年末十大重仓股全部为中小创股票,而2016年末全部变为沪深两市主板股票。其中,贵州茅台成为第一重仓股,持股市值占比达6.4%。截至4月12日,该基金2017年以来单位净值增长率达15.6%。博时行业轮动混合基金2016年末十大重仓股中,银行股占了6只,而2015年末没有银行股。截至4月12日,该基金2017年以来单位净值增长率为14.3%。

重仓蓝筹股给部分基金带来较好净值增长表现,以中小创股票为主要投资标的的基金则表现欠佳,两者反差明显。不过,投资者对蓝筹股能否持续强势存在分歧。有观点认为,在大盘难有较好趋势性上涨机会的背景下,部分蓝筹股已基本完成估值修复,后市潜力未必乐观,甚至有可能面临获利回吐压力。也有机构认为,今年增量资金以养老金、险资、沪港通与深港通北上资金为主,市场风格仍对“大而美”的白马股有利。