股票指数增强型基金属于指数被动型基金还是股票主动型基金?从基金合同看,股票主动型基金的投资目标一般是追求基金资产的长期稳定增值或者超过业绩基准的收益,或者两者兼而有之;股票指数基金的投资目标一般是跟踪标的指数的走势并控制跟踪误差;而股票指数增强型基金的投资目标则是要在控制跟踪误差的前提下力求获得稳定、持续超越标的指数的表现。

从中可以发现,指数增强型基金在投资约束上与股票指数基金类似,而在投资收益上又向股票主动型基金看齐。所以,从基金投资管理上看,指数增强型基金可以看作既是股票指数基金,也是股票主动型基金。另外,从基金管理费用上看,指数增强型基金的费用一般处于股票指数基金和股票主动型基金的管理费之间。

股票指数增强型基金采用什么样的投资策略?从原则上讲,只要满足合同里的投资规定,谋求获得超额收益,基金经理可以灵活选择多种投资策略。目前A股市场上的股票指数增强型基金大部分采用量化投资策略,也有个别依靠基金经理个人的主动选股能力。

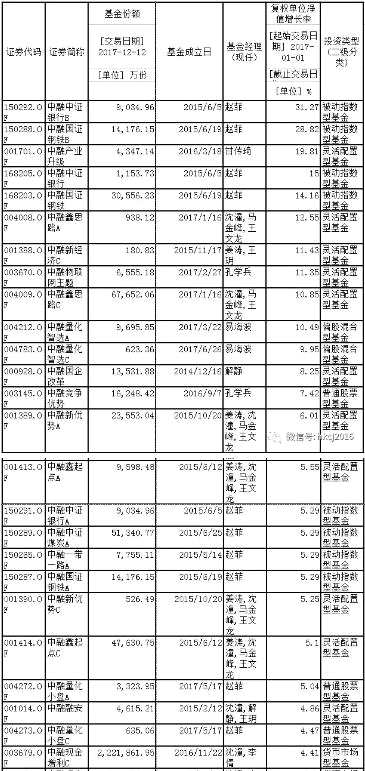

不同股票指数增强型基金的投资管理差异如何呢?事实上,不同指数之间,其成份股在数量、权重、行业分布、风格分布、市场流动性等方面有很大不同,这直接影响基金管理人的投资策略。而投资策略的差别,同样导致了其投资效果和基金规模的不同。

以沪深300指数和中证500指数为例。在行业分布方面,沪深300指数成份股中金融行业占比较大,其他行业的分布较为均衡,而中证500指数成份股的行业分布则较为均衡。在风格分布方面,沪深300指数成份股更偏大盘、价值型个股,而中证500指数偏中盘、成长型个股。行业、风格分布的特征不同,要求沪深300指数增强的投资策略对行业偏离控制有更高的要求,而且沪深300指数增强难度也更高。

那么,投资者如何选择股票指数增强型基金?理论上讲,股票指数增强型基金能够提供标的指数的表现和稳定的超额收益。投资者看好什么主题,就选择相关股票指数的增强型基金,因为增强型基金基本能够提供相关主题的投资收益,所以基金获取超额收益的能力是选择的关键。建议投资者通过评估基金管理人的综合能力、基金经理的管理能力以及基金历史业绩等方面来选择投资标的。

(:柳苏源 HN091)